Fundusze absolutnej stopy zwrotu: hit czy kit?

2016-08-09 12:35

![Fundusze absolutnej stopy zwrotu: hit czy kit? [© naypong - Fotolia.com] Fundusze absolutnej stopy zwrotu: hit czy kit?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-absolutnej-stopy-zwrotu-hit-czy-kit-179681-200x133crop.jpg)

Inwestowanie w fundusze absolutnej stopy zwrotu może być bardzo zyskowne © naypong - Fotolia.com

Przeczytaj także: Fundusze i lokaty bankowe dla niewtajemniczonych: jak obliczyć zyski?

Jak działają?

W przeciwieństwie do tradycyjnych funduszy inwestycyjnych, fundusze absolutnej stopy zwrotu nie stawiają sobie za cel osiągnięcie określonego miernika rynkowego (tzw. benchmarku). Dążą one do osiągnięcia dodatniej stopy zwrotu bez względu na sytuację na rynku. Czy jest to możliwe? Według menedżerów takich funduszy osiąganiu takiego celu ma służyć elastyczna polityka inwestycyjna, która polega na lokowaniu środków w różne klasy aktywów, czyli oprócz akcji i obligacji także w towary (np. surowce, energia, płody rolne etc), waluty, instrumenty pochodne. Aktywa są lokowane nie tylko na rynku polskim ale również zagranicznych. Szczególnie w przypadku funduszy zamkniętych zarządzający mają większą swobodę w zakresie kreowania strategii, lewarowania i limitów. Skład portfela jest zmienny, a udziały poszczególnych instrumentów finansowych są dostosowywane do koniunktury.

Fundusze absolutnej stopy zwrotu stosują różne strategie, polegające m.in. na zajmowaniu pozycji długich i krótkich, arbitrażu, market timing, kombinacji różnych instrumentów, wykorzystywaniu nadzwyczajnych okazji czy trendów makroekonomicznych. Pozwala im to osiągać zyski nie tylko podczas wzrostów cen aktywów, ale również kiedy spadają ich notowania. Korzystanie z dźwigni finansowej dającej ekspozycję powyżej 100% wartości aktywów daje szansę na zwiększenie stopy zwrotu. Tego rodzaju fundusze, starają się wykorzystać możliwości zarabiania na różnych rynkach, dlatego inwestują na rynku krajowym oraz globalnie.

Według firmy Analizy Online obecnie w ofercie krajowych TFI znajduje się 84 funduszy zakwalifikowanych do grupy funduszy absolutnej stopy zwrotu. Z tego 64 działa w formie funduszu inwestycyjnego zamkniętego, pozostałe to fundusze inwestycyjne otwarte i specjalistyczne fundusze inwestycyjne otwarte. Fundusze absolutnej stopy zwrotu to stosunkowo młode podmioty – tylko co czwarty z nich działa dłużej niż 5 lat. W ostatnich latach Towarzystwa chętnie wprowadzały na rynek nowe produkty, które dawałby im przewagę konkurencyjną. Niestety w wielu przypadkach pojęcie „absolutna stopa zwrotu” pełni tylko funkcję marketingową. Rynek rośnie więc dynamicznie. W ciągu ostatnich 36 miesięcy (do końca maja 2016 r.) liczba tego rodzaju funduszy podwoiła się, a w okresie ostatnich 12 miesięcy (także do końca maja 2016 r.) przybyło ich 17.

Jak sobie radzą?

Praktyka pokazuje, że rozrzut stóp zwrotu funduszy absolutnej stopy zwrotu jest szeroki. Wiele zamiast zysków ponosi straty w różnych okresach czasu. Najwyższą dodatnią stopę zwrotu za ostatnie 12 miesięcy uzyskał CORUM Opportunity Absolute Return FIZ (16,5%). Z kolei największą stratę poniósł Opera za 3 grosze (-34,2%).

Z reguły zaleca się inwestować w fundusze zamknięte w średnim lub długim horyzoncie czasowym. Jest to odpowiedni czas na zrealizowanie celu inwestycyjnego. Więc spójrzmy, jak radziły sobie fundusze absolutnej stopy zwrotu w okresie 36 miesięcy (do końca maja 2016 r.).

Spośród 40 funduszy działających co najmniej trzy lata, 31 (tj. 75%) osiągnęło dodatnią stopę zwrotu. Na stracie jest więc co czwarty fundusz. Średnia stopa zwrotu za ten okres wyniosła 11,3%, czyli 3,6% w skali roku. Natomiast mediana stóp zwrotu stanowi 9,0%.

Są też perełki. Najlepszym wynikiem za okres trzyletni na poziomie 90,4% może poszczycić się Acer Aggressive FIZ zarządzany przez Quercus TFI. Nie jest to jednak fundusz dostępny dla każdego inwestora. W pierwszej dziesiątce znalazły się jeszcze dwa publiczne fundusze tego towarzystwa. Na drugiej oraz na czwartej pozycji uplasowały się fundusze Corum TFI. W pierwszej dziesiątce najlepszych znalazły się też trzy fundusze zarządzane przez Altus TFI, z których dwa jako subfundusze wchodzą w skład funduszu parasolowego.

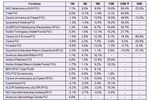

W tabeli 1 przedstawiono 10 najlepiej zarządzanych funduszy w oparciu o kryterium stopy zwrotu za okres ostatnich 36 miesięcy (do końca maja 2016 r.).

fot. mat. prasowe

Tabela 1. Fundusze absolutnej stopy zwrotu – TOP10

Acer Aggressive FIZ zarobił ponad 80% w ciągu 36 miesięcy.

fot. mat. prasowe

Tabela 2. Fundusze absolutnej stopy zwrotu, które poniosły największe straty

Fundusze mogą zarobić sporo, ale są też i takie, które generują pokaźne straty.

Jak inwestować?

Przy wyborze funduszu absolutnej stopy zwrotu kryterium wysokiego zysku nie powinno być priorytetem. Należy przede wszystkim zwracać uwagę na bezpieczeństwo oraz możliwość osiągania dodatniej stopy zwrotu w każdych warunkach, ale niekoniecznie ekstremalnie wysokiej. Praktyka pokazała, że w wielu przypadkach za pojęciem „fundusz absolutnej stopy zwrotu” nie stoi bezpieczeństwo i efektywność zarządzania. Sama nazwa nic nie gwarantuje, a jej znaczenie może być tylko marketingowe. Wiele strategii tych funduszy jest obarczonych znaczącym ryzykiem poniesienia straty, które, jak pokazała praktyka, niejednokrotnie materializują się. Fundusz nie osiąga deklarowanego celu inwestycyjnego, gdyż przyjęta strategia zarządzania nie jest dostosowana do aktualnych warunków rynkowych lub jest źle realizowana, co może być skutkiem braku doświadczenia i profesjonalizmu osób zarządzających funduszem.

Wybierając fundusz należy sprawdzić, czy faktycznie wypracowuje on zyski niezależnie od panującej koniunktury na rynku. Wiele dowiemy się z analizy stóp zwrotu mierzonych w różnych okresach, np. kwartalnych, półrocznych, rocznych, trzy- i pięcioletnich. Porównanie wyników funduszu z indeksem giełdowym pozwala ocenić, czy nie poddaje się on dekoniunkturze i zarabia w różnych sytuacjach na rynku kapitałowym. Warto też sprawdzić, kto zarządza funduszem, jakie posiada kwalifikacje, doświadczenie i jakie uzyskiwał dotychczas wyniki zarządzania. Takich specjalistów nie ma wielu ale zarządzane przez nich fundusze dobrze sobie radzą w zmiennych, nieraz trudnych, warunkach rynkowych.

Michał Kasperek

![Fundusze zamknięte dają wyższy zysk [© Paweł Michałowski - Fotolia.com] Fundusze zamknięte dają wyższy zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-zamkniete-daja-wyzszy-zysk-202726-150x100crop.jpg) Fundusze zamknięte dają wyższy zysk

Fundusze zamknięte dają wyższy zysk

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Fundusze inwestycyjne: czego się obawiamy, na co liczymy? [© junpinzon - Fotolia.com] Fundusze inwestycyjne: czego się obawiamy, na co liczymy?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-inwestycyjne-czego-sie-obawiamy-na-co-liczymy-178458-150x100crop.jpg)

![Inwestowanie w fundusze: jakie wskaźniki rynkowe są ważne? [© apops - Fotolia.com] Inwestowanie w fundusze: jakie wskaźniki rynkowe są ważne?](https://s3.egospodarka.pl/grafika2/rynek-kapitalowy/Inwestowanie-w-fundusze-jakie-wskazniki-rynkowe-sa-wazne-156751-150x100crop.jpg)

![Fundusze absolutnej stopy zwrotu zawsze zyskowne? [© julymi - Fotolia.com] Fundusze absolutnej stopy zwrotu zawsze zyskowne?](https://s3.egospodarka.pl/grafika2/fundusze-absolutnej-stopy-zwrotu/Fundusze-absolutnej-stopy-zwrotu-zawsze-zyskowne-147581-150x100crop.jpg)

![Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić? [© Andrey Popov - Fotolia.com] Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-inwestycyjne-Co-sprawdzic-zeby-nie-stracic-240618-150x100crop.jpg)

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg)

![Jak inwestować, gdy banki nie chcą naszych pieniędzy? [© isak55 - Fotolia.com] Jak inwestować, gdy banki nie chcą naszych pieniędzy?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-inwestowac-gdy-banki-nie-chca-naszych-pieniedzy-226809-150x100crop.jpg)

![Jak inwestować w fundusze wierzytelności? [© Elnur - Fotolia.com] Jak inwestować w fundusze wierzytelności?](https://s3.egospodarka.pl/grafika2/jak-inwestowac/Jak-inwestowac-w-fundusze-wierzytelnosci-213017-150x100crop.jpg)

![Obligacje korporacyjne: nie patrz tylko na wskaźniki zadłużenia [© Redindie - Fotolia.com] Obligacje korporacyjne: nie patrz tylko na wskaźniki zadłużenia](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-nie-patrz-tylko-na-wskazniki-zadluzenia-179624-150x100crop.jpg)

![Wakacje: jak bezpiecznie korzystać z kart płatniczych? [© Brian Jackson - Fotolia.com] Wakacje: jak bezpiecznie korzystać z kart płatniczych?](https://s3.egospodarka.pl/grafika2/platnosci-bezgotowkowe/Wakacje-jak-bezpiecznie-korzystac-z-kart-platniczych-179687-150x100crop.jpg)

![Zakup mieszkania na kredyt łatwiejszy [© Freepik] Zakup mieszkania na kredyt łatwiejszy](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-na-kredyt-latwiejszy-263382-150x100crop.jpg)

![71 proc. Polaków płaci rachunki domowe w terminie [© Deklofenak - Fotolia.com] 71 proc. Polaków płaci rachunki domowe w terminie](https://s3.egospodarka.pl/grafika2/wydatki/71-proc-Polakow-placi-rachunki-domowe-w-terminie-263381-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Podatek od najmu w 2024 roku: czy będą duże zmiany? [© Africa Studio - Fotolia.com] Podatek od najmu w 2024 roku: czy będą duże zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-najmu-w-2024-roku-czy-beda-duze-zmiany-258221-150x100crop.jpg)

![Ceny mieszkań wcale nie spadają [© Freepik] Ceny mieszkań wcale nie spadają [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-mieszkan-wcale-nie-spadaja-263095-50x33crop.jpg) Ceny mieszkań wcale nie spadają

Ceny mieszkań wcale nie spadają

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Black Friday - jak sklepy kuszą klientów? [© Freepik] Black Friday - jak sklepy kuszą klientów?](https://s3.egospodarka.pl/grafika2/Black-Friday/Black-Friday-jak-sklepy-kusza-klientow-263361-150x100crop.jpg)

![Rynek pracy: co napędza pokolenie X, Y, Z? [© Freepik] Rynek pracy: co napędza pokolenie X, Y, Z?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-co-napedza-pokolenie-X-Y-Z-263359-150x100crop.jpg)

![Trendy w HR w 2025 roku [© Jakub Jirsák - Fotolia.com] Trendy w HR w 2025 roku](https://s3.egospodarka.pl/grafika2/HR/Trendy-w-HR-w-2025-roku-263325-150x100crop.jpg)

![Koniunktura gospodarcza w XI 2024 [© usertrmk na Freepik] Koniunktura gospodarcza w XI 2024](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-XI-2024-263377-150x100crop.jpg)

![Boże Narodzenie skromniejsze niż rok temu? [© Freepik] Boże Narodzenie skromniejsze niż rok temu?](https://s3.egospodarka.pl/grafika2/Boze-Narodzenie/Boze-Narodzenie-skromniejsze-niz-rok-temu-263374-150x100crop.jpg)

![Niedobór talentów. Czy sztuczna inteligencja może pomóc? [© Freepik] Niedobór talentów. Czy sztuczna inteligencja może pomóc?](https://s3.egospodarka.pl/grafika2/niedobor-talentow/Niedobor-talentow-Czy-sztuczna-inteligencja-moze-pomoc-263373-150x100crop.jpg)

![Darowizna przedsiębiorstwa dziecku a VAT [© wayhomestudio na Freepik] Darowizna przedsiębiorstwa dziecku a VAT](https://s3.egospodarka.pl/grafika2/darowizna-firmy/Darowizna-przedsiebiorstwa-dziecku-a-VAT-263372-150x100crop.jpg)