Kredyt mieszkaniowy. Brać czy zbierać wkład własny?

2018-03-16 10:50

![Kredyt mieszkaniowy. Brać czy zbierać wkład własny? [© sawitreelyaon - Fotolia.com] Kredyt mieszkaniowy. Brać czy zbierać wkład własny?](https://s3.egospodarka.pl/grafika2/kredyt-mieszkaniowy/Kredyt-mieszkaniowy-Brac-czy-zbierac-wklad-wlasny-203648-200x133crop.jpg)

Brać kredyt czy zbierać wkład własny? © sawitreelyaon - Fotolia.com

Przeczytaj także: Wkład własny: fakty i mity

Czynsze w metropoliach zniechęcają do długiego wynajmu …

Uwzględnienie w analizie sytuacji młodych mieszkańców Warszawy, wydaje się uzasadnione z dwóch powodów. Po pierwsze, jak tłumaczą eksperci portalu RynekPierwotny.pl, stolica to największy rynek mieszkaniowy w naszym kraju. Po drugie, Warszawa cechuje się wysokim poziomem czynszów. Ten czynnik w naturalny sposób motywuje młode osoby (posiadające odpowiednie zarobki) do zaciągnięcia kredytu hipotecznego. O „hipotece” mogą myśleć również przykładowi małżonkowie ze stolicy. Obecnie muszą oni płacić 1650 zł miesięcznie za wynajem mieszkania dwupokojowego o powierzchni 45 mkw. Podana kwota (1650 zł/m-c) stanowi jedynie wynagrodzenie dla właściciela mieszkania i nie uwzględnia m.in. kosztu mediów oraz kosztów związanych z zarządzaniem budynkiem i jego utrzymaniem.

fot. sawitreelyaon - Fotolia.com

Brać kredyt czy zbierać wkład własny?

O zgromadzeniu wyższego wkładu powinny pomyśleć przede wszystkim osoby, które obecnie mogą sfinansować mniej niż 20% wartości lokum albo musiałyby przeznaczać na ratę dużą część miesięcznego dochodu netto (ponad 40%).

Potencjalny wzrost stóp procentowych to ważny argument

Przykładowi młodzi najemcy z Warszawy są już dość dobrze przygotowani do zakupu mieszkania, bo dzięki pomocy rodziców zgromadzili oszczędności (ok. 71 200 zł) stanowiące 20% kosztów zakupu typowego M2 na terenie stolicy. Przy takim wkładzie własnym (20%), nie trzeba już zaciągać kredytu mieszkaniowego z dodatkowym ubezpieczeniem niskiego wkładu. Mimo tego, przykładowi najemcy zastanawiają się, czy nie lepiej byłoby jeszcze poczekać z zakupem mieszkania (np. przez 2 - 3 lata). Pewnym argumentem jest to, że przyszli kredytobiorcy ciągle powiększają swój planowany wkład własny. Na konto oszczędnościowe z oprocentowaniem 2,00%, co miesiąc trafia 600 zł. Przy takim tempie wpłat, wartość oszczędności mieszkaniowych wzrośnie do:

- 79 597 zł (22% ceny planowanego mieszkania) - za 12 miesięcy

- 88 160 zł (25% ceny planowanego mieszkania) - za 24 miesiące

- 96 862 zł (27% ceny planowanego mieszkania) - za 36 miesięcy

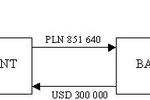

Gdyby przykładowi małżonkowie jednak przerwali gromadzenie oszczędności i zaciągnęli kredyt mieszkaniowy z wkładem wynoszącym 20%, to pierwsza równa rata wyniosłaby 1425 zł przy prowizji przygotowawczej 3,00% (kredytowanej), marży 2,40% i trzydziestoletnim okresie spłaty. Płatność na rzecz banku byłaby zatem o ponad 200 zł mniejsza od wynagrodzenia dla właściciela prywatnego mieszkania. Małżonkowie po przeprowadzce do własnego M2 (kosztującego ok. 356 000 zł), oczywiście nie uniknęliby kosztów związanych z mediami oraz zaliczkami na rzecz wspólnoty mieszkaniowej. Zakładamy, że kupione lokum z rynku wtórnego, nie wymagałoby natychmiastowego remontu, a małżonkowie posiadają już część jego wyposażenia (np. meble).

Trzeba zdawać sobie sprawę, że raty kredytu zaciągniętego już teraz przez przykładowych warszawiaków, na pewno wzrosłyby w niedalekiej przyszłości. Analiza portalu RynekPierwotny.pl zakłada wzrost stóp procentowych NBP i stopy WIBOR 3M o 0,25 punktu procentowego rocznie, przez trzy kolejne lata. Przy takich założeniach, wstrzymanie się z zakupem mieszkania i zgromadzenie wyższego wkładu własnego (22%, 25%, 27%), skutkowałoby pierwszą ratą kredytu na mieszkanie (M2, cena: 355 860 zł) wynoszącą:

- 1425 zł - za 12 miesięcy (kredyt na 30 lat z marżą 2,40% i kredytowaną prowizją przygotowawczą 3,00%)

- 1422 zł - za 24 miesiące (założenia odnośnie kredytu - jak wyżej)

- 1416 zł - za 36 miesięcy (założenia odnośnie kredytu - jak wyżej)

Mamy zatem do czynienia z ciekawą sytuacją, w której pomimo zgromadzenia wyższego wkładu własnego niż 20%, przykładowi małżonkowie wcale nie płaciliby o wiele mniejszej raty na początku okresu kredytowania. W analizowanym przykładzie wpływ niższego zadłużenia zostaje skompensowany przez podwyżkę stóp procentowych NBP i stopy WIBOR 3M służącej jako podstawa oprocentowania kredytów mieszkaniowych (oprocentowanie = WIBOR 3M + stała marża).

Wyższy wkład zapewnia bezpieczeństwo i mniejsze odsetki

Kredyt mieszkaniowy jest długoterminowym zobowiązaniem, którego nie można rozpatrywać tylko w perspektywie pierwszych rat – tłumaczą eksperci portalu RynekPierwotny.pl. W polskich warunkach, analizę niestety utrudnia często zmieniające się oprocentowanie „hipotek”. Ze względu na ten czynnik i trudności w przewidzeniu przyszłego poziomu stóp procentowych, przykładowi małżonkowie z Warszawy, nie mogą dokładnie określić, jaki będzie wpływ wyższego wkładu własnego na całkowity koszt kredytu. Można jednak pokusić się o pewne prognozy i przyjąć średni poziom stopy WIBOR 3M wynoszący 3,50%. Przy takim założeniu, suma równych rat kredytów na mieszkanie kosztujące 355 860 zł, będzie wyglądała następująco:

- 626 129 zł - kredyt zaciągany obecnie z wkładem 20% (kredyt na 30 lat z marżą 2,40% i kredytowaną prowizją przygotowawczą 3,00%)

- 607 599 zł - kredyt zaciągany za 12 miesięcy z wkładem 22% (pozostałe założenia odnośnie kredytu - jak wyżej)

- 588 767 zł - kredyt zaciągany za 24 miesiące z wkładem 25% (pozostałe założenia odnośnie kredytu - jak wyżej)

- 569 627 zł - kredyt zaciągany za 36 miesięcy z wkładem 27% (pozostałe założenia odnośnie kredytu - jak wyżej)

Powyższe wyniki pokazują, że decyzja o wstrzymaniu się z zaciągnięciem kredytu mieszkaniowego ma też swoje niezaprzeczalne plusy. O zgromadzeniu wyższego wkładu powinny pomyśleć przede wszystkim osoby, które obecnie mogą sfinansować mniej niż 20% wartości lokum albo musiałyby przeznaczać na ratę dużą część miesięcznego dochodu netto (ponad 40%). Decyzję o odroczeniu zakupu lokum, ułatwia względna stabilność cenowa polskiego rynku mieszkaniowego.

Andrzej Prajsnar, ekspert portalu

![Zakup mieszkania. Jak długo trzeba oszczędzać na wkład własny? [© kaprikfoto - Fotolia.com] Zakup mieszkania. Jak długo trzeba oszczędzać na wkład własny?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-Jak-dlugo-trzeba-oszczedzac-na-wklad-wlasny-256216-150x100crop.jpg) Zakup mieszkania. Jak długo trzeba oszczędzać na wkład własny?

Zakup mieszkania. Jak długo trzeba oszczędzać na wkład własny?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zakup mieszkania na kredyt - ile potrzeba na wkład własny? [© Fotowerk - Fotolia.com] Zakup mieszkania na kredyt - ile potrzeba na wkład własny?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-na-kredyt-ile-potrzeba-na-wklad-wlasny-243630-150x100crop.jpg)

![Nowy Ład: zakup nieruchomości bez wkładu własnego receptą na problemy mieszkaniowe? [© drubig-photo - Fotolia.com] Nowy Ład: zakup nieruchomości bez wkładu własnego receptą na problemy mieszkaniowe?](https://s3.egospodarka.pl/grafika2/Nowy-Lad/Nowy-Lad-zakup-nieruchomosci-bez-wkladu-wlasnego-recepta-na-problemy-mieszkaniowe-238464-150x100crop.jpg)

![5 sposobów na zakup mieszkania z niskim wkładem własnym [© ptnphotof - Fotolia.com] 5 sposobów na zakup mieszkania z niskim wkładem własnym](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/5-sposobow-na-zakup-mieszkania-z-niskim-wkladem-wlasnym-235503-150x100crop.jpg)

![5 rad dla zaciągających kredyt hipoteczny [© Agnieszka - Fotolia.com] 5 rad dla zaciągających kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-rad-dla-zaciagajacych-kredyt-hipoteczny-233783-150x100crop.jpg)

![14 sposobów na wkład własny. Nie musisz mieć gotówki [© Andrey Popov - Fotolia.com] 14 sposobów na wkład własny. Nie musisz mieć gotówki](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/14-sposobow-na-wklad-wlasny-Nie-musisz-miec-gotowki-233468-150x100crop.jpg)

![PPK sposobem na wkład własny? [© melonchampion - Fotolia.com] PPK sposobem na wkład własny?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/PPK-sposobem-na-wklad-wlasny-221258-150x100crop.jpg)

![Czy wyższa kwota wolna od podatku ułatwi zakup mieszkania? [© Andrey Popov - Fotolia.com] Czy wyższa kwota wolna od podatku ułatwi zakup mieszkania?](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-wyzsza-kwota-wolna-od-podatku-ulatwi-zakup-mieszkania-211375-150x100crop.jpg)

![Czy da się pogodzić wynajem mieszkania i wkład własny? [© Henrik Dolle - Fotolia.com] Czy da się pogodzić wynajem mieszkania i wkład własny?](https://s3.egospodarka.pl/grafika2/najem-mieszkania/Czy-da-sie-pogodzic-wynajem-mieszkania-i-wklad-wlasny-202219-150x100crop.jpg)

![10 sposobów na wkład własny bez gotówki [© Andrey Popov - Fotolia.com] 10 sposobów na wkład własny bez gotówki](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/10-sposobow-na-wklad-wlasny-bez-gotowki-192777-150x100crop.jpg)

![Zagraniczny BIK obniży ci zdolność kredytową [© tumsasedgars - Fotolia.com] Zagraniczny BIK obniży ci zdolność kredytową](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Zagraniczny-BIK-obnizy-ci-zdolnosc-kredytowa-203646-150x100crop.jpg)

![Obalamy 6 mitów nt. leasingu [© Torbz - Fotolia.com] Obalamy 6 mitów nt. leasingu](https://s3.egospodarka.pl/grafika2/leasing/Obalamy-6-mitow-nt-leasingu-203953-150x100crop.jpg)

![5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku [© aytuncoylum - Fotolia.com] 5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-kluczowych-decyzji-przed-ubieganiem-sie-o-kredyt-hipoteczny-w-2025-roku-264757-150x100crop.jpg)

![Wartość zapytań o kredyty mieszkaniowe wzrosła o 36 proc. r/r [© suthisak - Fotolia.com] Wartość zapytań o kredyty mieszkaniowe wzrosła o 36 proc. r/r](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Wartosc-zapytan-o-kredyty-mieszkaniowe-wzrosla-o-36-proc-r-r-264730-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Współpraca międzypokoleniowa na rynku pracy receptą na sukces? [© Freepik] Współpraca międzypokoleniowa na rynku pracy receptą na sukces?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Wspolpraca-miedzypokoleniowa-na-rynku-pracy-recepta-na-sukces-264769-150x100crop.jpg)

![Transparentność wynagrodzeń jako element kultury równości [© Freepik] Transparentność wynagrodzeń jako element kultury równości](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Transparentnosc-wynagrodzen-jako-element-kultury-rownosci-264770-150x100crop.jpg)

![Czy work-life balance poszło za daleko? Czym jest bed rotting? [© Freepik] Czy work-life balance poszło za daleko? Czym jest bed rotting?](https://s3.egospodarka.pl/grafika2/work-life-balance/Czy-work-life-balance-poszlo-za-daleko-Czym-jest-bed-rotting-264762-150x100crop.jpg)

![DeepSeek - czy ma szansę zdetronizować ChatGPT? [© Freepik] DeepSeek - czy ma szansę zdetronizować ChatGPT?](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-czy-ma-szanse-zdetronizowac-ChatGPT-264744-150x100crop.jpg)