Fundusze inwestycyjne w pigułce

2013-05-18 00:29

![Fundusze inwestycyjne w pigułce [© ponsulak - Fotolia.com] Fundusze inwestycyjne w pigułce](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-inwestycyjne-w-pigulce-117864-200x133crop.jpg)

Oferta funduszy inwestycyjnych jest bardzo szeroka © ponsulak - Fotolia.com

Przeczytaj także: Systematyczne i aktywne inwestowanie w fundusze

Oferta funduszy inwestycyjnych jest bardzo szeroka i różnorodna, a sam produkt bardziej skomplikowany, niż lokata. Warto więc dowiedzieć się o nich nieco więcej.Na początek pytanie, czym jest fundusz?

To rodzaj wspólnej inwestycji, w której uczestnikami funduszu są klienci. Mogą mieć w nim różne udziały, w zależności od tego, ile posiadają jednostek uczestnictwa danego funduszu. Dzięki temu, że pieniądze wielu osób zebrane są razem, opłaca się by zarządzali nimi wynajęci profesjonaliści. Ci zaś pracują w towarzystwie funduszy inwestycyjnych, które zarządza poszczególnymi funduszami. Krótko mówiąc wrzucamy wszystko do jednego garnka, bo wtedy taniej nam wyjdzie wynająć dobrego kucharza, który przygotuje dla nas coś pożywnego. I takich TFI, które zajmują się przyrządzaniem naszych oszczędności, działa w Polsce coraz więcej. Część z nich należy do banków, część do towarzystw ubezpieczeniowych, choć są też mniejsze instytucje zakładane przez prywatnych inwestorów. Konstrukcja polegająca na tym, że fundusz, to osobny byt prawny, którym zarządza firma w postaci TFI daje klientom bezpieczeństwo. W razie jej bankructwa pieniądzom w funduszu nic nie grozi. Poza tym, środków tych nie da się łatwo zmalwersować, czy wyprowadzić zagranicę. Tym bardziej, że TFI są na liście podmiotów, których działalność monitoruje Komisja Nadzoru Finansowego. Czuwa ona nad tym, by żadne z towarzystw nie wpadło w kłopoty i traktowało profesjonalnie swoich klientów. Pod tym względem więc, pieniądze ulokowane w funduszach są bezpieczne, jednak wartość jednostek funduszy to zupełnie inna kwestia.

fot. ponsulak - Fotolia.com

Oferta funduszy inwestycyjnych jest bardzo szeroka

Jeśli zamierzamy zacząć przygodę z funduszami, powinniśmy zastanowić się jaką kwotę możemy przeznaczyć na inwestycję. Dobrze przemyśleć, na jaki czas możemy ulokować ją w funduszu lub rozważyć systematyczne kupowanie jednostek uczestnictwa.

Czy inwestowanie w fundusze jest ryzykowne?

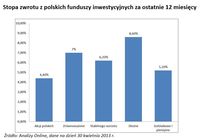

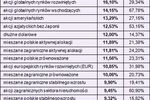

Odpowiedź brzmi - niestety tak, ale może lepiej byłoby powiedzieć - na szczęście tak. Na rynkach finansowych obowiązuje bowiem podstawowa zasada: nie ma inwestycji bez ryzyka, a im większe ryzyko, tym szansa na większy zysk. Skoro oprocentowanie lokat już nas nie satysfakcjonuje i marzą nam się większe stopy zwrotu, to musimy się nastawić na większe ryzyko. Na szczęście paleta funduszy jest na tyle szeroka, że każdy może wybrać takie, który odpowiada jego upodobaniom i poziomowi akceptacji ryzyka. Skala zaczyna się od funduszy gotówkowych i rynku pieniężnego, których poziom bezpieczeństwa odpowiada w zasadzie lokatom. To jednak oznacza, że oczekiwane zyski, raczej nie przekroczą znacznie tego, co oferują najlepsze bankowe depozyty. Jeśli chcemy zarobić więcej i jesteśmy w stanie ponieść nieco większe ryzyko, to mamy do dyspozycji fundusze dłużne, które inwestują w obligacje. Nie są to wyłącznie obligacje skarbowe, ale również te emitowane przez firmy. Poza tym fundusze handlują obligacjami, które są notowane na giełdach, więc mogą wypracowywać dzięki temu dodatkowe zyski. Jeśli jednak zależy nam na naprawdę przyzwoitej stopie zwrotu, nie możemy zapomnieć o giełdzie. Niektóre z funduszy za część pieniędzy kupują akcje notowane na warszawskim parkiecie, a niektóre wypuszczają się nawet na rynki zagraniczne. Do dyspozycji mamy fundusze stabilnego wzrostu, które najczęściej na giełdzie lokują około jednej trzeciej swoich środków, a za resztę kupują bezpieczne instrumenty finansowe. Krok dalej idą fundusze zrównoważone, bo te na akcje przeznaczają zwykle połowę zasobów. Na najbardziej agresywnym krańcu naszej skali mamy fundusze akcji, a nawet fundusze małych i średnich spółek. Im więcej akcji fundusz ma w portfelu, tym większe jest ryzyko poniesienia straty, ale również rośnie szansa na ponadprzeciętny zysk. Poniższa tabela pokazuje jak radziły sobie poszczególne kategorie funduszy w ostatnim roku.

Ile trzeba zapłacić za taką inwestycję?

Fundusze pobierają zwykle trzy rodzaje opłat. Jedna z nich to opłata za zarządzanie pobierana od całości środków, które mamy w funduszu. Im jest on bardziej ryzykowny, tym opłata wyższa. W przypadku funduszu akcji zwykle zapłacimy do 4 proc. w skali roku, ale już przy funduszu pieniężnym będzie to raczej 1,5 proc., a bywa, że i mniej. Ta opłata jest jednak ujęta w wynikach funduszy. Notowania jednostek uczestnictwa już ją uwzględniają. Jak fundusz dobrze sobie radzi, to nawet jeśli pobiera wyższą niż konkurencja opłatę za zarządzanie, warto skorzystać z jego oferty, bo widać, że zarządzający są w stanie na tę prowizję zapracować. Inaczej jest z opłatą dystrybucyjną. Tu płacimy na początku inwestycji określony procent środków przeznaczonych na zakup jednostek. I znów zasada jest podobna – im bardziej ryzykowny fundusz, tym wyższa opłata. W przypadku funduszu akcji będzie to nawet 4-5 proc. przy niskich kwotach inwestycji, ale już fundusz pieniężny zwykle takiej opłaty nie pobierze. Opłata dystrybucyjna pomniejsza kapitał, który mamy do zainwestowania. Niekiedy pojawia się także opłata za umorzenie jednostek, czyli zakończenie inwestycji, może to być kolejne 3-4 proc. Warto więc szukać promocji, w trakcie których TFI zwalniają z pobieranych opłat, albo przynajmniej częściowo je obniżają. Warto kupować jednostki funduszy u pośrednika, który wynegocjował dla swoich klientów zwolnienie z opłat. Jeśli zdecydujemy się regularne wpłaty do funduszu, to również możemy liczyć na zniżki w ramach tzw. planów regularnego oszczędzania.

fot. mat. prasowe

Stopa zwrotu z polskich funduszy inwestycyjnych za ostatnie 12 miesięcy

Jeśli chcemy zarobić więcej i jesteśmy w stanie ponieść nieco większe ryzyko, to do dyspozycji mamy m.in. fundusze dłużne, które inwestują w obligacje.

Jeśli zamierzamy zacząć przygodę z funduszami, powinniśmy zastanowić się jaką kwotę możemy przeznaczyć na inwestycję. Dobrze przemyśleć, na jaki czas możemy ulokować ją w funduszu lub rozważyć systematyczne kupowanie jednostek uczestnictwa. W obu przypadkach trzeba raczej działać w perspektywie kilkuletniej. Potem wystarczy wybrać taki fundusz, którego polityka inwestycyjna i poziom ryzyka są dla nas odpowiednie i czekać aż zacznie on przynosić oczekiwane zyski.

Tomasz Gomółka, ekspert Banku BGŻOptima

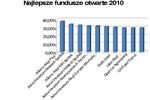

Najlepsze fundusze akcji polskich 2010

Najlepsze fundusze akcji polskich 2010

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Globalne fundusze przychodowe sposobem na zysk [© Sergey Nivens - Fotolia] Globalne fundusze przychodowe sposobem na zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Globalne-fundusze-przychodowe-sposobem-na-zysk-140258-150x100crop.jpg)

![Najlepsze fundusze inwestycyjne 2013 [© denphumi - Fotolia.com] Najlepsze fundusze inwestycyjne 2013](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Najlepsze-fundusze-inwestycyjne-2013-121584-150x100crop.jpg)

![Globalne fundusze przychodowe dają zarobić [© tanatat - Fotolia.com] Globalne fundusze przychodowe dają zarobić](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Globalne-fundusze-przychodowe-daja-zarobic-117078-150x100crop.jpg)

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg)

![Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa [© beeboys - Fotolia.com] Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Dlugoterminowe-inwestowanie-pieniedzy-czyli-niewykorzystana-szansa-185001-150x100crop.jpg)

![Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki [© FikMik - Fotolia.com] Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Gdzie-kupic-fundusze-inwestycyjne-Polacy-wybieraja-TFI-i-banki-142792-150x100crop.jpg)

![Zlecenie stałe: sposób na opóźnione płatności [© apops - Fotolia.com] Zlecenie stałe: sposób na opóźnione płatności](https://s3.egospodarka.pl/grafika2/polecenie-zaplaty/Zlecenie-stale-sposob-na-opoznione-platnosci-117796-150x100crop.jpg)

![Nadwyrężony budżet domowy: co robić? [© auremar - Fotolia.com] Nadwyrężony budżet domowy: co robić?](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Nadwyrezony-budzet-domowy-co-robic-117865-150x100crop.jpg)

![Portfel na czarną godzinę. Jak oszczędzają Polacy? [© FikMik - Fotolia.com] Portfel na czarną godzinę. Jak oszczędzają Polacy?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Portfel-na-czarna-godzine-Jak-oszczedzaja-Polacy-262995-150x100crop.jpg)

![Mniej kredytów dla firm we wrześniu 2024 [© Piotr Adamowicz - Fotolia.com] Mniej kredytów dla firm we wrześniu 2024](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Mniej-kredytow-dla-firm-we-wrzesniu-2024-262991-150x100crop.jpg)

![Ostatni miesiąc na złożenie wniosku o 300+ [© Freepik] Ostatni miesiąc na złożenie wniosku o 300+](https://s3.egospodarka.pl/grafika2/300-plus/Ostatni-miesiac-na-zlozenie-wniosku-o-300-262989-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

Freelancer: jak pracuje, ile zarabia, skąd ma zlecenia?

Freelancer: jak pracuje, ile zarabia, skąd ma zlecenia?

![Najlepsze lokaty i rachunki oszczędnościowe X 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe X 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-X-2024-r-262865-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![34% Polaków chce anulować subskrypcje [© Freepik] 34% Polaków chce anulować subskrypcje](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/34-Polakow-chce-anulowac-subskrypcje-262920-150x100crop.jpg)

![Najlepsze linie lotnicze na świecie 2024 wg Skytrax [© Emslichter z Pixabay] Najlepsze linie lotnicze na świecie 2024 wg Skytrax](https://s3.egospodarka.pl/grafika2/najlepsze-linie-lotnicze/Najlepsze-linie-lotnicze-na-swiecie-2024-wg-Skytrax-262926-150x100crop.jpg)

![Silversi liczą na pracę i rozwój zawodowy. Barierą stereotypy? [© Freepik] Silversi liczą na pracę i rozwój zawodowy. Barierą stereotypy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Silversi-licza-na-prace-i-rozwoj-zawodowy-Bariera-stereotypy-262917-150x100crop.jpg)

![Koncepcja DEI trafia pod strzechy. O równość i różnorodność walczą także małe firmy [© Freepik] Koncepcja DEI trafia pod strzechy. O równość i różnorodność walczą także małe firmy](https://s3.egospodarka.pl/grafika2/roznorodnosc/Koncepcja-DEI-trafia-pod-strzechy-O-rownosc-i-roznorodnosc-walcza-takze-male-firmy-262921-150x100crop.jpg)

![4 błędy popełniane przez firmy przy ekspansji na nowe rynki w sektorze B2C [© pressfoto - Freepik] 4 błędy popełniane przez firmy przy ekspansji na nowe rynki w sektorze B2C](https://s3.egospodarka.pl/grafika2/sektor-B2C/4-bledy-popelniane-przez-firmy-przy-ekspansji-na-nowe-rynki-w-sektorze-B2C-262902-150x100crop.jpg)

![Oszustwa internetowe, czyli phishing, vishing czy smishing w natarciu [© Freepik] Oszustwa internetowe, czyli phishing, vishing czy smishing w natarciu](https://s3.egospodarka.pl/grafika2/spoofing/Oszustwa-internetowe-czyli-phishing-vishing-czy-smishing-w-natarciu-262988-150x100crop.jpg)