Janett Yallen najprawdopodobniej nowym prezesem FED

2013-10-10 10:46

Przeczytaj także: Nastroje na światowych rynkach akcji słabną

Z kolei nowa prezes, która powinna kontynuować linię przyjętą przez Bena Bernanke, mówiła o swoim zdeterminowaniu do działań na rzecz poprawy sytuacji na rynku pracy. Nominacja ta sugeruje to, że w najbliższych kwartałach polityka FED powinna pozostawać akomodacyjna i kontynuacja programu QE jest praktycznie przesądzona. Szczególnie, że jak mogliśmy przeczytać w raporcie z ostatniego posiedzenia FOMC, tylko jeden członek komitetu był za ograniczaniem programu QE we wrześniu, a pozostali opowiedzieli się za odłożeniem tego w czasie. Fragmentem minutek, który zwrócił wczoraj największą uwagę inwestorów był jednak ten mówiący o tym, iż większość członków komitetu oczekuje rozpoczęcia ograniczania programu QE 3 do końca tego roku i zakończenia programu do połowy 2014. Pytanie jednak jak te zapatrywania zmienią się pod wpływem ciągle trwającego „government shutdown”, który nie pozostanie bez konsekwencji dla amerykańskiej gospodarki, a także implikacjach ewentualnego braku porozumienia w sprawie limitu zadłużenia. W tej kwestii nie poznaliśmy wczoraj żadnych istotnych informacji, na dzisiaj jednak zaplanowano kolejne spotkania prezydenta Obamy w tej sprawie.Z wczorajszych odczytów warto zwrócić uwagę na dane o produkcji przemysłowej oraz bilansie handlowym z Wielkiej Brytanii, które rozczarowały inwestorów doprowadzając do rozbudowania korekty i realizacji zysków na GBP/USD. Mieszane dane napłynęły z rynku pracy w Australii, gdzie z jednej strony stopa bezrobocia zdecydowanie spadła osiągając 5.6 %, z drugiej jednak liczba nowoutworzonych miejsc pracy okazała się poniżej oczekiwań i wyniosła 9.1 tys.. Dane te zostały źle przyjęte przez inwestorów i doprowadziły do osłabiania się AUD/USD, jednak nie zostały naruszone żadne istotne poziomy techniczne i dalszy ruch w górę jest ciągle prawdopodobny.

Z dzisiejszych danych na pewno warto zwrócić uwagę na liczbę wniosków o zasiłki dla bezrobotnych w USA, które mogą mieć duże znaczenie ze względu na generalny brak publikacji, ze względu na trwające wyłączenie instytucji federalnych. Większych zmian nie powinno przynieść posiedzenie Banku Anglii, na którym nie są spodziewane żadne decyzje dotyczące stóp procentowych oraz programu skupu aktywów, także reakcji na funcie możemy spodziewać się tylko w przypadku jakiegoś zaskoczenia.

fot. mat. prasowe

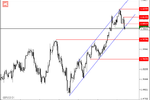

GBP/USD naruszył dolne ograniczenia kanału spadkowego, jednak sytuacji nie jest przesądzona dopóki kurs utrzymuje się powyżej 1.5917, czyli 23.6 zniesienia Fibo ostatnich wzrostów. Jeżeli poziom ten zostanie dziś przełamany możemy spodziewać się spadków do 1.5816, czyli 50 sesyjnej średniej i dalej do 1.57, gdzie znajduje się 38.2 % zniesienia Fibo. Jak na razie mamy do czynienia jedynie z korektą i w najbliższych tygodniach powinniśmy zobaczyć podejście w stronę długoterminowej linii trendu spadkowego na 1.63.

fot. mat. prasowe

Prace nad reformami w Meksyku nie pomagają peso

fot. mat. prasowe

USD/MXN, interwał czterogodzinny

USD/MXN, interwał czterogodzinny

Meksykańskie peso od 10 sesji porusza się bardzo niestabilnie w pasmie wahań ograniczonym przez poziom 13.0570 oraz 13.2263. 3 października inwestorzy starali się sforsować górną barierę, osiągając nawet chwilowo poziom 13.3447, ale ostatecznie dzienna świeca zamknęła się na 13.1702.

Zwolennicy analizy technicznej z pewnością zauważą na wykresie formację flagi, która zapowiadałaby dalsze osłabienie peso nawet do poziomu 13.8190.

Odchodząc od analizy technicznej, taki scenariusz byłby możliwy przy ewentualnym odwrocie od walut rynków wschodzących z uwagi na rosnące globalnie rentowności i obawy o kraje z deficytem na rachunku obrotów bieżących (Turcja, Meksyk, Wielka Brytania, Nowa Zelandia). Wyprzedaż walut rynków wschodzących we wrześniu pokazała, że wygaszanie QE może jednak zagrozić ich stabilności, a inwestorzy będą starali się je klasyfikować jako dobre (np. PLN) i złe (np. TRY).

Za zmiennością peso stoją dodatkowo fundamentalne czynniki wewnętrzne, a dokładnie postęp władz we wdrażaniu w życie „Pacto de Mexico”, czyli ambitnego pakietu reform realizowanego wspólnie przez partię rządzącą i opozycję. W tym kontekście, realizacja reformy fiskalnej przedstawionej we wrześniu może rodzić niezadowolenie części inwestorów.

Prawdopodobnie nie uda się w pełni osiągnąć podstawowych celów reformy, czyli zwiększenia przychodów podatkowych, poszerzenia bazy podatkowej, czy uniezależnienia kraju od ropy naftowej. Zmiany podatkowe rodzą prawdziwy opór polityczny, natomiast bardziej powinny martwić założenia wyższego deficytu budżetu, kiedy główną zaletą Meksyku w oczach inwestorów realnych (inwestycje bezpośrednie) było zmierzanie rządu do budżetu zrównoważonego. Jeśli uda się przegłosować wprowadzenie budżetu strukturalnego, który umożliwiałby rządowi zwiększać zadłużenie w gorszych czasach i oszczędzać w lepszych, rynki powinny spojrzeć na Meksyk nieco bardziej przychylnie.

W krótkim terminie najważniejsza oczywiście pozostaje kwestia limitu zadłużenia i „government shutdown” w USA.

Dokąd dobrnie korekta na USD/PLN

fot. mat. prasowe

W piątek poznamy dane o bilansie płatniczym Polski w sierpniu. Inwestorzy zagraniczni zainteresowani polskim złotym tradycyjne szczególną uwagę będą zwracać na rachunek bieżący, gdzie powiększający się deficyt może powodować presję spadkową na walutę.

W lipcu saldo rachunku bieżącego było ujemne za sprawą ujemnego salda dochodów (oznacza to, że z naszego kraju odpływają środki netto w postaci dywidend od inwestycji bezpośrednich, czy odsetki od udzielonych kredytów), które zniosło nadwyżkę na pozostałych kontach.

Oczekiwania ekonomistów mówią o 205 mln EUR deficytu w sierpniu, co oddalałoby wizję nadwyżki na rachunku bieżącym zapoczątkowaną przez odczyt za kwiecień, a następnie maj i czerwiec (w czerwcu podziwialiśmy historyczną nadwyżkę na rachunku bieżącym w wysokości 574 mln EUR). Stopa wykorzystania zdolności produkcyjnych w Strefie Euro, będąca jednym z bodźców rozważania przez korporacje inwestycji, nadal jest na poziomie znacznie niższym niż przed kryzysem (78% vs 85%), a jej wzrost byłby dobrym sygnałem dla potencjału inwestycji bezpośrednich w Polsce.

Nominacja Janet Yellen na następczynię Bena Bernanke wywołała jedynie chwilową reakcję, a w grze nadal pozostają kwestie fiskalne w USA, które zdecydowanie ciążą dolarowi. Ponadto, spadki na amerykańskich parkietach nie są wystarczające, aby dostatecznie zmobilizować Republikanów i Demokratów do osiągnięcia porozumienia. Gdyby nadeszła paniczna wyprzedaż ryzyka, dolar może nawet umocnić się do walut rynków wschodzących (w tym PLN), chociaż bazowy scenariusz zakłada odreagowanie dolara dopiero na wieść o podniesieniu limitu zadłużenia.

USD/PLN obecnie znosi falę spadkową z początku września i ma problem z ponownym przebiciem 23.6% zniesienia Fibo. Pokonanie tego oporu otworzy drogę na 3.1475, a następnie 3.1738. Lokalne wsparcie znajduje się na poziomie ostatniego dołka, tj. 3.0620.

Ostatnie wydarzenia

- Australia: Stopa bezrobocia we wrześniu 5.6% (oczekiwano 5.8%)

- Zmiana zatrudnienia + 9.1 tys. (oczekiwano +15.2 tys.)

Kalendarz na najbliższe godziny

GBP 10:30 Decyzja ws. stóp procentowych; prognoza 0.5%, poprzednio 0.5%

USD 14:30 Wnioski o zasiłek dla bezrobotnych; prognoza 307 tys. , poprzednio 308 tys.

JPY 18:00 Wystąpienie publiczne szefa BoJ

EUR 18:20 Wystąpienie publiczne szefa EBC

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Cisza przed burzą na rynkach finansowych w końcówce tygodnia

Cisza przed burzą na rynkach finansowych w końcówce tygodnia

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Najlepsze lokaty i rachunki oszczędnościowe III 2025 r. [© fotomek - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2025-r-265705-150x100crop.jpg)

![ZUS wypłaci trzynaste emerytury [© vivoo - Fotolia.com] ZUS wypłaci trzynaste emerytury](https://s3.egospodarka.pl/grafika2/trzynasta-emerytura/ZUS-wyplaci-trzynaste-emerytury-265702-150x100crop.jpg)

![Tylko kredyty gotówkowe na plusie w II 2025 [© grzegorz_pakula - Fotolia.com] Tylko kredyty gotówkowe na plusie w II 2025](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Tylko-kredyty-gotowkowe-na-plusie-w-II-2025-265695-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku? [© Sergey Nivens - Fotolia.com] Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku?](https://s3.egospodarka.pl/grafika2/maly-ZUS/Ile-wyniosa-skladki-Maly-ZUS-i-Duzy-ZUS-w-2024-roku-257052-150x100crop.jpg)

Trimare Sztutowo - inwestycja mieszkaniowa premium

Trimare Sztutowo - inwestycja mieszkaniowa premium

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Na Walentynki 2024 wydamy średnio 396 zł [© Gábor Adonyi z Pixabay] Na Walentynki 2024 wydamy średnio 396 zł](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2024-wydamy-srednio-396-zl-258031-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Sztuczna inteligencja, czyli agenci AI w natarciu [© Freepik] Sztuczna inteligencja, czyli agenci AI w natarciu](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Sztuczna-inteligencja-czyli-agenci-AI-w-natarciu-265700-150x100crop.jpg)

![Jawność wynagrodzeń, czyli rewolucja w kodeksie pracy [© Freepik] Jawność wynagrodzeń, czyli rewolucja w kodeksie pracy](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Jawnosc-wynagrodzen-czyli-rewolucja-w-kodeksie-pracy-265671-150x100crop.jpg)

![Podwyżki stóp groźniejsze niż wojna, czyli "indeks strachu" dla giełd [© Sergey Nivens - Fotolia.com] Podwyżki stóp groźniejsze niż wojna, czyli "indeks strachu" dla giełd](https://s3.egospodarka.pl/grafika2/rynki-finansowe/Podwyzki-stop-grozniejsze-niz-wojna-czyli-indeks-strachu-dla-gield-265643-150x100crop.jpg)

![Cyberprzestępcy kradną konta na Spotify. Jak rozpoznać problem? [© StockSnap z Pixabay] Cyberprzestępcy kradną konta na Spotify. Jak rozpoznać problem?](https://s3.egospodarka.pl/grafika2/Spotify/Cyberprzestepcy-kradna-konta-na-Spotify-Jak-rozpoznac-problem-265670-150x100crop.jpg)