Obligacje korporacyjne: początki popularności

2013-10-23 00:36

![Obligacje korporacyjne: początki popularności [© Kenishirotie - Fotolia.com] Obligacje korporacyjne: początki popularności](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-poczatki-popularnosci-126115-200x133crop.jpg)

Obligacje korporacyjne wypełniają lukę między lokatami i akcjami © Kenishirotie - Fotolia.com

Przeczytaj także: Niskie stopy procentowe: czas na obligacje korporacyjne

Obligacje korporacyjne łączą w sobie cechy lokat i inwestycji w akcje – przewidywalność wyniku inwestycji i jego wysokość. Zwolennikom lokat bankowych do gustu przypadnie szczególnie wysokość oprocentowania, zaś amatorzy rynku akcji docenią korzyści związane ze stabilnością dochodów z obligacji.Z góry znany wynik inwestycji wynika z konstrukcji obligacji, które są niczym innym niż formą długu zaciąganego przez przedsiębiorstwa. Firmy, emitując obligacje, ustalają z góry dzień ich wykupu, dni płatności odsetkowych oraz oczywiście wysokość oprocentowania. Ponieważ znana jest wysokość oprocentowania i cena, po jakiej obligacje zostaną wykupione, można łatwo obliczyć dochody z inwestycji w obligacje. Co prawda w Polsce większość firm emituje obligacje o zmiennym oprocentowaniu, ale i w tej konstrukcji jest element stały – wysokość marży ponad stopę WIBOR. Ma to swoje zalety – realny zwrot z inwestycji jest w mniejszym stopniu zależny od wahań inflacji i samego WIBOR-u. Innymi słowy, jeśli Rada Polityki Pieniężnej podnosiłaby stopy procentowe, wówczas oprocentowanie obligacji wzrosłoby, w całości absorbując wzrost stopy WIBOR.

W odwrotnej sytuacji – gdy stopy WIBOR spadają – zmienne oprocentowanie obligacji także ujawnia swoje zalety. Co prawda zysk nominalny jest niższy, ale za to realny (pomniejszony o inflację) jest wyższy.

fot. Kenishirotie - Fotolia.com

Obligacje korporacyjne wypełniają lukę między lokatami i akcjami

Obligacje korporacyjne łączą w sobie cechy lokat i inwestycji w akcje – przewidywalność wyniku inwestycji i jego wysokość. Zwolennikom lokat bankowych do gustu przypadnie szczególnie wysokość oprocentowania, zaś amatorzy rynku akcji docenią korzyści związane ze stabilnością dochodów z obligacji.

Obligacje firm są notowane na rynku wtórnym Catalyst, prowadzonym przez Giełdę Papierów Wartościowych. Średnie oprocentowanie obligacji pozaskarbowych wynosi tu 7,5 proc. (dane z Obligacje.pl na październik 2013 r.), a więc znacząco przewyższa oprocentowanie lokat bankowych. W historycznym ujęciu (w ciągu czterech lat od powołania do życia Catalyst) różnica między przeciętnymi lokatami bankowymi i średnim oprocentowaniem obligacji nieskarbowych (wliczając więc gminy i banki) utrzymuje się w okolicach 5 pkt proc. na korzyść obligacji. W końcówce 2012 r. oznaczało to, że obligacje dawały dochody średnio trzy razy wyższe niż lokaty bankowe.

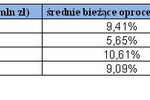

Zakres oprocentowania obligacji firm jest bardzo szeroki i jest zależny głównie od kondycji finansowej przedsiębiorstw, które je emitują. Jak łatwo się domyśleć, mniejsze oprocentowanie mogą płacić te firmy, których kondycja finansowa nie budzi najmniejszych zastrzeżeń, zaś więcej te, których długi są wysoce ryzykowną inwestycją. Na Catalyst najmniej za obligacje dostępne dla inwestorów detalicznych płaci sama Giełda (WIBOR6M plus 1,17 pkt proc.), najwięcej natomiast pewien deweloper (20 proc. rocznie).

Jak w przypadku każdej inwestycji, wyższe dochody nie są oferowane bez powodu. Z inwestycjami w obligacje wiąże się także ryzyko, jednak jego charakter jest inny niż, np. w przypadku akcji (choćby nawet emitentem akcji i obligacji było to samo przedsiębiorstwo). W przypadku akcji największym wyzwaniem jest zmienność cen akcji notowanych na giełdzie. W przypadku obligacji, zwłaszcza o zmiennym oprocentowaniu, ceny wahają się nieznacznie. Dość powiedzieć, że większość obligacji zmienia wartość o 0-4 proc. w ciągu całej swojej historii notowań na Catalyst. Istotnym mankamentem jest za to płynność obligacji na wspomnianym rynku, która nie jest wysoka, co może oznaczać, że inwestor pragnący szybko sprzedać duże pakiety obligacji może nie uzyskać satysfakcjonującej ceny.

Ryzyko związane z obligacjami dotyczy także wypłacalności emitentów. Ale można je kształtować dokonując selekcji firm do portfela. Kolejny z czynników ryzyka - ryzyko stopy procentowej (wpływu inflacji na realne zyski) - jest minimalizowany przez konstrukcję zmiennego oprocentowania obligacji.

Rynek obligacji korporacyjnych w Polsce szybko się rozwija, w tempie nawet 30 proc. rocznie (wartość organizowanych emisji). Nadal jednak jest to rynek relatywnie niewielki (ok. 4 proc. PKB) na tle rynków dojrzałych, gdzie sięga on 20-, 50- a nawet ponad 100 proc. PKB. Można zatem założyć, że polski rynek obligacji firm czekają jeszcze długie lata szybkiego rozwoju i wzrostu popularności także wśród inwestorów detalicznych. Obecnie (październik 2013 r.) na Catalyst notowane są obligacje spółek warte 52 mld zł.

![Obligacje korporacyjne: alternatywa dla firm i inwestorów [© apops - Fotolia.com] Obligacje korporacyjne: alternatywa dla firm i inwestorów](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-alternatywa-dla-firm-i-inwestorow-135063-150x100crop.jpg) Obligacje korporacyjne: alternatywa dla firm i inwestorów

Obligacje korporacyjne: alternatywa dla firm i inwestorów

oprac. : Piotr Suchodolski / Wealth Solutions

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Obligacje skarbowe czy korporacyjne? [© apops - Fotolia.com] Obligacje skarbowe czy korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-skarbowe-czy-korporacyjne-134431-150x100crop.jpg)

![Obligacje korporacyjne: tylko dla fachowców? [© apops - Fotolia.com] Obligacje korporacyjne: tylko dla fachowców?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-tylko-dla-fachowcow-133964-150x100crop.jpg)

![Z czym się je obligacje korporacyjne? [© rangizzz - Fotolia.com] Z czym się je obligacje korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Z-czym-sie-je-obligacje-korporacyjne-133218-150x100crop.jpg)

![Obligacje korporacyjne: bariery przed inwestorami [© FikMik - Fotolia.com] Obligacje korporacyjne: bariery przed inwestorami](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-bariery-przed-inwestorami-127104-150x100crop.jpg)

![Obligacje korporacyjne: samemu czy z funduszem? [© apops - Fotolia.com] Obligacje korporacyjne: samemu czy z funduszem?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-samemu-czy-z-funduszem-126770-150x100crop.jpg)

![Obligacje korporacyjne to alternatywa dla lokaty [© Africa Studio - Fotolia.com] Obligacje korporacyjne to alternatywa dla lokaty](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-to-alternatywa-dla-lokaty-118275-150x100crop.jpg)

![Obligacje korporacyjne. Polska vs USA [© larryhw - Fotolia.com] Obligacje korporacyjne. Polska vs USA](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-Polska-vs-USA-186323-150x100crop.jpg)

![Rolowanie obligacji [© hin255 - Fotolia.com] Rolowanie obligacji](https://s3.egospodarka.pl/grafika2/obligacje/Rolowanie-obligacji-137126-150x100crop.jpg)

![Oszczędzanie na emeryturę: odkładaj minimum 10% dochodów [© Studio DER - Fotolia.com] Oszczędzanie na emeryturę: odkładaj minimum 10% dochodów](https://s3.egospodarka.pl/grafika2/zmiany-w-OFE/Oszczedzanie-na-emeryture-odkladaj-minimum-10-dochodow-126063-150x100crop.jpg)

![Lokata z funduszem: czym się kierować przy wyborze [© Sebastian Duda - Fotolia.com] Lokata z funduszem: czym się kierować przy wyborze](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Lokata-z-funduszem-czym-sie-kierowac-przy-wyborze-126214-150x100crop.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Badanie alkomatem po wylądowaniu w Szkocji. Nowy pilotaż na lotnisku w Aberdeen [© wygenerowane przez AI] Badanie alkomatem po wylądowaniu w Szkocji. Nowy pilotaż na lotnisku w Aberdeen](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Badanie-alkomatem-po-wyladowaniu-w-Szkocji-Nowy-pilotaz-na-lotnisku-w-Aberdeen-267844-150x100crop.png)

![Praca podczas urlopu wypoczynkowego: jak stawiać granice i naprawdę odpocząć? [© Freepik] Praca podczas urlopu wypoczynkowego: jak stawiać granice i naprawdę odpocząć?](https://s3.egospodarka.pl/grafika2/tendencje-na-rynku-pracy/Praca-podczas-urlopu-wypoczynkowego-jak-stawiac-granice-i-naprawde-odpoczac-267843-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w VI 2025 [© Freepik] Reklama w internecie, telewizji i w radio w VI 2025](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-VI-2025-267842-150x100crop.jpg)

![Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów [© wygenerowane przez AI] Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-wraca-do-Modlina-i-uruchomi-11-nowych-tras-do-8-krajow-267833-150x100crop.png)

![Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach [© wygenerowane przez AI] Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach](https://s3.egospodarka.pl/grafika2/aplikacje-mobilne/Nowa-aplikacja-Koszyk-Zakupowy-sprawdz-gdzie-zrobisz-taniej-zakupy-spozywcze-w-najwiekszych-sieciach-267832-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu. [© wygenerowane przez AI] Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu.](https://s3.egospodarka.pl/grafika2/socjotechnika/Cyberprzestepcy-testuja-nowa-technike-FileFix-Ataki-phishingowe-bez-uzycia-luk-w-oprogramowaniu-267829-150x100crop.png)