Finanse gospodarstw domowych w IV kw. 2013

2013-11-08 13:14

Przeczytaj także: NBP: finanse gospodarstw domowych w I kw. 2013

Popyt ze strony gospodarstw domowych na kredyt jest jednak wciąż daleko mniejszy niż w okresie dobrej koniunktury z lat 2006 – 2008. Warto przypomnieć, że szczytowa wartość Barometru KPF-IRG po roku 2000 odnotowana została w czwartym kwartale 2007 roku, kiedy to wskazania Barometru doszły do poziomu 74,6 punktu. Obecny poziom nastrojów nie będzie najprawdopodobniej wystarczająco korzystny, aby możliwy był trwały wzrost wartości zadłużenia gospodarstw domowych w średnim horyzoncie czasowym. Nastroje gospodarstw domowych w ostatnim okresie bardzo dynamicznie się zmieniają i spodziewana jest ich dalsza poprawa w najbliższym okresie. Jednocześnie, bardzo znacząca poprawa nastrojów w sektorze bankowym wskazuje na ożywienie gospodarcze, którego beneficjentami będą również gospodarstwa domowe. W konsekwencji korzystne zmiany mogą w kolejnych miesiącach przełożyć się na zwiększenie skłonności do zaciągania kredytu.fot. mat. prasowe

Barometr KPF-IRG

W IV kwartale 2013 r. wartość Barometru KPF-IRG wzrosła z 66,5 do 67,5 punktu. Jest to drugi kwartał z rzędu, w którym wskazania Barometru poprawiają się.

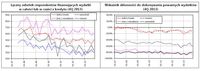

Obecny wzrost wartości Barometru jest w głównej mierze spowodowany zwiększeniem skłonności gospodarstw domowych do podejmowania wydatków na dobra trwałe. Wzrost zakupów w obszarze dóbr trwałych z dużym prawdopodobieństwem przełoży się na wzrost zapotrzebowania na kredyt, gdyż znacząca część zakupów dóbr trwałych jest finansowana ze środków obcych. Dodatkowo, widoczna jest pozytywna zmiana w obszarze sytuacji finansowej gospodarstw domowych. Wartość wskaźnika dla tego obszaru jest najwyższa od 2011 roku i znajduje się obecnie powyżej średniej z całej historii badania (od 1996 roku). Poprawa sytuacji finansowej gospodarstw domowych jest niezbędnym czynnikiem do zwiększenia wydatków finansowanych kredytem. Wiąże się z nią bowiem z większe poczucie bezpieczeństwa gospodarstw domowych i, w konsekwencji, przekłada się na skłonność do dokonywania poważnych wydatków. Na wskazania Barometru KPF-IRG wciąż hamujący wpływ mają oceny gospodarstw domowych dotyczące oszczędności. Z jednej strony niższe stopy procentowe sprzyjają zaciąganiu zobowiązań, jednak równocześnie wpływają na ograniczenie oszczędności gospodarstw domowych. Mniejsze oszczędności oznaczają zaś mniejszą skłonność banków do pożyczania. Saldo dla pytania o diagnozę klimatu w obszarze oszczędzania po raz drugi znacząco spadło.

fot. mat. prasowe

Rynek consumer finance

Wskazania dotyczące zarówno prognozy poważnych wydatków, jak i skłonności do sfinansowania tych wydatków ze środków kredytowych pozostają stabilne.

Uwzględniając wskazania Barometru i konfrontując je z prognozami banków, można przypuszczać, że w kolejnych miesiącach rynek kredytów i pożyczek dla gospodarstw domowych będzie rósł, jednak w bardzo powolnym tempie – do 5% w skali roku.

Wskazania dotyczące zarówno prognozy poważnych wydatków, jak i skłonności do sfinansowania tych wydatków ze środków kredytowych pozostają stabilne. Jedynie w obszarze prognozy zakupu samochodu widoczna jest znacząca poprawa względem poprzedniego badania, co wskazuje, że obserwowane od kilku miesięcy ożywienie na tym rynku może mieć trwały charakter. Niemniej jednak, nawet w obliczu wzrostu popytu na samochody, wciąż bardzo rzadko podejmowane są decyzje o finansowaniu tych wydatków ze środków obcych. Pomimo docierających z rynku sygnałów o wzroście popytu na mieszkania, w dalszym ciągu nie widać sygnałów ożywienia w danych pochodzących z badania consumer finance, a saldo dotyczące prognozy zakupu mieszkania spadło w bieżącym badaniu do poziomu najniższego od 2005 roku. Bardzo niski odsetek gospodarstw domowych deklarujących przynajmniej częściowe skorzystanie z kredytu widoczny jest we wszystkich obszarach. W obszarze prognozy zakupu mieszkania wynosi on 60%, zaś w obszarze prognozy zakupu samochodu i sfinansowania remontu mieszkania zaledwie ok. 30%. Są to odsetki o 20-30 pp. niższe niż te, które obserwowane były w okresie przedkryzysowym.

fot. mat. prasowe

Przebieg obsługi zadłużenia – stan i prognoza

W bieżących wynikach widoczny jest spadek udziału gospodarstw domowych spodziewających się problemów z regulowaniem swoich zobowiązań. Łącznie, problemów z obsługą spodziewa się obecnie 34,5%.

Obsługa zobowiązań, w świetle relacji polskich gospodarstw domowych (dotyczy to nie tylko kredytu) pozostała na bardzo zbliżonym poziomie do tego, który obserwowany był w poprzednim kwartale. Nieznacznie spadł udział dominującej grupy gospodarstw domowych obsługujących zobowiązania bezproblemowo (z 53,9% do 51,8%), a także zmniejszył się odsetek gospodarstw domowych deklarujących duże problemy z obsługą zobowiązań (spadek z 13,5% do 11,9%). Zaobserwowany spadek udziału gospodarstw domowych obsługujących zobowiązania z najmniejszymi i z największymi problemami wskazuje na spadek polaryzacji i bardziej równomierne rozłożenie ciężaru obsługi wśród polskich gospodarstw domowych. W konsekwencji nieznacznie wzrósł udział gospodarstw domowych będących w grupie mających niewielkie problemy z obsługą zobowiązań (wzrost z 32,6% do 36,2%). Zmniejszenie polaryzacji jest korzystne, bo oznacza zmniejszenie wagi gospodarstw mających duże problemy z obsługą. Opóźnienia generowane przez te grupę stanowią największe problemy dla sektora finansowego, gdyż bardzo często nie mogą one zostać odzyskane w procesie windykacji.

![Rekordowa inflacja uderza w finanse Polaków [© Piotr Marcinski - Fotolia.com] Rekordowa inflacja uderza w finanse Polaków](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Rekordowa-inflacja-uderza-w-finanse-Polakow-251119-150x100crop.jpg) Rekordowa inflacja uderza w finanse Polaków

Rekordowa inflacja uderza w finanse Polaków

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Finanse gospodarstw domowych w IV kw. 2013 [© arrakasta - Fotolia.com] Finanse gospodarstw domowych w IV kw. 2013](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Finanse-gospodarstw-domowych-w-IV-kw-2013-127025-200x133crop.jpg)

![Jak recesja wpływa na sytuację finansową Polaków? [© Magdziak Marcin - Fotolia.com] Jak recesja wpływa na sytuację finansową Polaków?](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Jak-recesja-wplywa-na-sytuacje-finansowa-Polakow-251036-150x100crop.jpg)

![Popyt na kredyt konsumpcyjny wzrośnie? [© bzyxx - Fotolia.com] Popyt na kredyt konsumpcyjny wzrośnie?](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Popyt-na-kredyt-konsumpcyjny-wzrosnie-238827-150x100crop.jpg)

![ZPF: skłonność do wydatków rośnie, popyt na kredyty niski [© Bartlomiej Zyczynski - Fotolia.com] ZPF: skłonność do wydatków rośnie, popyt na kredyty niski](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/ZPF-sklonnosc-do-wydatkow-rosnie-popyt-na-kredyty-niski-237953-150x100crop.jpg)

![ZPF: Polacy ograniczają zakupy, popyt na kredyty spada [© Marek Mrozek - Fotolia.com] ZPF: Polacy ograniczają zakupy, popyt na kredyty spada](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/ZPF-Polacy-ograniczaja-zakupy-popyt-na-kredyty-spada-229394-150x100crop.jpg)

![Barometr Consumer Finance o 11 pkt w dół. A będzie jeszcze gorzej [© Adam Wasilewski - Fotolia.com] Barometr Consumer Finance o 11 pkt w dół. A będzie jeszcze gorzej](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Barometr-Consumer-Finance-o-11-pkt-w-dol-A-bedzie-jeszcze-gorzej-228205-150x100crop.jpg)

![Polacy chcą zwiększyć wydatki [© Fotografeusz - Fotolia.com] Polacy chcą zwiększyć wydatki](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Polacy-chca-zwiekszyc-wydatki-224925-150x100crop.jpg)

![Finanse gospodarstw domowych w III kw. 2019 [© adam88xx - Fotolia.com] Finanse gospodarstw domowych w III kw. 2019](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Finanse-gospodarstw-domowych-w-III-kw-2019-221916-150x100crop.jpg)

![Naszym problemem nie jest zadłużenie, ale ceny żywności [© hiphoto39 - Fotolia.com] Naszym problemem nie jest zadłużenie, ale ceny żywności](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Naszym-problemem-nie-jest-zadluzenie-ale-ceny-zywnosci-220845-150x100crop.jpg)

![Finanse gospodarstw domowych w II kw. 2019 [© Pio Si - Fotolia.com] Finanse gospodarstw domowych w II kw. 2019](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Finanse-gospodarstw-domowych-w-II-kw-2019-219252-150x100crop.jpg)

![Kredyty w euro nie drożeją [© Kristin Gründler - Fotolia.com] Kredyty w euro nie drożeją](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach-szwajcarskich/Kredyty-w-euro-nie-drozeja-127018-150x100crop.jpg)

![Ranking funduszy inwestycyjnych X 2013 [© denphumi - Fotolia.com] Ranking funduszy inwestycyjnych X 2013](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Ranking-funduszy-inwestycyjnych-X-2013-127028-150x100crop.jpg)

![4 pułapki samodzielnej windykacji [© AdobeStock] 4 pułapki samodzielnej windykacji](https://s3.egospodarka.pl/grafika2/windykacja/4-pulapki-samodzielnej-windykacji-265503-150x100crop.jpg)

![Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą? [© Freepik] Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą?](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-drzewna-i-meblarska-z-problemami-Czy-nowe-regulacje-pomoga-265557-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik]](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-50x33crop.jpg) Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Greenwashing w polskim biznesie [© Freepik] Greenwashing w polskim biznesie](https://s3.egospodarka.pl/grafika2/greenwashing/Greenwashing-w-polskim-biznesie-265542-150x100crop.jpg)

![Jak pandemia zmieniła rynek pracy? [© Freepik] Jak pandemia zmieniła rynek pracy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Jak-pandemia-zmienila-rynek-pracy-265502-150x100crop.jpg)

![Awaria na lotnisku Heathrow - jakie prawa pasażerów przy odwołanym locie? [© Freepik] Awaria na lotnisku Heathrow - jakie prawa pasażerów przy odwołanym locie?](https://s3.egospodarka.pl/grafika2/lotnisko-Heathrow/Awaria-na-lotnisku-Heathrow-jakie-prawa-pasazerow-przy-odwolanym-locie-265558-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-150x100crop.jpg)