Zdolność kredytowa Polaków XI 2013

2013-12-19 10:54

Przeczytaj także: Zdolność kredytowa VI 2023: największe mieszkanie kupimy w Katowicach

Zdolność kredytowa rodziny

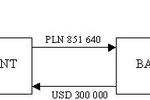

W listopadzie kolejny miesiąc z rzędu rosły marże. Co prawda w przypadku modelowej rodziny wzrost wyniósł zaledwie 0,03 punktu procentowego, a w przypadku singla 0,04 punktu, jednak w ciągu ostatnich 4 miesięcy marże wzrosły odpowiednio o 0,18 i 0,12 punktu. Przy stałym poziomie stawki bazowej powoduje to realny wzrost oprocentowania kredytów. Nie jest on jednak na tyle duży, by zniwelować wzrost zdolności spowodowany wyższymi dochodami. W październiku przeciętne wynagrodzenie w sektorze przedsiębiorstw, przyjmowane w naszej symulacji jako dochód wnioskodawców, wzrosło o 62,23 zł (+1,68%). Na korzyść działa również stopniowe dostosowywanie banków do wymogów znowelizowanej rekomendacji S.

fot. mat. prasowe

Zdolność kredytowa rodziny

W poprzednim miesiącu statystyczna, trzyosobowa rodzina mogła otrzymać kredyt na średnią kwotę w wysokości 420 tys. złotych. Jest to o 12,7 tys. zł wyższa zdolność niż miesiąc wcześniej.

W poprzednim miesiącu statystyczna, trzyosobowa rodzina mogła otrzymać kredyt na średnią kwotę w wysokości 420 tys. złotych. Jest to o 12,7 tys. zł wyższa zdolność niż miesiąc wcześniej. Kwota ta w zależności od lokalizacji pozwala na kupno mieszkania większego nawet o 3-4 metry kwadratowe. Podobnie jak w październiku najwyższą kwotę oferowały Bank Millennium - 490 tys. złotych, Pekao S.A. - 485 tys. złotych i Bank BGŻ - 432 tys. złotych.

Konrad Pluciński – ekspert MarketMoney.pl

Dzięki niskim stopom procentowym rekordowo niskie są również raty kredytów. Trzeba jednak pamiętać, że półtora roku temu stopy były prawie dwa razy wyższe niż obecnie. Ich powrót do poziomu z lipca 2012 przy kredycie na 300 tys. złotych, na 30 lat z marżą na poziomie 1,75% spowodowałby wzrost raty o ponad 460 złotych miesięcznie. Choć w najbliższym czasie taka sytuacja jest mało prawdopodobna, to jednak należy pamiętać, że oprocentowanie kredytów hipotecznych zazwyczaj jest zmienne. Zaciągnięcie kredytu przy niskim poziomie stóp nie gwarantuje utrzymania takiego oprocentowania przez cały, często kilkudziesięcioletni okres kredytowania.

Przed złożeniem wniosku o kredyt należy przeanalizować swoją sytuację finansową i dobrać wysokość kredytu do własnych możliwości. Należy też stworzyć finansowa poduszkę bezpieczeństwa, czyli zgromadzić środki, które zabezpieczą kredytobiorców przed okresowym wzrostem raty lub czasową utratą płynności finansowej.

Zdolność kredytowa singla

Singiel w listopadzie mógł kupić mieszkanie mniej więcej o metr kwadratowy większe niż miesiąc wcześniej. Średnio otrzymałby kwotę w wysokości 220 tys. złotych. Największą pożyczkę oferował mu mBank – 273 tys. złotych, w Banku Pekao S.A. dostałby 267 tysięcy złotych a w Banku BGŻ 240 tys. złotych.

fot. mat. prasowe

Zdolność kredytowa singla

Singiel w listopadzie mógł kupić mieszkanie mniej więcej o metr kwadratowy większe niż miesiąc wcześniej. Średnio otrzymałby kwotę w wysokości 220 tys. złotych.

Metodologia badania

Opracowanie zostało przygotowane na podstawie danych z 17 banków (Alior, BGŻ, BOŚ, BPH, BZ WBK, Credit Agricole, Deutsche Bank, Eurobank, Getin Noble, ING, Millennium, Nordea, mBank, Pekao SA, PKO BP, Pocztowy, Raiffeisen Polbank). Wyliczenia dotyczą dwóch różnych kredytobiorców: rodziny i singla. W pierwszym przypadku do kredytu przystępuje małżeństwo mające dziecko na utrzymaniu. Kredytobiorcy mają po 35 lat; ich łączne dochody, to dwukrotność średniego wynagrodzenia w sektorze przedsiębiorstw (7 668,34 zł brutto wg danych za październik 2013); spłacają ratę kredytu w wysokości 300 zł miesięcznie (kredyt gotówkowy w wysokości 5 tys. zł z oprocentowaniem 9,9 procent zaciągnięty na okres 18 miesięcy); posiadają również kartę kredytową z limitem 5 tys. zł i średnim miesięcznym wykorzystaniem limitu 1 tys. zł. Drugi kredytobiorca, to singiel w wieku 30 lat osiągający dochody w wysokości średniego wynagrodzenia w sektorze przedsiębiorstw (3 834,17 zł brutto miesięcznie wg. danych za wrzesień 2013). Posiada limit na karcie kredytowej w wysokości 2 tys. zł ze średnim wykorzystaniem 500 zł miesięcznie. Zdolność kredytowa została wyliczona na podstawie kalkulatorów bankowych obowiązujących w listopadzie 2013 roku, przy założeniu, że: - kredytobiorcy nie są klientami banku (oferta dla nowych klientów), - klienci skorzystają z niskokosztowych produktów banku, takich jak konto wraz z zagwarantowaniem wpływów wynagrodzenia lub karta kredytowa, - opłaty okołokredytowe nie są kredytowane, - klienci posiadają 20 procent wkładu własnego i wnioskują o kredyt na 30 lat.

![Zdolność kredytowa V 2023: dalszy wzrost [© Fotografeusz - Fotolia.com] Zdolność kredytowa V 2023: dalszy wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-V-2023-dalszy-wzrost-252626-150x100crop.jpg) Zdolność kredytowa V 2023: dalszy wzrost

Zdolność kredytowa V 2023: dalszy wzrost

1 2

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zdolność kredytowa w I 2025 stopniała [© Halfpoint - Fotolia.com] Zdolność kredytowa w I 2025 stopniała](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-I-2025-stopniala-264487-150x100crop.jpg)

![Zdolność kredytowa w XII 2024 nominalnie jest rekordowa [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa w XII 2024 nominalnie jest rekordowa](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XII-2024-nominalnie-jest-rekordowa-263876-150x100crop.jpg)

![Zdolność kredytowa w XI 2024 najwyższa w historii [© jcomp na Freepik] Zdolność kredytowa w XI 2024 najwyższa w historii](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XI-2024-najwyzsza-w-historii-263306-150x100crop.jpg)

![Tańsze kredyty hipoteczne podniosą popyt na mieszkania, a nie ich ceny [© Freepik] Tańsze kredyty hipoteczne podniosą popyt na mieszkania, a nie ich ceny](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Tansze-kredyty-hipoteczne-podniosa-popyt-na-mieszkania-a-nie-ich-ceny-262972-150x100crop.jpg)

![Zdolność kredytowa w X 2024 u progu rekordu [© jcomp na Freepik] Zdolność kredytowa w X 2024 u progu rekordu](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-X-2024-u-progu-rekordu-262631-150x100crop.jpg)

![Zdolność kredytowa we IX 2024. Kredyty mieszkaniowe znów staniały [© Freepik] Zdolność kredytowa we IX 2024. Kredyty mieszkaniowe znów staniały](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-we-IX-2024-Kredyty-mieszkaniowe-znow-stanialy-262126-150x100crop.jpg)

![Banki zwiększają zdolność kredytową [© xb100 na Freepik] Banki zwiększają zdolność kredytową](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Banki-zwiekszaja-zdolnosc-kredytowa-262009-150x100crop.jpg)

![Zdolność kredytowa w VII 2024 bliska rekordów [© Freepik] Zdolność kredytowa w VII 2024 bliska rekordów](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VII-2024-bliska-rekordow-261587-150x100crop.jpg)

![Zdolność kredytowa w VI 2024 najwyższa od 3 lat [© Unclesam - Fotolia.com] Zdolność kredytowa w VI 2024 najwyższa od 3 lat](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-najwyzsza-od-3-lat-260957-150x100crop.jpg)

![Elemental Holding przechodzi na GPW [© AshDesign - Fotolia.com] Elemental Holding przechodzi na GPW](https://s3.egospodarka.pl/grafika2/Elemental-Holding/Elemental-Holding-przechodzi-na-GPW-129282-150x100crop.jpg)

![Wkład własny na mieszkanie: jak oszczędzać? [© Alexander Raths - Fotolia.com] Wkład własny na mieszkanie: jak oszczędzać?](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Wklad-wlasny-na-mieszkanie-jak-oszczedzac-129351-150x100crop.jpg)

![Zrównoważony rozwój i AI Act, czyli o wyzwaniach sektora finansowego [© Freepik] Zrównoważony rozwój i AI Act, czyli o wyzwaniach sektora finansowego](https://s3.egospodarka.pl/grafika2/instytucje-finansowe/Zrownowazony-rozwoj-i-AI-Act-czyli-o-wyzwaniach-sektora-finansowego-264855-150x100crop.jpg)

![Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r [© Andrzej Wilusz - Fotolia.com] Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r](https://s3.egospodarka.pl/grafika2/banki/Liczba-przelewow-Express-Elixir-w-I-2025-wzrosla-o-26-r-r-264808-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2024 [© pixabay.com] Dni wolne od pracy i kalendarz świąt 2024](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2024-256340-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Ceny ubezpieczeń na świecie spadły o 2% w IV kw. 2024 r. [© Andrey Popov - Fotolia.com] Ceny ubezpieczeń na świecie spadły o 2% w IV kw. 2024 r.](https://s3.egospodarka.pl/grafika2/ubezpieczenia/Ceny-ubezpieczen-na-swiecie-spadly-o-2-w-IV-kw-2024-r-264857-150x100crop.jpg)

![Ceny mieszkań: będą rosły, ale mniej agresywnie [© Africa Studio - Fotolia.com] Ceny mieszkań: będą rosły, ale mniej agresywnie](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-beda-rosly-ale-mniej-agresywnie-264856-150x100crop.jpg)

![Kiedy warto odwołać się od kary w transporcie nałożonej za granicą? [© Depositphotos] Kiedy warto odwołać się od kary w transporcie nałożonej za granicą?](https://s3.egospodarka.pl/grafika2/transport/Kiedy-warto-odwolac-sie-od-kary-w-transporcie-nalozonej-za-granica-264844-150x100crop.jpg)

![Brak pracowników w branży IT. Kim jest idealny kandydat? [© Freepik] Brak pracowników w branży IT. Kim jest idealny kandydat?](https://s3.egospodarka.pl/grafika2/niedobor-talentow/Brak-pracownikow-w-branzy-IT-Kim-jest-idealny-kandydat-264854-150x100crop.jpg)

![Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami [© Tinnakorn - Fotolia.com] Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-w-UE-Polska-w-czolowce-panstw-z-najdrozszymi-nieruchomosciami-264848-150x100crop.jpg)