Czym różnią się obligacje?

2014-03-09 00:29

![Czym różnią się obligacje? [© apops - Fotolia.com] Czym różnią się obligacje?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Czym-roznia-sie-obligacje-133690-200x133crop.jpg)

Czym różnią się obligacje? © apops - Fotolia.com

Przeczytaj także: Obligacje skarbowe czy korporacyjne?

Obligacje skarbowe i pozaskarboweObligacje możemy uszeregować według wielu różnych kryteriów, ale pierwszym wyróżnikiem będzie ich emitent. Inwestorzy zupełnie inaczej oceniają obligacje skarbowe, emitowane przez skarb państwa, a inaczej patrzą na obligacje firm. W normalnych warunkach obligacje skarbowe oceniane są jako najbardziej bezpieczna lokata kapitału, przewyższająca pod tym względem nawet lokaty bankowe, co w praktyce nie zawsze jest regułą. Paradoksalnie właśnie w warunkach kryzysu finansowego częściej cierpią posiadacze obligacji skarbu państwa niż prywatnych spółek (o ile te ostatnie były na kryzys przygotowane), choć tylko tych o naprawdę dobrym standingu finansowym. Od czasu do czasu zdarza się, że obligacje dużych korporacji uzyskują niższe oprocentowanie i wyższe oceny ratingowe niż kraj, w którym emitenci są zarejestrowani, ale są to sytuacje wyjątkowe, znane raczej z niecodziennych okoliczności roku 2008.

Pewnym łącznikiem między obligacjami firm i obligacjami skarbowymi, są papiery samorządowe emitowane przez gminy. Obligacje nie są wprawdzie bezpośrednio gwarantowane przez skarb państwa, ale ponieważ emitują je organy administracji publicznej, ocenia się je równie wysoko lub niewiele niżej niż obligacje skarbowe.

Jeśli zaś chodzi o obligacje firm, to możemy dokonać podziału między obligacje bankowe i pozostałe. Zwykle obligacje banków – jako instytucji zaufania publicznego i nadzorowanych przez Komisję Nadzoru Finansowego – uważa się za bardziej bezpieczne niż przedstawicieli innych sektorów, ale zdarzają się wyjątki.

fot. apops - Fotolia.com

Czym różnią się obligacje?

Obligacje możemy uszeregować według wielu różnych kryteriów, ale pierwszym wyróżnikiem będzie ich emitent. Inwestorzy zupełnie inaczej oceniają obligacje skarbowe, emitowane przez skarb państwa, a inaczej patrzą na obligacje firm.

Obligacje podporządkowane

Wyjątki dotyczą zwłaszcza traktowania przez inwestorów obligacji podporządkowanych. Taki status oznacza, że emitent ma prawdo doliczyć wpływy z emisji do funduszy uzupełniających, a te z kolei do funduszy własnych. Innymi słowy, w swoim sprawozdaniu finansowym przez pewien czas emitent może traktować te pieniądze jak własne, a nie pożyczone od inwestorów, o ile zgodzi się na to Komisja Nadzoru Finansowego. Jest to oczywiście rozwiązanie bardzo korzystne dla banków. Dla inwestorów oznacza jednak, że w razie likwidacji lub upadłości banku, ich obligacje będą spłacane w ostatniej kolejności, więc nie wszystkim inwestorom odpowiadają tego rodzaju rozwiązania. Np. otwarte fundusze emerytalne niemal nie posiadały obligacji podporządkowanych banków, choć nie miały oporów przed kupowaniem „zwykłych” obligacji bankowych. - wynika z raportu przygotowanego przez Obligacje.pl.

Obligacje zabezpieczone i niezabezpieczone

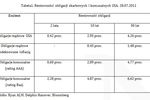

Zwykle banki skłonne są zapłacić wyższe odsetki by wynagrodzić inwestorom zwiększone ryzyko związane z inwestycją w obligacje podporządkowane, co oznacza, że płacą mniejsze odsetki, za obligacje niepodporządkowane.

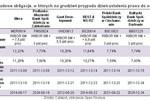

Emitenci innych branż także mają możliwość oferowania inwestorom mniej lub bardziej ryzykownych obligacji i w ten sposób wpływać na wysokość płaconych odsetek. Po pierwsze wysokość kuponu reguluje okres, który dzieli czas emisji obligacji do czasu wykupu (okres ten nazywany jest tenorem) – im jest on dłuższy, tym wyższe są oferowane odsetki. Przypomina to model lokat bankowych, gdzie banki także płacą więcej za lokaty o dłuższym terminie zapadania.

Emitenci mogą proponować inwestorom dodatkowe zabezpieczenia, licząc na to, że skłoni ich to do dokonania inwestycji. Takim dodatkowym zabezpieczeniem może być np. wpis do hipoteki, zastaw na posiadanych maszynach lub należnościach, czasem jest nim zastaw na akcjach przedsiębiorstwa lub poręczenie majątkowe właścicieli spółki. Majątek, który stał się zastawem obligacji jest wyłączany z ogólnej masy spadkowej w razie bankructwa emitenta i wpływy z jego sprzedaży służą w pierwszej kolejności zaspokojeniu roszczeń posiadaczy obligacji, co daje wyższą szansę na ich całkowitą spłatę.

Wydawałoby się, że obligacje zabezpieczone są co do zasady towarem bardziej pożądanym przez inwestorów oraz są papierami niżej oprocentowanymi. W istocie tak właśnie się dzieje w przypadku, gdy jedna spółka jest zarazem emitentem zabezpieczonych i niezabezpieczonych obligacji. Wówczas różnica w oprocentowaniu wynosi z grubsza ok. 1 pkt proc. na korzyść obligacji zabezpieczonych.

![Czas na bezpieczne inwestowanie [© Kenishirotie - Fotolia.com] Czas na bezpieczne inwestowanie](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Czas-na-bezpieczne-inwestowanie-95589-150x100crop.jpg) Czas na bezpieczne inwestowanie

Czas na bezpieczne inwestowanie

oprac. : Emil Szweda / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Nowe obligacje skarbowe (prawie) ochronią przed inflacją [© Magdziak Marcin - Fotolia.com] Nowe obligacje skarbowe (prawie) ochronią przed inflacją](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Nowe-obligacje-skarbowe-prawie-ochronia-przed-inflacja-245434-150x100crop.jpg)

![Oprocentowanie obligacji skarbowych rośnie zbyt wolno [© Fotografeusz - Fotolia.com] Oprocentowanie obligacji skarbowych rośnie zbyt wolno](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-obligacji-skarbowych-rosnie-zbyt-wolno-244924-150x100crop.jpg)

![Obligacje skarbowe nie pokonają inflacji [© apops - Fotolia.com] Obligacje skarbowe nie pokonają inflacji](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Obligacje-skarbowe-nie-pokonaja-inflacji-244051-150x100crop.jpg)

![Będą kolejne podwyżki oprocentowania obligacji? [© Jakub Krechowicz - Fotolia.com] Będą kolejne podwyżki oprocentowania obligacji?](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Beda-kolejne-podwyzki-oprocentowania-obligacji-243505-150x100crop.jpg)

![Minister Finansów podnosi oprocentowanie obligacji skarbowych [© Agnieszka - Fotolia.com.jpg] Minister Finansów podnosi oprocentowanie obligacji skarbowych](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Minister-Finansow-podnosi-oprocentowanie-obligacji-skarbowych-243109-150x100crop.jpg)

![3 powody, aby nie kupować obligacji skarbowych [© Maciej - Fotolia.com] 3 powody, aby nie kupować obligacji skarbowych](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/3-powody-aby-nie-kupowac-obligacji-skarbowych-242665-150x100crop.jpg)

![Wspólny limit kredytowy czy osobne karty? [© yunava1 - Fotolia.com] Wspólny limit kredytowy czy osobne karty?](https://s3.egospodarka.pl/grafika2/karta-platnicza/Wspolny-limit-kredytowy-czy-osobne-karty-133672-150x100crop.jpg)

![Kredyt na budowę domu: zadbaj o wkład własny [© djama - Fotolia.com] Kredyt na budowę domu: zadbaj o wkład własny](https://s3.egospodarka.pl/grafika2/budowa-domu/Kredyt-na-budowe-domu-zadbaj-o-wklad-wlasny-133719-150x100crop.jpg)

![5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku [© aytuncoylum - Fotolia.com] 5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-kluczowych-decyzji-przed-ubieganiem-sie-o-kredyt-hipoteczny-w-2025-roku-264757-150x100crop.jpg)

![Wartość zapytań o kredyty mieszkaniowe wzrosła o 36 proc. r/r [© suthisak - Fotolia.com] Wartość zapytań o kredyty mieszkaniowe wzrosła o 36 proc. r/r](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Wartosc-zapytan-o-kredyty-mieszkaniowe-wzrosla-o-36-proc-r-r-264730-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![W 2025 roku oprocentowanie lokat drastycznie spadnie. Jak oszczędzać? [© Filip Olejowski - Fotolia.com] W 2025 roku oprocentowanie lokat drastycznie spadnie. Jak oszczędzać?](https://s3.egospodarka.pl/grafika2/oprocentowanie-lokat/W-2025-roku-oprocentowanie-lokat-drastycznie-spadnie-Jak-oszczedzac-264531-150x100crop.jpg)

![Współpraca międzypokoleniowa na rynku pracy receptą na sukces? [© Freepik] Współpraca międzypokoleniowa na rynku pracy receptą na sukces?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Wspolpraca-miedzypokoleniowa-na-rynku-pracy-recepta-na-sukces-264769-150x100crop.jpg)

![Transparentność wynagrodzeń jako element kultury równości [© Freepik] Transparentność wynagrodzeń jako element kultury równości](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Transparentnosc-wynagrodzen-jako-element-kultury-rownosci-264770-150x100crop.jpg)

![Czy work-life balance poszło za daleko? Czym jest bed rotting? [© Freepik] Czy work-life balance poszło za daleko? Czym jest bed rotting?](https://s3.egospodarka.pl/grafika2/work-life-balance/Czy-work-life-balance-poszlo-za-daleko-Czym-jest-bed-rotting-264762-150x100crop.jpg)

![DeepSeek - czy ma szansę zdetronizować ChatGPT? [© Freepik] DeepSeek - czy ma szansę zdetronizować ChatGPT?](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-czy-ma-szanse-zdetronizowac-ChatGPT-264744-150x100crop.jpg)

![Wdrożenie eCMR z ponad 2 letnim opóźnieniem [© Freepik] Wdrożenie eCMR z ponad 2 letnim opóźnieniem](https://s3.egospodarka.pl/grafika2/e-CMR/Wdrozenie-eCMR-z-ponad-2-letnim-opoznieniem-264785-150x100crop.jpg)