Obligacje skarbowe czy korporacyjne?

2014-03-21 11:06

![Obligacje skarbowe czy korporacyjne? [© apops - Fotolia.com] Obligacje skarbowe czy korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-skarbowe-czy-korporacyjne-134431-200x133crop.jpg)

Obligacje skarbowe czy korporacyjne? © apops - Fotolia.com

Przeczytaj także: Obligacje korporacyjne: tylko dla fachowców?

Pod względem bezpieczeństwa obligacje skarbowe teoretycznie nie mają sobie równych – ich spłata gwarantowana jest całym majątkiem skarbu państwa, trudno wyobrazić sobie sytuację, w której zobowiązania skarbu wobec obligatariuszy nie są respektowane. W praktyce – jak wiemy – jest bardzo różnie. Grecja umorzyła część swoich obligacji, Argentyna nadal nie spłaciła zobowiązań wynikających z restrukturyzacji długu z początku wieku, Rosja pod koniec XX wieku ogłosiła, że obligacji spłacać nie zamierza, a nasz rząd zamienił obligacje na zapisy w ZUS. Warto też przypomnieć, że np. przedwojenne obligacje skarbowe II RP także nie doczekały się spłaty.Ale są to uwagi na marginesie – dziś obligacje skarbowe uznawane są za najbardziej pewny instrument finansowy, pewniejszy nawet od lokat bankowych (znów wróćmy na chwilę do Grecji, gdzie „ostrzyżono” jednak tylko posiadaczy obligacji skarbowych, a nie depozytów bankowych), zaś ceną za bezpieczeństwo jest skromne oprocentowanie. W praktyce – w obecnej sytuacji rynkowej – bywa ono nieco wyższe niż porównywalnych lokat bankowych.

Z obligacjami firm sprawa jest zupełnie inna – oferowane oprocentowanie różni się w zależności od wiarygodności kredytowej emitentów, ale nawet takie tuzy jak PKN Orlen czy BZ WBK płacą więcej niż wynosi oprocentowanie lokat bankowych (w ostatnich emisjach Orlen i BZ WBK oferowały 1,3 pkt proc. marży ponad WIBOR, czyli 4,0 proc. odsetek). Przekrój rynku Catalyst, gdzie notowane są obligacje korporacyjne, jest bardzo szeroki – znajdziemy relatywnie bezpieczne obligacje (np. firm windykacyjnych i bogatych deweloperów) oprocentowane na 6,5 proc., przez bardziej ryzykowne – mimo ustanowionych dodatkowych zabezpieczeń – papiery z kuponem sięgającym 8-9 proc., aż po emitentów wysokiego ryzyka, gdzie oferowane oprocentowanie dochodzi do 20 proc. rocznie (nie warto wyciągać pochopnych wniosków – akurat te ostatnie obligacje zostały terminowo spłacone).

fot. apops - Fotolia.com

Obligacje skarbowe czy korporacyjne?

Pierwsze są słabiej oprocentowane, ale powszechnie uważane za bezpieczne. Drugie dają wyższy dochód za cenę podniesionego ryzyka. Sytuacja się zmienia, gdy pod uwagę weźmiemy fundusze obligacji skarbowych i firmowych.

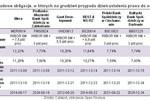

Na tej podstawie można byłoby intuicyjnie sądzić, że fundusze obligacji skarbowych przynoszą swym uczestnikom stabilne i powtarzalne stopy zwrotu, natomiast fundusze obligacji korporacyjnych – jako inwestujące w bardziej ryzykowne aktywa – cechują się znacznie większymi wahaniami. Cóż – jak do tej pory (rynek funduszy obligacji korporacyjnych w Polsce jest młody) dzieje się dokładnie odwrotnie.

Wyniki funduszy opierają się bowiem o zmianę wartości jednostek uczestnictwa, te zaś o wartość posiadanych aktywów. W przypadku funduszy obligacji na zmianę wartości aktywów składają się codziennie naliczane odsetki od posiadanych obligacji, ale także zmiana notowań samych obligacji. Zaś w przypadku obligacji skarbowych wahania cen są znacznie silniejsze niż w przypadku obligacji korporacyjnych, co wynika z kilku powodów. Najważniejszym jest jednak ten, że obligacje skarbowe (te, w które inwestują fundusze różnią się od skarbowych obligacji oferowanych inwestorom detalicznym) mają oprocentowanie stałe, co sprawia, że ceny obligacji na rynku wtórnym stale się zmieniają, aby dostosować rentowność obligacji (gdy zmienia się cena, zmienia się także rentowność obligacji – tj. gdy ceny rosną, rentowności spadają i odwrotnie – gdy ceny spadają, rentowności rosną) do bieżących warunków związanych np. ze zmianą stóp procentowych lub sytuacją na rynkach międzynarodowych (w pewnych okresach inwestorzy na globalnym rynku preferują obligacje niemieckie i amerykańskie jako najbardziej bezpieczne na świecie, w innych zaś równie chętnie kupują m.in. polskie obligacje). Innymi słowy, wyniki funduszy obligacji skarbowych zmieniają się wraz z cenami samych obligacji, a zarządzający funduszem obligacji skarbowych ma na to niewielki wpływ, bowiem prawie cały jego portfel uzależniony jest od jednego emitenta.

Zupełnie inaczej ma się sprawa z obligacjami korporacyjnymi – większość z nich na polskim rynku ma oprocentowanie zmienne, oparte o stopy WIBOR, który z kolei zmienia się wraz ze zmianami stóp procentowych w Polsce. Dzięki termu oprocentowanie obligacji rośnie lub spada wraz ze stopami WIBOR, co powoduje, że zmiany cen są znacznie łagodniejsze w porównaniu do sytuacji, w której na rynku dominowałyby obligacje o stałym oprocentowaniu. Po drugie zarządzający może szeroko zdywersyfikować portfel (kupić obligacje np. ponad stu różnych emitentów), tak aby zmiany wartości obligacji jednego z nich nie powodowały istotnych zmian wartości całego portfela.

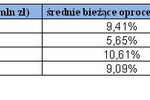

Być może bardziej obrazowe będą przykłady z ostatnich miesięcy – w styczniu średnia stopa zwrotu uzyskana przez krajowe fundusze obligacji korporacyjnych wyniosła minus 0,9 proc., a w lutym było to 1,2 proc. na plusie – już samo to wskazuje na znaczne wahania. W tym samym czasie fundusze obligacji korporacyjnych wypracowały średnio 0,3 proc. zysku (bez Copernicusa) oraz 0,7 proc.

Co więcej, obecna sytuacja zdaje się faworyzować fundusze obligacji korporacyjnych, ponieważ rynek znalazł się w okresie między obniżkami stóp i ich podwyżkami. Rozpoczęcie cyklu podwyżek stóp procentowych zwykle przekłada się na wzrost rentowności obligacji o stałym oprocentowaniu, a więc także na spadek ich cen, co faworyzuje portfele w większym stopniu złożone z papierów o zmiennym kuponie.

![Obligacje korporacyjne: alternatywa dla firm i inwestorów [© apops - Fotolia.com] Obligacje korporacyjne: alternatywa dla firm i inwestorów](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-alternatywa-dla-firm-i-inwestorow-135063-150x100crop.jpg) Obligacje korporacyjne: alternatywa dla firm i inwestorów

Obligacje korporacyjne: alternatywa dla firm i inwestorów

oprac. : Michał Sadrak / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Z czym się je obligacje korporacyjne? [© rangizzz - Fotolia.com] Z czym się je obligacje korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Z-czym-sie-je-obligacje-korporacyjne-133218-150x100crop.jpg)

![Obligacje korporacyjne: samemu czy z funduszem? [© apops - Fotolia.com] Obligacje korporacyjne: samemu czy z funduszem?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-samemu-czy-z-funduszem-126770-150x100crop.jpg)

![Na globalnym rynku obligacji hossa [© DOC RABE Media - Fotolia.com] Na globalnym rynku obligacji hossa](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Na-globalnym-rynku-obligacji-hossa-226161-150x100crop.jpg)

![Obligacje korporacyjne: bariery przed inwestorami [© FikMik - Fotolia.com] Obligacje korporacyjne: bariery przed inwestorami](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-bariery-przed-inwestorami-127104-150x100crop.jpg)

![Obligacje korporacyjne: początki popularności [© Kenishirotie - Fotolia.com] Obligacje korporacyjne: początki popularności](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-poczatki-popularnosci-126115-150x100crop.jpg)

![Niskie stopy procentowe: czas na obligacje korporacyjne [© Sebastian Duda - Fotolia.com] Niskie stopy procentowe: czas na obligacje korporacyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Niskie-stopy-procentowe-czas-na-obligacje-korporacyjne-119303-150x100crop.jpg)

![Obligacje korporacyjne to alternatywa dla lokaty [© Africa Studio - Fotolia.com] Obligacje korporacyjne to alternatywa dla lokaty](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-to-alternatywa-dla-lokaty-118275-150x100crop.jpg)

![Oszczędzanie na emeryturę lepsze niż na czarną godzinę [© dianaduda - Fotolia.com] Oszczędzanie na emeryturę lepsze niż na czarną godzinę](https://s3.egospodarka.pl/grafika2/emerytury/Oszczedzanie-na-emeryture-lepsze-niz-na-czarna-godzine-134282-150x100crop.jpg)

![Oszczędzanie na emeryturę zamiast nałogu [© Perry - Fotolia.com] Oszczędzanie na emeryturę zamiast nałogu](https://s3.egospodarka.pl/grafika2/oszczednosci/Oszczedzanie-na-emeryture-zamiast-nalogu-134454-150x100crop.jpg)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać? [© wygenerowane przez AI] Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać?](https://s3.egospodarka.pl/grafika2/dodatek-pielegnacyjny/Dodatek-pielegnacyjny-dla-75-latkow-z-ZUS-komu-przysluguje-ile-wynosi-i-jak-go-otrzymac-267375-150x100crop.png)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![T-Mobile upraszcza ofertę: jedna taryfa bez limitów i nowe pakiety usług [© wygenerowane przez AI] T-Mobile upraszcza ofertę: jedna taryfa bez limitów i nowe pakiety usług](https://s3.egospodarka.pl/grafika2/T-Mobile/T-Mobile-upraszcza-oferte-jedna-taryfa-bez-limitow-i-nowe-pakiety-uslug-267397-150x100crop.png)

![Wakacje składkowe: jak skorzystać z ulgi od składek ZUS? [© wygenerowane przez AI] Wakacje składkowe: jak skorzystać z ulgi od składek ZUS?](https://s3.egospodarka.pl/grafika2/wakacje-skladkowe/Wakacje-skladkowe-jak-skorzystac-z-ulgi-od-skladek-ZUS-267392-150x100crop.png)

![Za te auta przepłacamy. Ceny samochodów hybrydowych wyższe nawet o 10 tys. zł [© wygenerowane przez AI] Za te auta przepłacamy. Ceny samochodów hybrydowych wyższe nawet o 10 tys. zł](https://s3.egospodarka.pl/grafika2/samochody-hybrydowe/Za-te-auta-przeplacamy-Ceny-samochodow-hybrydowych-wyzsze-nawet-o-10-tys-zl-267388-150x100crop.png)

![Firmy są już zmęczone ESG? [© freepik] Firmy są już zmęczone ESG?](https://s3.egospodarka.pl/grafika2/zrownowazony-rozwoj/Firmy-sa-juz-zmeczone-ESG-267385-150x100crop.jpg)

![Dlaczego z mapy Polski znikają kolejne biurowce? [© freepik] Dlaczego z mapy Polski znikają kolejne biurowce?](https://s3.egospodarka.pl/grafika2/powierzchnie-biurowe/Dlaczego-z-mapy-Polski-znikaja-kolejne-biurowce-267384-150x100crop.jpg)

![Nowe warunki techniczne. Co zmienią w budownictwie? [© freepik] Nowe warunki techniczne. Co zmienią w budownictwie?](https://s3.egospodarka.pl/grafika2/branza-budowlana/Nowe-warunki-techniczne-Co-zmienia-w-budownictwie-267383-150x100crop.jpg)

![Jakie dotacje unijne i ulgi dla firm w 2025? Przegląd najważniejszych programów wsparcia [© wygenerowane przez AI] Jakie dotacje unijne i ulgi dla firm w 2025? Przegląd najważniejszych programów wsparcia](https://s3.egospodarka.pl/grafika2/dotacje-unijne/Jakie-dotacje-unijne-i-ulgi-dla-firm-w-2025-Przeglad-najwazniejszych-programow-wsparcia-267380-150x100crop.png)