Amerykańskie obligacje ostrzegają inwestorów

2014-05-02 11:04

![Amerykańskie obligacje ostrzegają inwestorów [© fotopro - Fotolia.com] Amerykańskie obligacje ostrzegają inwestorów](https://s3.egospodarka.pl/grafika2/Fed/Amerykanskie-obligacje-ostrzegaja-inwestorow-136567-200x133crop.jpg)

Obligacje wysyłają sygnał ostrzegawczy giełdowym inwestorom © fotopro - Fotolia.com

Przeczytaj także: Stopy procentowe w USA wciąż niskie, pieniądz coraz droższy

Według klasycznego przebiegu cykli koniunktury i towarzyszących im zjawisk rynkowych, globalna gospodarka znajduje się między fazą dezinflacyjnego spowolnienia, a dezinflacyjną fazą ożywienia. Największe gospodarki znajdują się w różnych miejscach tego cyklu. W przypadku amerykańskiej można uznać, że zdecydowanie wchodzi ona w fazę ożywienia, a inflacja wciąż pozostaje niska. Gdyby rynki finansowe zachowywały się w sposób modelowy, kapitał powinien przepływać z obligacji w kierunku akcji, a bardziej odważni inwestorzy mogliby już powoli szykować się do kupowania surowców.Fakt, że amerykańska rezerwa federalna wycofuje się z nadzwyczajnych działań mających stymulować gospodarkę, czyli skupu obligacji oraz wyraźnie określa nieodległą perspektywę rozpoczęcia cyklu zaostrzania polityki pieniężnej, przemawia za potwierdzeniem zarysowanego scenariusza. Bank centralny podwyższa stopy wówczas, gdy gospodarka przyspiesza. Rosnące stopy, a wcześniej sama perspektywa tych działań, powoduje spadek cen obligacji o stałym oprocentowaniu, czyli wzrost ich rentowności, dostosowujący się do wyższych stóp. Wciąż na fali wznoszącej powinny być akcje, które już częściowo zdyskontowały nadchodzące ożywienie, ale hossa powinna być podtrzymywana przez ciągle niską inflację i odłożony w czasie wpływ podwyżek stóp procentowych. Według klasycznych prawideł, ewakuacja z rynku akcji powinna się zacząć w okolicy trzeciej z rzędu podwyżki stóp. Dla aktualnych realiów amerykańskich, dawałoby to giełdowym bykom czas przynajmniej do końca przyszłego roku, przy założeniu, że program QE3 zakończy się jesienią 2014 r., a Fed zacznie myśleć o pierwszej podwyżce pół roku po jego wygaśnięciu, jak deklarowała Janet Yellen.

Nadzwyczajne działania głównych banków centralnych świata, podjęte w odpowiedzi na niedawny globalny kryzys finansowy, a w szczególności działania Fed, spowodowały jednak wyraźne zakłócenia klasycznych cykli i zasad. Wystarczy spojrzeć na zachowanie się Wall Street, gdzie hossa trwa nieprzerwanie od pięciu lat, nie oglądając się na to, co dzieje się z gospodarką, a indeksy biją rekordy wszech czasów. Coraz częściej inwestorzy zadają pytanie, jak długo jeszcze ten stan potrwa, a liczba ekspertów wieszczących rychły koniec giełdowego eldorado zdecydowanie rośnie.

fot. mat. prasowe

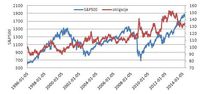

Zmiany S&P500 i notowań kontraktów na amerykańskie obligacje 30-letnie

Do końca 2013 r. notowania amerykańskich 30-letnich obligacji poszły w dół o prawie 17 proc., a ich rentowność wzrosła z 2,45 do niemal 4 proc., czyli o prawie dwie trzecie.

Obawy tych ostatnich zdaje się potwierdzać obserwacja zachowania się rynku obligacji oraz wcześniejszych relacji między cenami papierów dłużnych i indeksami giełdowymi. Notowania obligacji zaczęły wchodzić w fazę ostrego spadku w połowie 2012 r., a od listopada nikt już nie miał nie miał co do tego wątpliwości. Do końca 2013 r. notowania amerykańskich 30-letnich obligacji poszły w dół o prawie 17 proc., a ich rentowność wzrosła z 2,45 do niemal 4 proc., czyli o prawie dwie trzecie. Można więc powiedzieć, że bez wątpienia mieliśmy wówczas do czynienia ucieczką kapitałów z rynku obligacji na giełdę, zwaną „wielką rotacją”. Ograniczanie skupu papierów przez Fed i perspektywa zaostrzenia polityki pieniężnej powinny ten proces co najmniej podtrzymywać. Tymczasem od początku 2014 r. ceny obligacji zaczęły dynamicznie iść w górę, a rentowność wróciła do poziomu 3,4-3,5 proc. Symptomatyczne jest, że tendencja ta idealnie zbiegła się w czasie z rozpoczęciem ograniczania skupu obligacji przez Fed.

Taka anomalia w zachowaniu się rynku powinna wzbudzić czujność inwestorów, tym bardziej, że odniesienia do przeszłości są w tym zakresie jednoznaczne. Ustanowienie minimum przez ceny obligacji zbiegało się w czasie ze szczytem na rynku akcji. Ostatnio działo się tak w kwietniu 2010 r. i równo rok później. W pierwszym przypadku skutkowało to spadkiem S&P500 o 17 proc., a w drugim o 21 proc. Trudno przypuszczać, że tym razem będzie inaczej, choć od dołka cen obligacji minęły już cztery miesiące, a na Wall Street pierwsza połowa kwietnia przyniosła jedynie niewielką korektę. Kilkumiesięczne przesunięcie w czasie dołka na rynku obligacji i szczytu na giełdzie jest zjawiskiem mającym kilka precedensów. Działo się tak w 2000 r., gdy krach na Wall Street rozpoczął się dwa miesiące po ustanowieniu dołka przez notowania kontraktów na obligacje 30-letnie. Sytuacja powtórzyła się niemal idealnie w 2007 r., przed załamaniem związanym z globalnym kryzysem finansowym.

Choć obecnie trudno spodziewać się krachu, to obawy przed poważniejszą korektą są jak najbardziej uzasadnione. Być może rynek obligacji chce nam to właśnie powiedzieć, a fakt, że Wall Street nie słucha, nie przesądza o tym, po czyjej stronie okaże się racja.

![Co zrobi Fed? [© DjiggiBodgi.com - Fotolia.com] Co zrobi Fed?](https://s3.egospodarka.pl/grafika2/Fed/Co-zrobi-Fed-129182-150x100crop.jpg) Co zrobi Fed?

Co zrobi Fed?

oprac. : Roman Przasnyski / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Fed ograniczy skup obligacji? [© Xiongmao - Fotolia.com] Fed ograniczy skup obligacji?](https://s3.egospodarka.pl/grafika2/polityka-pieniezna/Fed-ograniczy-skup-obligacji-124011-150x100crop.jpg)

![Rynek obligacji przed kłopotami? [© Sergey Nivens - Fotolia.com] Rynek obligacji przed kłopotami?](https://s3.egospodarka.pl/grafika2/polityka-pieniezna/Rynek-obligacji-przed-klopotami-119462-150x100crop.jpg)

![USA atakują Iran. Co na to ceny złota? [© freepik] USA atakują Iran. Co na to ceny złota?](https://s3.egospodarka.pl/grafika2/ceny-zlota/USA-atakuja-Iran-Co-na-to-ceny-zlota-267368-150x100crop.jpg)

![Emerytury i renty rosną szybciej niż wynagrodzenia [© GordonGrand - Fotolia.com] Emerytury i renty rosną szybciej niż wynagrodzenia](https://s3.egospodarka.pl/grafika2/emerytury/Emerytury-i-renty-rosna-szybciej-niz-wynagrodzenia-136561-150x100crop.jpg)

![Obligacje skarbowe pokonały lokaty [© Artur Marciniec - Fotolia.com] Obligacje skarbowe pokonały lokaty](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-pokonaly-lokaty-136587-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik] Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik]](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Od-dzisiaj-ceny-mieszkan-musza-byc-jawne-Mamy-oczekiwac-samych-korzysci-267695-50x33crop.jpg) Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![Czy nadmierne korzystanie z ekranów wywołuje autyzm cyfrowy u dzieci? Eksperci ostrzegają rodziców [© wygenerowane przez AI] Czy nadmierne korzystanie z ekranów wywołuje autyzm cyfrowy u dzieci? Eksperci ostrzegają rodziców](https://s3.egospodarka.pl/grafika2/autyzm/Czy-nadmierne-korzystanie-z-ekranow-wywoluje-autyzm-cyfrowy-u-dzieci-Eksperci-ostrzegaja-rodzicow-267752-150x100crop.png)

![Ryanair inwestuje 400 mln dolarów w lotnisko Modlin: 25 nowych tras i setki miejsc pracy [© wygenerowane przez AI] Ryanair inwestuje 400 mln dolarów w lotnisko Modlin: 25 nowych tras i setki miejsc pracy](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-inwestuje-400-mln-dolarow-w-lotnisko-Modlin-25-nowych-tras-i-setki-miejsc-pracy-267751-150x100crop.png)

![Test Ford Mustang Convertible V8: Najtańszy kabriolet z silnikiem V8 w Europie [© Wojciech Krzemiński] Test Ford Mustang Convertible V8: Najtańszy kabriolet z silnikiem V8 w Europie](https://s3.egospodarka.pl/grafika2/Ford-Mustang-Convertible-V8/Test-Ford-Mustang-Convertible-V8-Najtanszy-kabriolet-z-silnikiem-V8-w-Europie-267732-150x100crop.jpg)

![Lotniska luzują limity na płyny w bagażu podręcznym – koniec ze 100 ml? [© Freepik] Lotniska luzują limity na płyny w bagażu podręcznym – koniec ze 100 ml?](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Lotniska-luzuja-limity-na-plyny-w-bagazu-podrecznym-koniec-ze-100-ml-267726-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-150x100crop.jpg)