Emisja obligacji szansą hotelarstwa

2014-05-08 13:49

Przeczytaj także: Catalyst szansą deweloperów

Kryzys finansowy i jego konsekwencje były przyczyną wyraźnego zahamowania inwestycji w branży hotelarskiej. Jednym z efektów, poza mniejszym popytem na usługi branży, czy negatywnymi ocenami perspektyw, były utrudnienia w dostępie do kredytów oraz wysokie koszty z nimi związane. Banki zaczęły restrykcyjnie podchodzić do kredytowania przedsięwzięć związanych z budowaniem i finansowaniem działalności firm. Konsekwencją był spadek inwestycji w branży hotelowej. Szacuje się, że w 2009 r. zmniejszyły się one o około 20 proc., a rok później o jedną trzecią. To właśnie kłopoty z uzyskaniem finansowania ograniczyły przedsiębiorcom możliwość wykorzystania wyraźnego spadku kosztów budowy obiektów. Jednocześnie rentowność usług hotelarskich, choć zmniejszyła się nawet o połowę, i tak była na poziomie zachęcającym do inwestowania. Tym bardziej, że w tej branży liczy się horyzont długookresowy - wiadomo zaś było, że dekoniunktura nie będzie trwała zbyt długo.Lepsze czasy nadeszły dość szybko, a inwestycje zaczęła napędzać nie tylko perspektywa organizacji piłkarskich mistrzostw Europy, ale także rachuby na trwałą poprawę koniunktury w gospodarce. Biznes hotelarski zaczął być atrakcyjny nie tylko dla dużych sieci, ale także mniejszych firm i coraz większej liczby indywidualnych przedsiębiorców. To właśnie te dwie ostatnie grupy borykają się wciąż z największymi kłopotami z pozyskaniem kredytowania na budowę, uruchomienie hotelu i finansowanie działalności w pierwszym okresie, gdy przychody nie są jeszcze na poziomie umożliwiającym pokrycie kosztów. Trudno im też wskutek tego skorzystać z sytuacji, w której mamy najniższe w historii stopy procentowe, a więc i koszt finansowania znacząco się obniżył.

fot. pixarno - Fotolia.com

Emisja obligacji szansą hotelarstwa

Branża hotelarska nie zwalnia tempa. Nie brakuje chętnych do działania w tym biznesie, lecz pieniędzy na jego prowadzenie i rozwój - banki nie zawsze bowiem patrzą łaskawym okiem na finansowanie przedsiębiorców z tego sektora. Dobrym rozwiązaniem może być więc emisja obligacji.

Rozwijający się dynamicznie od kilku lat rynek obligacji korporacyjnych sprawia, że przedsiębiorcy poszukujący kapitału nie są już skazani jedynie na warunki dyktowane przez banki i ich podejście do kredytobiorcy. Choć możliwość pozyskiwania kapitału przez firmy poprzez emisję obligacji istniała już wcześniej, pozostawała ona bardziej w sferze teorii niż praktyki. Działo się tak, ponieważ nie było zbyt wielu posiadaczy kapitału gotowych udostępnić go firmom, kupując ich obligacje i inkasując odsetki. To właśnie rekordowo niskie stopy procentowe, powodujące zmniejszenie atrakcyjność lokat bankowych skłaniają do poszukiwania bardziej intratnych sposobów inwestowania. Dzięki temu rynek obligacji w ostatnim czasie stał się prawdziwym hitem, spełniającym oczekiwania i przedsiębiorców poszukujących finansowania, i inwestorów gotowych udostępnić posiadane zasoby. Dzięki temu coraz łatwiej jest wyemitować obligacje, a chętnych do ich kupna regularnie przybywa. Papiery dłużne firm rozchodzą się w błyskawicznym tempie. Znacznie prostsze i mniej kosztowne stały się procedury organizacji pozyskiwania w ten sposób kapitału. Czas trwania całego przedsięwzięcia jest porównywalny z okresem ubiegania się o kredyt i oczekiwania na jego uruchomienie, a koszty finansowania mogą się okazać niższe – szczególnie, jeśli wziąć pod uwagę nie tylko te związane z oprocentowaniem kredytu, ale także prowizje, opłaty, ubezpieczenia, czy związane z ustanowieniem zabezpieczenia.

fot. mat. prasowe

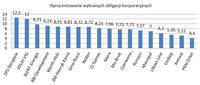

Oprocentowanie wybranych obligacji korporacyjnych

Wśród emitentów obligacji dominują instytucje z sektora finansowego, deweloperzy, firmy budowlane. Nielicznie reprezentowani są przedstawiciele innych branż.

Wśród emitentów obligacji dominują instytucje z sektora finansowego, deweloperzy, firmy budowlane. Nielicznie reprezentowani są przedstawiciele innych branż. To niezbyt duże zróżnicowanie z punktu widzenia rodzaju prowadzonej działalności powoduje, że pojawienie każdej „nowalijki” spotyka się z dużym zainteresowaniem inwestorów pragnących wzbogacić swój portfel i zmniejszyć ryzyko wynikające z nadmiernej koncentracji branżowej. Sytuacje, w których sprzedaż obligacji nawet o bardzo dużej wartości trwa zaledwie kilka dni, są już na porządku dziennym. To również zmniejsza presję na akceptowalną przez inwestorów wysokość oprocentowania. Mimo jego zróżnicowania, jest ono porównywalne do oprocentowania kredytu bankowego, a w wielu przypadkach bywa wobec niego konkurencyjne. W zależności od oceny wiarygodności emitenta i ryzyka, waha się ono między 4 proc. w przypadku największych, znanych spółek, do 6-12 proc. w przypadku mniejszych firm. Z emisji obligacji można pozyskać zarówno niewielkie kwoty (nawet od miliona złotych), jak również wsparcie służące do finansowania dużych przedsięwzięć, wartych kilkadziesiąt milionów złotych. To właśnie sprawia, że korporacyjnych rynek papierów dłużnych jest elastyczny i otwarty dla przedsiębiorców.

Piotr Dziura, Członek Zarządu

![Emisja obligacji niejedno ma imię [© apops - Fotolia.com] Emisja obligacji niejedno ma imię](https://s3.egospodarka.pl/grafika2/obligacje/Emisja-obligacji-niejedno-ma-imie-135151-150x100crop.jpg) Emisja obligacji niejedno ma imię

Emisja obligacji niejedno ma imię

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Emisja obligacji szansą hotelarstwa [© pixarno - Fotolia.com] Emisja obligacji szansą hotelarstwa](https://s3.egospodarka.pl/grafika2/obligacje/Emisja-obligacji-szansa-hotelarstwa-136794-200x133crop.jpg)

![Obligacje korporacyjne: sprawdź zanim kupisz [© Andrey Burmakin - Fotolia.com] Obligacje korporacyjne: sprawdź zanim kupisz](https://s3.egospodarka.pl/grafika2/oferta-publiczna/Obligacje-korporacyjne-sprawdz-zanim-kupisz-143724-150x100crop.jpg)

![Catalyst: 2,5 miliarda odsetek do wypłaty [© apops - Fotolia.com] Catalyst: 2,5 miliarda odsetek do wypłaty](https://s3.egospodarka.pl/grafika2/obligacje/Catalyst-2-5-miliarda-odsetek-do-wyplaty-130550-150x100crop.jpg)

![Catalyst: płynność ciągle niska [© Magdziak Marcin - Fotolia.com] Catalyst: płynność ciągle niska](https://s3.egospodarka.pl/grafika2/obligacje/Catalyst-plynnosc-ciagle-niska-124486-150x100crop.jpg)

![Inwestowanie na Catalyst: jakie zalety? [© apops - Fotolia.com] Inwestowanie na Catalyst: jakie zalety?](https://s3.egospodarka.pl/grafika2/obligacje/Inwestowanie-na-Catalyst-jakie-zalety-123799-150x100crop.jpg)

![Niższe stopy procentowe to mniejszy zysk z obligacji [© Magdziak Marcin - Fotolia.com] Niższe stopy procentowe to mniejszy zysk z obligacji](https://s3.egospodarka.pl/grafika2/obligacje/Nizsze-stopy-procentowe-to-mniejszy-zysk-z-obligacji-107433-150x100crop.jpg)

![Inwestowanie na Catalyst: zyski nie tylko z odsetek [© Gorilla - Fotolia.com] Inwestowanie na Catalyst: zyski nie tylko z odsetek](https://s3.egospodarka.pl/grafika2/obligacje/Inwestowanie-na-Catalyst-zyski-nie-tylko-z-odsetek-122667-150x100crop.jpg)

![Catalyst w I kw. 2016 r. [© Andrey Popov - Fotolia.com] Catalyst w I kw. 2016 r.](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-w-I-kw-2016-r-174726-150x100crop.jpg)

![Obligacje korporacyjne w 2014 [© johan10 - Fotolia.com] Obligacje korporacyjne w 2014](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-w-2014-149299-150x100crop.jpg)

![Najlepsze lokaty bankowe IV 2014 [© ullrich - Fotolia.com] Najlepsze lokaty bankowe IV 2014](https://s3.egospodarka.pl/grafika2/lokaty/Najlepsze-lokaty-bankowe-IV-2014-136781-150x100crop.jpg)

![Rząd przeciw lichwie i "chwilówkom" [© tiero - Fotolia.com] Rząd przeciw lichwie i "chwilówkom"](https://s3.egospodarka.pl/grafika2/parabank/Rzad-przeciw-lichwie-i-chwilowkom-136817-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Ile można dorobić do emerytury? Od 1 września 2024 mniej [© DC Studio na Freepik] Ile można dorobić do emerytury? Od 1 września 2024 mniej](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-do-emerytury-Od-1-wrzesnia-2024-mniej-261890-150x100crop.jpg)

![Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik] Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-nowych-mieszkan-w-mniejszych-miastach-juz-gonia-Warszawe-266843-50x33crop.jpg) Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?

Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?

![Jakie inwestycje alternatywne najbardziej opłacalne? [© panoKreativ - Fotolia.com] Jakie inwestycje alternatywne najbardziej opłacalne?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-oplacalne-140226-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![4 sygnały ostrzegawcze w kontaktach z dłużnikiem [© AdobeStock] 4 sygnały ostrzegawcze w kontaktach z dłużnikiem](https://s3.egospodarka.pl/grafika2/dluznik/4-sygnaly-ostrzegawcze-w-kontaktach-z-dluznikiem-266086-150x100crop.jpg)

![Opóźniony lub odwołany lot - jakie prawa pasażerów? [© Freepik] Opóźniony lub odwołany lot - jakie prawa pasażerów?](https://s3.egospodarka.pl/grafika2/opozniony-lot/Opozniony-lub-odwolany-lot-jakie-prawa-pasazerow-266928-150x100crop.jpg)

![Wakacje w Polsce czy za granicą? [© Freepik] Wakacje w Polsce czy za granicą?](https://s3.egospodarka.pl/grafika2/wakacje-2025/Wakacje-w-Polsce-czy-za-granica-266927-150x100crop.jpg)

![Jakie prezenty na Dzień Dziecka? [© Freepik] Jakie prezenty na Dzień Dziecka?](https://s3.egospodarka.pl/grafika2/Dzien-Dziecka/Jakie-prezenty-na-Dzien-Dziecka-266926-150x100crop.jpg)

![Akceptacja w zespole czyli zaufanie w roli głównej [© Freepik] Akceptacja w zespole czyli zaufanie w roli głównej](https://s3.egospodarka.pl/grafika2/zaufanie/Akceptacja-w-zespole-czyli-zaufanie-w-roli-glownej-266896-150x100crop.jpg)

![Dlaczego spółki z o.o. najczęściej ogłaszają upadłość? [© Freepik] Dlaczego spółki z o.o. najczęściej ogłaszają upadłość?](https://s3.egospodarka.pl/grafika2/spolki-z-o-o/Dlaczego-spolki-z-o-o-najczesciej-oglaszaja-upadlosc-266934-150x100crop.jpg)