Globalne fundusze przychodowe sposobem na zysk

2014-07-14 12:34

![Globalne fundusze przychodowe sposobem na zysk [© Sergey Nivens - Fotolia] Globalne fundusze przychodowe sposobem na zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Globalne-fundusze-przychodowe-sposobem-na-zysk-140258-200x133crop.jpg)

Globalne fundusze przychodowe sposobem na zysk © Sergey Nivens - Fotolia

Przeczytaj także: Globalne fundusze przychodowe dają zarobić

Globalne fundusze przychodowe inwestujące w wiele klas aktywów (multi-asset income funds) umożliwiają inwestorom ekspozycję na zdywersyfikowane pod względem geograficznym aktywa generujące przychód. Innymi słowy, ich celem nie jest wyłącznie pomnażanie pieniędzy poprzez wzrost ceny różnych aktywów, np. akcji czy nieruchomości. Poszukują natomiast rozwiązań, które w różnych warunkach będą generować stabilny przychód. Przykładowo, w przypadku inwestycji w akcje poszukują spółek regularnie wypłacających dywidendę. Inwestują również w obligacje przedsiębiorstw wypłacających regularnie kupony odsetkowe czy nieruchomości przynoszące zyski z czynszów za ich wynajem. Co ważne, dodatkowo starają się w dużym stopniu kontrolować ryzyko.Fundusze przychodowe inwestują w szeroką paletę instrumentów finansowych na całym świecie i najczęściej nie stosują w tym zakresie żadnych ograniczeń. Niemniej jednak można wyróżnić kilka klas aktywów, wśród których najczęściej poszukują one przychodu. Należą do nich: globalne akcje spółek wypłacających dywidendę, obligacje skarbowe (w szczególności z rynków wschodzących), rynek nieruchomości ze szczególnym uwzględnieniem REIT-ów (które czerpią stabilne i bezpieczne zyski pochodzące głównie z czynszów i wynajmu nieruchomości) oraz rynek obligacji wysokodochodowych. Często stosują także instrumenty pochodne w celu zabezpieczenia się przed wpływem niekorzystnych zmian rynkowych.

Expander postanowił przyjrzeć się trzem wybranym funduszom przychodowym inwestującym w wiele klas aktywów i sprawdzić jakie wypracowały wyniki oraz w jakie aktywa alokują środki. Do porównania zostały wybrane fundusze które posiadają stosunkowo długą historię:

- M&G Optimal Income Fund (2007),

- BlackRock Multi-Asset Income Fund (2007)

- oraz JPMorgan Investment Funds – Global Income Fund (2008).

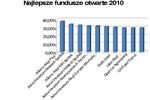

Począwszy od roku 2009 wygenerowane stopy zwrotu prezentują się bardzo dobrze. Szczególnie pozytywnie zaskakują wyniki z 2011 roku – okresu dosyć słabego dla większości giełd. Dla porównania w tym czasie indeks WIG20 stracił -21,85%, Euro Stoxx 50 -17,05%, natomiast fundusze M&G Optimal Income Fund oraz BlackRock Multi-Asset Income Fund zyskały odpowiednio +5,7% oraz +4,85%.

Stopy zwrotu wybranych funduszy przychodowych w latach 2009 – 2014

fot. mat. prasowe

Stopy zwrotu wybranych funduszy przychodowych 2009 – 2014

Począwszy od roku 2009 wygenerowane stopy zwrotu prezentują się bardzo dobrze. Szczególnie pozytywnie zaskakują wyniki z 2011 roku – okresu dosyć słabego dla większości giełd

Jak widać, elastyczne podejście do inwestycji w różne klasy aktywów przynosi efekty i ułatwia funduszom przychodowym szybkie reagowanie na zmiany rynkowe. Dzięki temu możliwe jest dostosowanie poziomu ryzyka oraz osiągnięcie zdywersyfikowanego, stabilnego przychodu. Szczególnie niską zmiennością

w analizowanym okresie czasu może się pochwalić fundusz M&G Optimal Income Fund, bowiem jednie -3,4%.

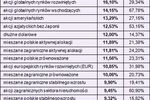

BlackRock Multi-Asset Income Fund oraz JPMorgan Global Income Fund w ostatnim czasie najczęściej inwestowały w dwie klasy aktywów: akcje światowych spółek (w tym wypłacających dywidendy) oraz obligacje wysokodochodowe. Alokacja w te aktywa wynosiła ponad 50% całego portfela. Dodatkowo BlackRock chętnie inwestował w obligacje z ratingiem „investment grade” (11,3%), natomiast JPMorgan w rynek nieruchomości z uwzględnieniem REIT-ów (13,0%).

fot. mat. prasowe

BlackRock Multi-Asset Income Fund i JPMorgan Global Income

BlackRock Multi-Asset Income Fund oraz JPMorgan Global Income Fund w ostatnim czasie najczęściej inwestowały w dwie klasy aktywów: akcje światowych spółek (w tym wypłacających dywidendy) oraz obligacje wysokodochodowe

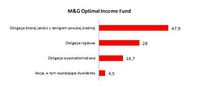

Całkowicie odmiennie przestawia się alokacja aktywów w funduszu M&G Optimal Income Fund. Ponad 90% zgromadzonych środków inwestuje w różnego rodzaju instrumenty dłużne, z czego aż 47,9% w obligacje dobrej jakości z ratingiem powyżej średniej, 28% w obligacje rządowe, a 16,7% w obligacje wysokodochodowe. Akcje stanowią znikomą część portfela, bowiem tylko 4,5%.

fot. mat. prasowe

M&G Optimal Income Fund

M&G Optimal Income Fund ponad 90% zgromadzonych środków inwestuje w różnego rodzaju instrumenty dłużne, z czego aż 47,9% w obligacje dobrej jakości z ratingiem powyżej średniej

Fundusze przychodowe inwestujące w wiele klas aktywów stanowią ciekawą propozycję dla osób oczekujących stabilnego i zdywersyfikowanego przychodu. Niestety, aktualnie rozwiązania tego typu są słabo dostępne dla polskich inwestorów. Wydają się jednak na tyle atrakcyjne, że warto to zmienić. Pierwszym krokiem w tym kierunku było oparcie na ich wynikach produktu strukturyzowanego „Kwartet Gwiazd”. Pozostaje mieć nadzieję, że globalne fundusze przychodowe już za kilka lat będą powszechnie dostępne dla inwestorów w Polsce.

![Najlepsze fundusze inwestycyjne 2013 [© denphumi - Fotolia.com] Najlepsze fundusze inwestycyjne 2013](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Najlepsze-fundusze-inwestycyjne-2013-121584-150x100crop.jpg) Najlepsze fundusze inwestycyjne 2013

Najlepsze fundusze inwestycyjne 2013

oprac. : Piotr Nowak / expander

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Fundusze inwestycyjne w pigułce [© ponsulak - Fotolia.com] Fundusze inwestycyjne w pigułce](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-inwestycyjne-w-pigulce-117864-150x100crop.jpg)

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg)

![Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa [© beeboys - Fotolia.com] Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Dlugoterminowe-inwestowanie-pieniedzy-czyli-niewykorzystana-szansa-185001-150x100crop.jpg)

![Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki [© FikMik - Fotolia.com] Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Gdzie-kupic-fundusze-inwestycyjne-Polacy-wybieraja-TFI-i-banki-142792-150x100crop.jpg)

![Łatwiej o kredyt hipoteczny przy niewysokich dochodach [© Gina Sanders - Fotolia] Łatwiej o kredyt hipoteczny przy niewysokich dochodach](https://s3.egospodarka.pl/grafika2/zaciagniecie-kredytu/Latwiej-o-kredyt-hipoteczny-przy-niewysokich-dochodach-140197-150x100crop.jpg)

![KNF: ostrożnie z podawaniem loginów i haseł do e-konta [© DOC RABE Media - Fotolia.com] KNF: ostrożnie z podawaniem loginów i haseł do e-konta](https://s3.egospodarka.pl/grafika2/KNF/KNF-ostroznie-z-podawaniem-loginow-i-hasel-do-e-konta-140270-150x100crop.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Badanie alkomatem po wylądowaniu w Szkocji. Nowy pilotaż na lotnisku w Aberdeen [© wygenerowane przez AI] Badanie alkomatem po wylądowaniu w Szkocji. Nowy pilotaż na lotnisku w Aberdeen](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Badanie-alkomatem-po-wyladowaniu-w-Szkocji-Nowy-pilotaz-na-lotnisku-w-Aberdeen-267844-150x100crop.png)

![Praca podczas urlopu wypoczynkowego: jak stawiać granice i naprawdę odpocząć? [© Freepik] Praca podczas urlopu wypoczynkowego: jak stawiać granice i naprawdę odpocząć?](https://s3.egospodarka.pl/grafika2/tendencje-na-rynku-pracy/Praca-podczas-urlopu-wypoczynkowego-jak-stawiac-granice-i-naprawde-odpoczac-267843-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w VI 2025 [© Freepik] Reklama w internecie, telewizji i w radio w VI 2025](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-VI-2025-267842-150x100crop.jpg)

![Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów [© wygenerowane przez AI] Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-wraca-do-Modlina-i-uruchomi-11-nowych-tras-do-8-krajow-267833-150x100crop.png)

![Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach [© wygenerowane przez AI] Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach](https://s3.egospodarka.pl/grafika2/aplikacje-mobilne/Nowa-aplikacja-Koszyk-Zakupowy-sprawdz-gdzie-zrobisz-taniej-zakupy-spozywcze-w-najwiekszych-sieciach-267832-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu. [© wygenerowane przez AI] Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu.](https://s3.egospodarka.pl/grafika2/socjotechnika/Cyberprzestepcy-testuja-nowa-technike-FileFix-Ataki-phishingowe-bez-uzycia-luk-w-oprogramowaniu-267829-150x100crop.png)