Koszt kredytu hipotecznego: indeks VII 2014

2014-07-22 11:58

Przeczytaj także: Koszt kredytu hipotecznego: indeks VI 2014

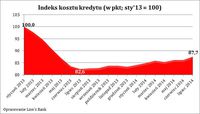

W lipcu wartość indeksu kosztu kredytu (IKK) wzrosła do poziomu 87,7 pkt. Tym samym już od roku wartość indeksu rośnie. Czym jest wskaźnik stworzony przez Lion’s Bank i portal nieruchomości Domy.pl? Ma on za zadanie w prosty sposób prezentować, jak zmienia się comiesięczny koszt długu zaciągniętego na zakup mieszkania w dużym polskim mieście.Aktualna wartość sugeruje, że chcąc kupić mieszkanie na kredyt w jednym z 10 największych polskich miast, trzeba się liczyć z wyższym kosztem (o 6,1%) niż w lipcu 2013 roku, kiedy indeks był na poziomie 82,6 pkt. Oznacza to, po prostu, że rata kredytu związanego z zakupem 50-metrowego mieszkania w dużym mieście jest teraz o 6,1% wyższa. Z drugiej strony w styczniu 2013 roku, a więc w momencie, w którym badanie rozpoczęto, kredyt był o 14,1% droższy niż dziś (indeks na poziomie 100 pkt.).

fot. mat. prasowe

Indeks kosztu kredytu

W lipcu wartość indeksu kosztu kredytu (IKK) wzrosła do poziomu 87,7 pkt.

We Wrocławiu za metr mieszkania 5,1 tys. zł

Koszt związany z zakupem mieszkania na kredyt jest oczywiście tym wyższy, im droższe są nieruchomości w danym mieście. Co jednak nie powinno dziwić, ostatnie miesiące nie przyniosły w tym zakresie znacznych zmian. Jak wynika z danych portalu Domy.pl wciąż mediana cen ofertowych (cena, od której połowa ofert jest tańsza, a połowa droższa) w Warszawie wynosi około 7,8 tys. zł za m kw. W Krakowie za metr sprzedający żądają 6,5 tys. zł, w Poznaniu, Wrocławiu i Gdańsku ponad 5 tysięcy, a w Katowicach, Łodzi i Bydgoszczy wyraźnie poniżej 4 tysięcy. Ceny transakcyjne są oczywiście niższe – przeważnie od kilku do kilkunastu procent.

fot. mat. prasowe

Ceny nieruchomości używanych w wybranych miastach

Warto zauważyć, że przedstawione mediany cen ofertowych są wyraźnie wyższe od przeciętnych transakcyjnych, które ostatnio za czwarty kwartał opublikował NBP. Różnice wynoszą od 3% w Poznaniu do 14% w Warszawie lub Krakowie.

Ceny ofertowe znacznie przewyższają transakcyjne

Warto zauważyć, że przedstawione mediany cen ofertowych są wyraźnie wyższe od przeciętnych transakcyjnych, które ostatnio za czwarty kwartał opublikował NBP. Różnice wynoszą od 3% w Poznaniu do 14% w Warszawie lub Krakowie. Przeciętnie aż o 10% mediana cen ofertowych przewyższa średnią cenę transakcyjną. Faktycznie nabywane nieruchomości na rynku są więc przeważnie wyraźnie tańsze niż te, które właściciele oferują do sprzedaży. Przyjęcie cen ofertowych do dalszych obliczeń jest jednak o tyle uzasadnione, że kupując nieruchomość na własność trzeba się liczyć z koniecznością poniesienia kosztów transakcyjnych, co zawyża budżet, którym należy dysponować. Upraszczając całą sprawę postanowiliśmy więc oszacować wysokość rat kredytowych w oparciu o przeciętne ceny ofertowe. Założyliśmy, że nabywca posiada 20-proc. wkład własny, co mniej więcej odpowiada średniej rynkowej. Dług zaciągany jest na 30 lat, w rodzimej walucie w systemie rat równych.

Dwa pokoje na kredyt oznaczają 1047 zł miesięcznej raty

Z danych firmy Lion’s House wynika natomiast, że marże kredytowe wzrosły w ciągu 12 miesięcy o 0,45 pkt. proc. Obecnie średnia marża kredytowa wynosi 1,96%. Przy notowanym na początku miesiąca WIBOR-ze 3M na poziomie 2,68% średnie oprocentowanie kredytu hipotecznego można oszacować na 4,64%. To dzięki tak niskiemu oprocentowaniu kredytów przeciętna rata kredytu zaciągniętego na 30 lat z 20-proc. wkładem własnym na popularne dwupokojowe mieszkanie w jednym z 10 największych polskich miast wynosi 1047 zł miesięcznie. W przypadku kawalerek byłoby to 628 zł, a trzypokojowych 1570 zł miesięcznie.

fot. mat. prasowe

Przeciętna marża kredytu hipotecznego

Z danych firmy Lion’s House wynika natomiast, że marże kredytowe wzrosły w ciągu 12 miesięcy o 0,45 pkt. proc.

W poszczególnych miastach wyniki te byłyby oczywiście bardzo zróżnicowane. Najwyższe byłyby w Warszawie, gdzie zadłużając się na dwa pokoje trzeba by oddawać do banku przeciętnie 1610 zł miesięcznie. Dla porównania kwota ta wystarczyłaby w Gdańsku na kredyt za przeciętne mieszkanie trzypokojowe, a w relatywnie tanich Katowicach na 3,5 kawalerki.

fot. mat. prasowe

Koszt kredytu na zakup mieszkania w wybranych miastach

Przeciętna rata kredytu zaciągniętego na 30 lat z 20-proc. wkładem własnym na popularne dwupokojowe mieszkanie w jednym z 10 największych polskich miast wynosi 1047 zł miesięcznie.

![Koszt kredytu hipotecznego: indeks X 2016 [© adam88xx - Fotolia.com] Koszt kredytu hipotecznego: indeks X 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-X-2016-183442-150x100crop.jpg) Koszt kredytu hipotecznego: indeks X 2016

Koszt kredytu hipotecznego: indeks X 2016

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Koszt kredytu hipotecznego: indeks VII 2014 [© razihusin - Fotolia.com] Koszt kredytu hipotecznego: indeks VII 2014](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VII-2014-140689-200x133crop.jpg)

![Koszt kredytu hipotecznego: indeks IX 2016 [© vulkanov - Fotolia.com] Koszt kredytu hipotecznego: indeks IX 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IX-2016-182378-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks VII 2016 [© Pio Si - Fotolia.com] Koszt kredytu hipotecznego: indeks VII 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VII-2016-179195-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks VI 2016 [© Maksym Yemelyanov - Fotolia.com] Koszt kredytu hipotecznego: indeks VI 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VI-2016-177809-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks V 2016 [© ratmaner - Fotolia.com] Koszt kredytu hipotecznego: indeks V 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-V-2016-176409-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks IV 2016 [© Jaroslaw Grudzinski - Fotolia.com] Koszt kredytu hipotecznego: indeks IV 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IV-2016-174871-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks II 2016 [© ninelutsk - Fotolia.com] Koszt kredytu hipotecznego: indeks II 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-II-2016-171701-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks I 2016 [© adam88xx - Fotolia.com] Koszt kredytu hipotecznego: indeks I 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-I-2016-170034-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks XII 2015 [© Africa Studio - Fotolia.com] Koszt kredytu hipotecznego: indeks XII 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-XII-2015-168419-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks XI 2015 [© grzegorzz - Fotolia.com] Koszt kredytu hipotecznego: indeks XI 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-XI-2015-166956-150x100crop.jpg)

![Ranking kont oszczędnościowych VII 2014 [© freshidea - Fotolia] Ranking kont oszczędnościowych VII 2014](https://s3.egospodarka.pl/grafika2/konto-oszczednosciowe/Ranking-kont-oszczednosciowych-VII-2014-140683-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Shadow AI - ukryte zagrożenie. Dlaczego niekontrolowane narzędzia mogą kosztować miliony? [© wygenerowane przez AI] Shadow AI - ukryte zagrożenie. Dlaczego niekontrolowane narzędzia mogą kosztować miliony?](https://s3.egospodarka.pl/grafika2/ChatGPT/Shadow-AI-ukryte-zagrozenie-Dlaczego-niekontrolowane-narzedzia-moga-kosztowac-miliony-270811-150x100crop.jpg)

![Kontrola bezpieczeństwa na lotnisku - co musi wiedzieć pasażer [© wygenerowane przez AI] Kontrola bezpieczeństwa na lotnisku - co musi wiedzieć pasażer](https://s3.egospodarka.pl/grafika2/lotniska/Kontrola-bezpieczenstwa-na-lotnisku-co-musi-wiedziec-pasazer-270810-150x100crop.jpg)

![Pokolenie X: niedoceniani, niesłuchani, niepotrzebni? Jak firmy same tworzą luki kompetencyjne [© wygenerowane przez AI] Pokolenie X: niedoceniani, niesłuchani, niepotrzebni? Jak firmy same tworzą luki kompetencyjne](https://s3.egospodarka.pl/grafika2/pracownicy-50/Pokolenie-X-niedoceniani-niesluchani-niepotrzebni-Jak-firmy-same-tworza-luki-kompetencyjne-270809-150x100crop.jpg)

![Rośnie budowlany klub miliarderów: jaki przychód daje miejsce w TOP 30 firm budowlanych? [© pexels] Rośnie budowlany klub miliarderów: jaki przychód daje miejsce w TOP 30 firm budowlanych?](https://s3.egospodarka.pl/grafika2/firmy-budowlane/Rosnie-budowlany-klub-miliarderow-jaki-przychod-daje-miejsce-w-TOP-30-firm-budowlanych-270808-150x100crop.jpg)

![Ageizm w pracy dotyka już 30-latków. Nowe dane z rynku pracy [© pexels] Ageizm w pracy dotyka już 30-latków. Nowe dane z rynku pracy](https://s3.egospodarka.pl/grafika2/ageizm/Ageizm-w-pracy-dotyka-juz-30-latkow-Nowe-dane-z-rynku-pracy-270806-150x100crop.jpg)

![Ryanair rekrutuje 120 pracowników w Krakowie i Katowicach. Jak aplikować i ile można zarobić? [© wygenerowane przez AI] Ryanair rekrutuje 120 pracowników w Krakowie i Katowicach. Jak aplikować i ile można zarobić?](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-rekrutuje-120-pracownikow-w-Krakowie-i-Katowicach-Jak-aplikowac-i-ile-mozna-zarobic-270803-150x100crop.jpg)