Koszt kredytu hipotecznego: indeks VIII 2014

2014-08-18 10:40

![Koszt kredytu hipotecznego: indeks VIII 2014 [© taa22 - Fotolia.com] Koszt kredytu hipotecznego: indeks VIII 2014](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VIII-2014-141833-200x133crop.jpg)

Jeszcze w tym roku kredyty mieszkaniowe mogą być tańsze © taa22 - Fotolia.com

Przeczytaj także: Koszt kredytu hipotecznego: indeks VII 2014

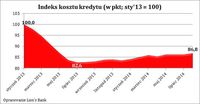

W sierpniu wartość indeksu kosztu kredytu (IKK) wzrosła do poziomu 86,8 pkt z lipcowego poziomu 86,2 pkt. (po korekcie). Czym jest wskaźnik stworzony przez Lion’s Bank i portal nieruchomości Domy.pl? Ma on za zadanie w prosty sposób prezentować, jak zmienia się miesięczna rata kredytu zaciąganego na zakup mieszkania w dużym polskim mieście. Co miesiąc badamy więc, biorąc pod uwagę ceny nieruchomości i warunki kredytowe, z jaką ratą musiałby liczyć się potencjalny nabywca mieszkania.Aktualna wartość sugeruje, że chcąc kupić mieszkanie na kredyt w jednym z 10 największych polskich miast, trzeba się liczyć z wyższym kosztem (o 4,8%) niż w lipcu 2013 roku, kiedy indeks był na rekordowo niskim poziomie (82,6 pkt). Oznacza to, po prostu, że rata kredytu związanego z zakupem przeciętnego mieszkania w dużym mieście jest teraz o 4,8% wyższa. Z drugiej strony w styczniu 2013 roku, a więc w momencie, w którym badanie rozpoczęto, zakup na kredyt był o 15,2% droższy niż dziś (indeks na poziomie 100 pkt.).

fot. mat. prasowe

Indeks kosztu kredytu

W sierpniu wartość indeksu kosztu kredytu (IKK) wzrosła do poziomu 86,8 pkt z lipcowego poziomu 86,2 pkt. (po korekcie).

Ceny pozostają stabilne

Koszt związany z zakupem mieszkania na kredyt jest oczywiście tym wyższy, im droższe są nieruchomości w danym mieście. Co jednak nie powinno dziwić, ostatnie miesiące nie przyniosły w tym zakresie znacznych zmian. Jak wynika z danych portalu Domy.pl mediana cen ofertowych (cena, od której połowa ofert jest tańsza, a połowa droższa) w Warszawie wynosi prawie 7,9 tys. zł za m kw. W Krakowie za metr sprzedający żądają 6,5 tys. zł, w Poznaniu, Wrocławiu i Gdańsku ponad 5 tysięcy, a w Katowicach, Łodzi i Bydgoszczy wyraźnie poniżej 4 tysiące. Ceny transakcyjne są oczywiście niższe – przeważnie od kilku do kilkunastu procent.

fot. mat. prasowe

Ceny nieruchomości używanych w wybranych miastach

Warto zauważyć, że przedstawione mediany cen ofertowych są wyraźnie wyższe od przeciętnych transakcyjnych, które za pierwszy kwartał opublikował NBP. Różnice wynoszą od 3% w Poznaniu do 15% w Warszawie.

Ceny ofertowe znacznie przewyższają transakcyjne

Warto zauważyć, że przedstawione mediany cen ofertowych są wyraźnie wyższe od przeciętnych transakcyjnych, które za pierwszy kwartał opublikował NBP. Różnice wynoszą od 3% w Poznaniu do 15% w Warszawie. Przeciętnie aż o 11% mediana cen ofertowych przewyższa średnią cenę transakcyjną. Faktycznie nabywane nieruchomości na rynku są więc przeważnie wyraźnie tańsze niż te, które właściciele oferują do sprzedaży. Przyjęcie cen ofertowych do dalszych obliczeń jest jednak o tyle uzasadnione, że kupując nieruchomość na własność trzeba się liczyć z koniecznością poniesienia kosztów transakcyjnych, co zawyża budżet, którym należy dysponować. Upraszczając całą sprawę postanowiliśmy więc oszacować wysokość rat kredytowych w oparciu o przeciętne ceny ofertowe. Założyliśmy, że nabywca posiada 20-proc. wkład własny, co mniej więcej odpowiada średniej rynkowej. Dług zaciągany jest na 30 lat, w rodzimej walucie, w systemie rat równych.

Trzy pokoje na kredyt to 1555 zł raty

Z danych firmy Lion’s House wynika natomiast, że marże kredytowe wzrosły w ciągu 12 miesięcy o 0,31 pkt. proc. Obecnie średnia marża kredytowa wynosi 1,86% (wynik dla 17 banków). Przy notowanym na początku miesiąca WIBOR-ze 3M na poziomie 2,67% średnie oprocentowanie kredytu hipotecznego można oszacować na 4,53%. To dzięki tak niskiemu oprocentowaniu długu przeciętna rata kredytu zaciągniętego na 30 lat z 20-proc. wkładem własnym na popularne dwupokojowe mieszkanie w jednym z 10 największych polskich miast wynosi 1037 zł miesięcznie. W przypadku kawalerek byłoby to 622 zł, a trzypokojowych lokali 1555 zł miesięcznie.

Uwaga! Dane wstępne o wysokości marż za poprzedni miesiąc (lipiec) zostały poddane korekcie. Po uzupełnieniu wyników o brakujące ankiety, średnia marża kredytowa oszacowana została na 1,82% (za lipiec), zamiast wstępnego wyniku na poziomie 1,96%.

fot. mat. prasowe

Przeciętna marża kredytu hipotecznego (w PLN)

Obecnie średnia marża kredytowa wynosi 1,86% (wynik dla 17 banków). Przy notowanym na początku miesiąca WIBOR-ze 3M na poziomie 2,67% średnie oprocentowanie kredytu hipotecznego można oszacować na 4,53%.

![Koszt kredytu hipotecznego: indeks X 2016 [© adam88xx - Fotolia.com] Koszt kredytu hipotecznego: indeks X 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-X-2016-183442-150x100crop.jpg) Koszt kredytu hipotecznego: indeks X 2016

Koszt kredytu hipotecznego: indeks X 2016

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Koszt kredytu hipotecznego: indeks IX 2016 [© vulkanov - Fotolia.com] Koszt kredytu hipotecznego: indeks IX 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IX-2016-182378-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks VII 2016 [© Pio Si - Fotolia.com] Koszt kredytu hipotecznego: indeks VII 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VII-2016-179195-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks VI 2016 [© Maksym Yemelyanov - Fotolia.com] Koszt kredytu hipotecznego: indeks VI 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VI-2016-177809-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks V 2016 [© ratmaner - Fotolia.com] Koszt kredytu hipotecznego: indeks V 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-V-2016-176409-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks IV 2016 [© Jaroslaw Grudzinski - Fotolia.com] Koszt kredytu hipotecznego: indeks IV 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IV-2016-174871-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks II 2016 [© ninelutsk - Fotolia.com] Koszt kredytu hipotecznego: indeks II 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-II-2016-171701-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks I 2016 [© adam88xx - Fotolia.com] Koszt kredytu hipotecznego: indeks I 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-I-2016-170034-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks XII 2015 [© Africa Studio - Fotolia.com] Koszt kredytu hipotecznego: indeks XII 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-XII-2015-168419-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks XI 2015 [© grzegorzz - Fotolia.com] Koszt kredytu hipotecznego: indeks XI 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-XI-2015-166956-150x100crop.jpg)

![Ranking kont oszczędnościowych VIII 2014 [© Jakub Krechowicz - Fotolia.com] Ranking kont oszczędnościowych VIII 2014](https://s3.egospodarka.pl/grafika2/konto-oszczednosciowe/Ranking-kont-oszczednosciowych-VIII-2014-141789-150x100crop.jpg)

![Mieszkanie dla Młodych = kredyt bez wkładu własnego? [© drubig-photo - Fotolia.com] Mieszkanie dla Młodych = kredyt bez wkładu własnego?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Mieszkanie-dla-Mlodych-kredyt-bez-wkladu-wlasnego-141839-150x100crop.jpg)

![4 pułapki samodzielnej windykacji [© AdobeStock] 4 pułapki samodzielnej windykacji](https://s3.egospodarka.pl/grafika2/windykacja/4-pulapki-samodzielnej-windykacji-265503-150x100crop.jpg)

![Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą? [© Freepik] Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą?](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-drzewna-i-meblarska-z-problemami-Czy-nowe-regulacje-pomoga-265557-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik]](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-50x33crop.jpg) Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Postępowanie upadłościowe - zaliczki od wierzycieli na pokrycie kosztów [© slasnyi - Fotolia.com] Postępowanie upadłościowe - zaliczki od wierzycieli na pokrycie kosztów](https://s3.egospodarka.pl/grafika2/upadlosc/Postepowanie-upadlosciowe-zaliczki-od-wierzycieli-na-pokrycie-kosztow-265564-150x100crop.jpg)

![Nadchodzi nowa era magazynów w Polsce [© Freepik] Nadchodzi nowa era magazynów w Polsce](https://s3.egospodarka.pl/grafika2/magazyny/Nadchodzi-nowa-era-magazynow-w-Polsce-265563-150x100crop.jpg)

![Greenwashing w polskim biznesie [© Freepik] Greenwashing w polskim biznesie](https://s3.egospodarka.pl/grafika2/greenwashing/Greenwashing-w-polskim-biznesie-265542-150x100crop.jpg)