Komu jaki fundusz inwestycyjny

2005-10-17 11:57

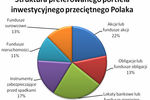

Spadek stóp procentowych i mało atrakcyjna oferta lokat bankowych zachęca do poszukiwania innych form oszczędzania. Największym powodzeniem cieszą się fundusze inwestycyjne. Klienci powierzyli zarządzającym nimi już ponad 50 mld zł. Kolejni chętni mają jednak dylemat, który fundusz wybrać, zwłaszcza, że ofert na rynku wciąż przybywa.

Przeczytaj także: Jak pomnażać kapitał

Dobry wybór powinien być poprzedzony określeniem własnych skłonności do ryzyka, czasu, w jakim chcemy inwestować i celu inwestycji. Inaczej będziemy oszczędzali na kupno samochodu za dwa lata, inaczej na kupno domu za 5 czy 10 lat, a jeszcze inaczej na emeryturę.Jeżeli obawiamy się strat, a w dodatku pieniądze chcemy ulokować na kilka miesięcy, wybór jest prosty – pozostawmy pieniądze na lokacie lub zainwestujmy w fundusze rynku pieniężnego czy obligacyjne. W przypadku tych ostatnich należy jednak pamiętać, że niektóre z nich mogą być także narażone na okresowe wahania. Niefrasobliwe inwestowanie w krótkim terminie w fundusze bardziej agresywne może spowodować, że w dniu, w którym będziemy potrzebowali gotówki, ceny jednostek będą niższe, niż w momencie ich kupna.

Lepiej stawić czoła wyzwaniu i zdać sobie sprawę, że bez ryzyka nie ma zysków, a zyski są tym większe im dłużej inwestujemy. Na kilka lub kilkanaście miesięcy powinniśmy wybierać fundusze jeszcze stosunkowo bezpieczne np. ochrony kapitału lub papierów dłużnych. W krótkim czasie ciężko jest, bowiem pomnożyć pieniądze w widoczny sposób. Tylko przy wyjątkowo stabilnej i korzystne koniunkturze giełdowej możemy się pokusić o wybór funduszu inwestującego niewielką część portfela, np. 10 lub 20 proc. w akcje.

Wraz ze wzrostem poziomu akceptowanego ryzyka i wydłużeniem horyzontu inwestycji do przynajmniej kilku lat, można wybierać między funduszami stabilnego wzrostu, zrównoważonymi i akcyjnymi. Te ostatnie są rekomendowane długoterminowo, ponieważ nawet, jeżeli w międzyczasie trafimy na bessę, fundusz będzie miał czas na odrobienie ewentualnych strat.

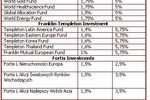

Określenie własnych skłonności do ryzyka, czasu inwestycji i celu, to nie wszystko. Często fundusze należące do jednej grupy przynoszą, bowiem bardzo różne zyski. Ma na to wpływ strategia przyjęta przez fundusz, którą poznamy m.in. z prospektu informacyjnego. Niebagatelne znaczenie mają też zdolności zarządzającego. Dlatego najczęściej wybierając fundusz kierujemy się jego historycznymi wynikami, mimo że nie są one gwarancją na przyszłość. Trafny wybór mogą ułatwić takie wskaźniki jak odchylenie standardowe czy wskaźnik Sharpe’a, które pozwalają na sprawdzenie czy wzrost wartości jednostek jest stabilny czy tylko przypadkowy. Są one publikowane na stronach portalu www.fundi.pl i www.bossa.pl.

Poza tym nie możemy zapominać o opłatach za zarządzanie i opłatach manipulacyjnych. W przypadku funduszy akcyjnych, w których opłata za zarządzanie wynosi nawet 5 proc. wartości aktywów netto, nasze zyski przy inwestycjach krótkoterminowych mogą „zjeść” opłaty. Natomiast opłatę manipulacyjną można ominąć kupując jednostki w funduszach niektórych Towarzystw Funduszy Inwestycyjnych bezpośrednio lub przez Internet. Informację na ten temat uzyskamy pod numerem infolinii lub na stronach www poszczególnych towarzystw.

Warto również pomyśleć o dywersyfikacji portfela inwestycyjnego. Może to być rozłożenie oszczędności w fundusze o różnej strategii, albo dobranie do portfela dwóch lub trzech z jednej grupy. Żeby uniknąć rozczarowań warto też pamiętać, że licząc na duże zyski jesteśmy narażeni na okresowe spadki. Myśląc zatem o inwestycji wieloletniej nie warto wpadać w panikę i umarzać jednostek ze stratą. W długim terminie i tak zyskamy.

Przeczytaj także:

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?]() Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?

Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg) Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?

Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?

oprac. : Ewa Bednarz / SEB TFI

Więcej na ten temat:

fundusz inwestycyjny, oszczędzanie, inwestowanie, fundusze inwestycyjne, Dywersyfikacja portfela inwestycyjnego, Opłata za zarządzanie

![Oszczędzanie pieniędzy: fundusze inwestycyjne wracają do łask [© Magdziak Marcin - Fotolia.com] Oszczędzanie pieniędzy: fundusze inwestycyjne wracają do łask](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Oszczedzanie-pieniedzy-fundusze-inwestycyjne-wracaja-do-lask-121549-150x100crop.jpg)

![Inwestowanie w fundusze: jak zacząć? [© FikMik - Fotolia.com] Inwestowanie w fundusze: jak zacząć?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Inwestowanie-w-fundusze-jak-zaczac-119061-150x100crop.jpg)

![Inwestycje w fundusze - 8 zasad [© Inwestycje w fundusze] Inwestycje w fundusze - 8 zasad](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Inwestycje-w-fundusze-8-zasad-111271-150x100crop.jpg)

![Fundusz inwestycyjny: możliwa blokada środków [© denphumi - Fotolia.com] Fundusz inwestycyjny: możliwa blokada środków](https://s3.egospodarka.pl/grafika/fundusz-inwestycyjny/Fundusz-inwestycyjny-mozliwa-blokada-srodkow-iQjz5k.jpg)

![Inwestowanie: nowe trendy [© denphumi - Fotolia.com] Inwestowanie: nowe trendy](https://s3.egospodarka.pl/grafika/inwestowanie/Inwestowanie-nowe-trendy-iQjz5k.jpg)

![Oszczędności Polaków wciąż rosną [© denphumi - Fotolia.com] Oszczędności Polaków wciąż rosną](https://s3.egospodarka.pl/grafika/oszczednosci/Oszczednosci-Polakow-wciaz-rosna-iQjz5k.jpg)

![Rynek kredytów i pożyczek konsumenckich w Polsce 2024. Wyzwania i prognozy na rok 2025 [© ewakubiak - Fotolia.com] Rynek kredytów i pożyczek konsumenckich w Polsce 2024. Wyzwania i prognozy na rok 2025](https://s3.egospodarka.pl/grafika2/kredyty/Rynek-kredytow-i-pozyczek-konsumenckich-w-Polsce-2024-Wyzwania-i-prognozy-na-rok-2025-264614-150x100crop.jpg)

![Firmy leasingowe udzieliły 110,5 mld zł finansowania w 2024 roku [© bnorbert3 - Fotolia.com] Firmy leasingowe udzieliły 110,5 mld zł finansowania w 2024 roku](https://s3.egospodarka.pl/grafika2/leasing/Firmy-leasingowe-udzielily-110-5-mld-zl-finansowania-w-2024-roku-264613-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Rynek wierzytelności niczym nie zaskakuje [© mkos83 - Fotolia.com] Rynek wierzytelności niczym nie zaskakuje](https://s3.egospodarka.pl/grafika2/dlugi/Rynek-wierzytelnosci-niczym-nie-zaskakuje-264267-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Jak przechowywać dokumentację księgową? [© Freepik] Jak przechowywać dokumentację księgową?](https://s3.egospodarka.pl/grafika2/dokumentacja-ksiegowa/Jak-przechowywac-dokumentacje-ksiegowa-264617-150x100crop.jpg)

![Rynek mieszkaniowy: to już koniec skokowych wzrostów cen mieszkań? [© Tinnakorn - Fotolia.com] Rynek mieszkaniowy: to już koniec skokowych wzrostów cen mieszkań?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Rynek-mieszkaniowy-to-juz-koniec-skokowych-wzrostow-cen-mieszkan-264612-150x100crop.jpg)

![Polskie firmy transportowe mogą od 2025 roku wynająć ciężarówkę za granicą [© Freepik] Polskie firmy transportowe mogą od 2025 roku wynająć ciężarówkę za granicą](https://s3.egospodarka.pl/grafika2/firmy-transportowe/Polskie-firmy-transportowe-moga-od-2025-roku-wynajac-ciezarowke-za-granica-264597-150x100crop.jpg)

![Ceny mieszkań w Sopocie wyższe niż w Warszawie [© juli_zmachynskaya z Pixabay] Ceny mieszkań w Sopocie wyższe niż w Warszawie](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-w-Sopocie-wyzsze-niz-w-Warszawie-264590-150x100crop.jpg)

![1,2 mld euro kar za łamanie RODO w 2024 roku [© wattblicker z Pixabay] 1,2 mld euro kar za łamanie RODO w 2024 roku](https://s3.egospodarka.pl/grafika2/ochrona-danych-osobowych/1-2-mld-euro-kar-za-lamanie-RODO-w-2024-roku-264588-150x100crop.jpg)