Rynek kredytowy III kw. 2014

2014-11-12 10:46

Przeczytaj także: Rynek kredytowy IV kw. 2013

Nieliczne banki, które odczuły wzrost popytu na kredyty dla przedsiębiorstw, uzasadniały go zwiększonym zapotrzebowaniem na finansowanie inwestycji (procent netto około 65%, zob. wykres 5). Około 41% banków wskazało na czynniki nieuwzględnione w ankiecie, zaliczając do nich wzrost popytu związany ze specyficznym charakterem udzielanych kredytów. Banki, które udzieliły takiej odpowiedzi, określiły skalę wpływu tego czynnika jako znaczną. Jednocześnie niemal jedna piąta ankietowanych banków tłumaczyła wyższy popyt wzrostem zapotrzebowania na finansowanie związane z fuzjami i przejęciami.

fot. mat. prasowe

Przyczyny zmian popytu na kredyt dla przedsiębiorstw

Banki, które odnotowały wzrost popytu na kredyty dla przedsiębiorstw, twierdziły, że stoi za tym zwiększone zapotrzebowanie na finansowanie inwestycji

Ponad połowa banków przewiduje złagodzenie polityki kredytowej dla małych i średnich przedsiębiorstw w IV kwartale 2014 r. (zob. wykres 1). Zdaniem banków złagodzenie dotyczyć będzie zarówno kredytów krótkoterminowych (procent netto około 54%), jak i długoterminowych (procent netto około 51%). Złagodzenie o mniejszej skali banki zadeklarowały w segmencie kredytów dla dużych przedsiębiorstw – w przypadku kredytów krótkoterminowych odpowiedzi takiej udzieliło około 12% banków, zaś w przypadku kredytów długoterminowych – około 18% banków.

Ankietowane banki oczekują niewielkiego wzrostu popytu na kredyty długoterminowe w IV kwartale 2014 r. (zob. wykres 4). Odpowiedzi takiej udzieliło około 22% banków w segmencie dużych przedsiębiorstw i około 26% banków w segmencie małych i średnich przedsiębiorstw. Wyższego popytu na kredyty krótkoterminowe dla obydwu grup przedsiębiorstw spodziewa się odpowiednio około 12% i 14% banków.

Kredyty dla gospodarstw domowych

Kredyty mieszkaniowe

W ujęciu netto banki nie zmieniły w istotny sposób kryteriów przyznawania kredytów mieszkaniowych w III kwartale 2014 r. (procent netto około -4%, zob. wykres 6). Odpowiedzi były jednak zróżnicowane i około 12% ogółu banków zadeklarowało złagodzenie polityki kredytowej, przy czym niemal połowa z nich określiła skalę zmiany jako znaczną4. W poprzedniej edycji ankiety banki przewidywały nieznacznie większą skalę zaostrzenia kryteriów kredytowych.

fot. mat. prasowe

Kryteria i warunki udzielania kredytów mieszkaniowych

Kryteria przyznawania kredytów mieszkaniowych raczej nie uległy znaczącym zmianom

Największy odsetek banków wskazał na zaostrzenie nieuwzględnionych w ankiecie warunków udzielania kredytów mieszkaniowych (procent netto około -26%). Zaostrzenie to związane było z wdrożeniem zapisów Rekomendacji S w zakresie zapewnienia zgodności waluty kredytu z walutą, w jakiej klient osiąga dochody. W ujęciu netto banki po raz kolejny podwyższyły marże pobierane od kredytów mieszkaniowych (procent netto około -13%), jednak odpowiedzi były zróżnicowane i około 21% ogółu banków zadeklarowało złagodzenie warunków kredytowych w tym zakresie. Pozostałe warunki udzielania kredytów mieszkaniowych nie uległy istotnym zmianom.

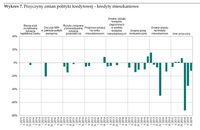

Banki, które zaostrzyły politykę kredytową tłumaczyły to przede wszystkim czynnikami nieuwzględnionymi w ankiecie (procent netto około -12%, zob. wykres 7), w tym aktualizacją kosztów utrzymania gospodarstw domowych w celu ograniczenia przyszłych kosztów ryzyka kredytowego. Większość z nich określiła skalę wpływu wymienionych czynników na politykę kredytową jako znaczną.

fot. mat. prasowe

Przyczyny zmian polityki kredytowej – kredyty mieszkaniowe

Banki, które zaostrzyły politykę kredytową, zdecydowały się na ten krok, mając m.in. na uwadzeo graniczenie przyszłych kosztów ryzyka kredytowego

Pojedyncze banki wśród powodów złagodzenia polityki kredytowej wymieniły zmiany presji konkurencyjnej oraz prognozy sytuacji na rynku mieszkaniowym (procent netto odpowiednio około 10% i 9%). Z odpowiedzi banków wynika, że pozostałe czynniki nie miały istotnego wpływu na politykę kredytową w segmencie kredytów mieszkaniowych.

W ujęciu netto popyt na kredyty mieszkaniowe w niewielkim stopniu obniżył się w III kwartale 2014 r. (procent netto około -10%, zob. wykres 8). Odpowiedzi banków były jednak zróżnicowane – wzrost popytu odczuło około 35% ogółu banków, przy czym około 13% z nich określiło zmianę jako znaczną. W poprzedniej edycji ankiety banki przewidywały wzrost popytu na kredyty mieszkaniowe.

fot. mat. prasowe

Popyt na kredyty mieszkaniowe i przyczyny jego zmian

W nadchodzącym kwartale niemal 70 procent banków spodziewa się wzrostu popytu na kredyty mieszkaniowe

Banki, które odczuły wzrost popytu na kredyty mieszkaniowe wskazywały wyłącznie na przyczyny nieuwzględnione w ankiecie (procent netto około 26%). Z jednej strony zaliczały do nich działania własne, takie jak wdrożenie nowych strategii sprzedażowych, powołanie własnych doradców hipotecznych oraz kampanie reklamowe. Z drugiej zaś wskazywały na wpływ obniżenia dopuszczalnego wskaźnika LtV od stycznia 2015 r., zgodnie z zapisami Rekomendacji S, oraz zwiększoną aktywność pośredników finansowych.

![Rynek kredytowy I kw. 2016 [© ESCALA - Fotolia.com] Rynek kredytowy I kw. 2016](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-I-kw-2016-175280-150x100crop.jpg) Rynek kredytowy I kw. 2016

Rynek kredytowy I kw. 2016

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Rynek kredytowy IV kw. 2015 [© tashatuvango - Fotolia.com] Rynek kredytowy IV kw. 2015](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-IV-kw-2015-170432-150x100crop.jpg)

![Rynek kredytowy I kw. 2015 [© ewakubiak - Fotolia.com] Rynek kredytowy I kw. 2015](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-I-kw-2015-156001-150x100crop.jpg)

![Rynek kredytowy IV kw. 2014 [© milushka - Fotolia.com] Rynek kredytowy IV kw. 2014](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-IV-kw-2014-150730-150x100crop.jpg)

![Rynek kredytowy III kw. 2013 [© geografika - Fotolia.com] Rynek kredytowy III kw. 2013](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-III-kw-2013-127102-150x100crop.jpg)

![Rynek kredytowy II kw. 2013 [© Magdziak Marcin - Fotolia.com] Rynek kredytowy II kw. 2013](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-II-kw-2013-118505-150x100crop.jpg)

![Rynek kredytowy ożywiony [© designcreator - Fotolia.com] Rynek kredytowy ożywiony](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-ozywiony-117291-150x100crop.jpg)

![Rynek kredytów w Polsce II 2013 [© Rachwalska Irena - Fotolia.com] Rynek kredytów w Polsce II 2013](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytow-w-Polsce-II-2013-114789-150x100crop.jpg)

![Rynek kredytów w Polsce I 2013 [© Magdziak Marcin - Fotolia.com] Rynek kredytów w Polsce I 2013](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytow-w-Polsce-I-2013-113401-150x100crop.jpg)

![Rynek kredytowy IV kw. 2012 [© designcreator - Fotolia.com] Rynek kredytowy IV kw. 2012](https://s3.egospodarka.pl/grafika2/rynek-kredytow/Rynek-kredytowy-IV-kw-2012-108060-150x100crop.jpg)

![Wyższy wkład własny motywuje do zaciągania kredytów [© underdogstudios - Fotolia.com] Wyższy wkład własny motywuje do zaciągania kredytów](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Wyzszy-wklad-wlasny-motywuje-do-zaciagania-kredytow-146224-150x100crop.jpg)

![4 pułapki samodzielnej windykacji [© AdobeStock] 4 pułapki samodzielnej windykacji](https://s3.egospodarka.pl/grafika2/windykacja/4-pulapki-samodzielnej-windykacji-265503-150x100crop.jpg)

![Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą? [© Freepik] Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą?](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-drzewna-i-meblarska-z-problemami-Czy-nowe-regulacje-pomoga-265557-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik]](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-50x33crop.jpg) Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Postępowanie upadłościowe - zaliczki od wierzycieli na pokrycie kosztów [© slasnyi - Fotolia.com] Postępowanie upadłościowe - zaliczki od wierzycieli na pokrycie kosztów](https://s3.egospodarka.pl/grafika2/upadlosc/Postepowanie-upadlosciowe-zaliczki-od-wierzycieli-na-pokrycie-kosztow-265564-150x100crop.jpg)

![Nadchodzi nowa era magazynów w Polsce [© Freepik] Nadchodzi nowa era magazynów w Polsce](https://s3.egospodarka.pl/grafika2/magazyny/Nadchodzi-nowa-era-magazynow-w-Polsce-265563-150x100crop.jpg)

![Greenwashing w polskim biznesie [© Freepik] Greenwashing w polskim biznesie](https://s3.egospodarka.pl/grafika2/greenwashing/Greenwashing-w-polskim-biznesie-265542-150x100crop.jpg)