Fundusze w portfelu

2005-11-15 10:25

Przeczytaj także: Oszczędzanie na emeryturę: ile ryzyka?

Inwestując samodzielnie na rynku akcji trudno zbudować dobrze zdywersyfikowany portfel. Załóżmy, że chcemy kupować akcje za 100 zł miesięcznie. Okazuje się, że ceny walorów połowy spółek z indeksu WIG20 są wyższe niż 100 zł.Oznacza to, że w najlepszym wypadku kupimy pojedyncze papiery, a więc poniesiemy zbyt wysokie ryzyko. Te same 100 zł możemy wpłacić do funduszu inwestycyjnego, który ma w swoim portfelu inwestycyjnym przeciętnie 30−40 spółek – starannie wybranych przez zarządzającego. W funduszu inwestycyjnym nie zarobimy raczej ponad 500 proc. w ciągu roku (tak jak np. na akcjach zakładów garbarskich Skotan) ale też nie stracimy blisko 95 proc. tak jak na akcjach spółki budowlanej BICK. Możemy natomiast liczyć na 10−12 proc. rocznie w dłuższej perspektywie.

Okazuje się jednak, że same fundusze mogą osiągać bardzo odmienne wyniki. Od początku roku najlepszy fundusz akcji zarobił 27 proc., a najsłabszy stracił blisko 6 proc. Czy ten ostatni jest zły? Niekoniecznie. Z założenia inwestuje w małe i średnie spółki, które w trakcie tegorocznej hossy radziły sobie słabo w porównaniu z giełdowymi tuzami. Jednak już w październiku, w czasie korekty, wspomniany fundusz jako jeden z dwóch akcyjnych nie zanotował straty.

Podobne, aczkolwiek nie tak spektakularne, różnice w poziomie zysków prezentują inne grupy funduszy. W przypadku funduszy obligacyjnych reakcja funduszu na zmiany rynkowe zależy od rodzaju i długoterminowości papierów, jakie ma on w swoim portfelu. Dla funduszy mieszanych znaczenie ma proporcja papierów dłużnych w stosunku do akcji. Fundusze o większym zaangażowaniu w akcje będą miały oczywiście większą wrażliwość na zmiany indeksów giełdowych.

Wniosek? Fundusze różnią się między sobą. Możemy zdecydować się na fundusz, który wybrał strategię mało zyskowną w danym okresie. Może pojawić się też nowy zarządzający i z gwiazdy zmienić fundusz w średniaka czy słabeusza. Dlatego warto inwestować jednocześnie w kilka funduszy, najlepiej kilku różnych TFI. Taka „piętrowa” dywersyfikacja jest jak najbardziej sensowna.

Jak to zrobić? Możliwości jest kilka. Można po prostu wpłacać pieniądze do kilku funduszy jednocześnie. Jeśli skorzystamy z planów systematycznego oszczędzania (także w wersji IKE) wówczas w większości przypadków minimalna wpłata spadnie do 50 zł miesięcznie. Dysponując, co miesiąc nadwyżką rzędu 200 zł będziemy mogli skorzystać z usług czterech firm zarządzających.

Taka strategia ma jednak wady. Po pierwsze może oznaczać wyższe opłaty dystrybucyjne. Wpłacając wyższą kwotę do jednego funduszu szybciej osiągamy taką wartość rejestru, która pozwala nam płacić niższe prowizje. Taki program oszczędnościowy jest także mało elastyczny. Jeśli zdecydujemy się przerzucić pieniądze z jednego funduszu do drugiego funduszu zarządzanego przez inne TFI wówczas zapłacimy podatek od już wypracowanego zysku oraz opłatę za wejście do nowego funduszu. Problem opłat zniknie jeśli zdecydujemy się skorzystać z supermarketu funduszy, w którym prowizje są zredukowane do zera. Nadal jednak pozostaje kwestia podatku przy umorzeniu jednostek uczestnictwa. Przy długoterminowym oszczędzaniu jest to bardzo istotne, by podatek zapłacić możliwe późno a nie przy każdej zmianie portfela. Chodzi o to, by na nasze przyszłe potrzeby pracowała jak najwyższa kwota.

Ciekawym rozwiązaniem może być niedawno wprowadzony produkt – tzw. umbrella fund. Zgodnie z nową ustawą towarzystwa funduszy inwestycyjnych mogą oferować swoje fundusze pod jednym parasolem czyli właśnie jako umbrella fund. Dzięki takiemu rozwiązaniu inwestor może dowolnie dokonywać zmiany w ramach funduszy zgromadzonych w umbrelli i nie płaci podatków. Ogranicza nas to oczywiście do funduszy oferowanych przez jedno TFI, ale umożliwia łatwe reagowanie na zmiany rynkowe bez konieczności płacenia podatku.

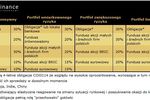

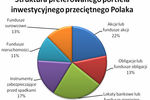

Wybór konkretnych funduszy i określenie ich proporcji w naszej inwestycji nie jest rzeczą łatwą. W zależności od horyzontu czasowego, oczekiwanego zysku oraz poziomu ryzyka jakie jesteśmy w stanie zaakceptować, taki indywidualny zestaw funduszy będzie się różnił. Zawsze warto skorzystać z podpowiedzi doświadczonego pracownika banku, biura maklerskiego lub jednej niezależnych firm doradczych specjalizujących się w inwestycjach.

Portfel inwestycyjny: będzie ciężko zarobić

Portfel inwestycyjny: będzie ciężko zarobić

oprac. : Maciej Kossowski / SEB TFI

![McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend [© wygenerowane przez AI] McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend](https://s3.egospodarka.pl/grafika2/McDonald-s/McDonald-s-nie-tylko-fast-food-ale-potega-nieruchomosci-i-dywidend-268006-150x100crop.png)

![Ulga IKZE. Ile można zyskać jeszcze w 2023 roku? [© contrastwerkstatt - Fotolia.com] Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?](https://s3.egospodarka.pl/grafika2/IKZE/Ulga-IKZE-Ile-mozna-zyskac-jeszcze-w-2023-roku-256676-150x100crop.jpg)

![W jakie nieruchomości komercyjne lokują kapitał inwestorzy? [© pixabay.com] W jakie nieruchomości komercyjne lokują kapitał inwestorzy?](https://s3.egospodarka.pl/grafika2/inwestowanie/W-jakie-nieruchomosci-komercyjne-lokuja-kapital-inwestorzy-256396-150x100crop.jpg)

![IKE i IKZE a zwolnienie z podatków [© david_franklin - Fotolia.com] IKE i IKZE a zwolnienie z podatków](https://s3.egospodarka.pl/grafika2/IKZE/IKE-i-IKZE-a-zwolnienie-z-podatkow-256288-150x100crop.jpg)

![Odliczenie IKZE za 2022 i 2023 r. Czy ulga podatkowa jest nadal opłacalna? [© adam88xx - fotolia.com] Odliczenie IKZE za 2022 i 2023 r. Czy ulga podatkowa jest nadal opłacalna?](https://s3.egospodarka.pl/grafika2/IKZE/Odliczenie-IKZE-za-2022-i-2023-r-Czy-ulga-podatkowa-jest-nadal-oplacalna-249644-150x100crop.jpg)

![Inwestorzy zagraniczni wciąż aktywni na polskim rynku nieruchomości [© lawcain - Fotolia.com] Inwestorzy zagraniczni wciąż aktywni na polskim rynku nieruchomości](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Inwestorzy-zagraniczni-wciaz-aktywni-na-polskim-rynku-nieruchomosci-248170-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)