Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym

2015-03-24 13:18

Przeczytaj także: Target date funds: nowe fundusze inwestycyjne

W Europie Zachodniej, USA czy Japonii wiedzą już o tym od dawna. Zaczyna się mówić nawet o nadmiarze prywatnych oszczędności na rynku (ang. savings glut). Lata zależności od powszechnych ubezpieczeń społecznych stępiły w Polakach ten instynkt. Ale sytuacja się zmienia. Zaczynamy oszczędzać coraz częściej, a grupami najczęściej inwestującymi w fundusze są, obok osób powyżej 60. roku życia ci, którzy dopiero wchodzą na rynek pracy – wynika z najnowszych badań Deutsche Bank.Sytuacja demoraficzna szybko się pogarsza

W XX wieku liczba ludzi żyjących na świecie podwoiła się. W XXI wieku do tego najprawdopodobniej nie dojdzie, bo rodzi się dużo mniej dzieci, natomiast podwoi się liczba osób starszych niż 65 lat. Jak wynika z prognoz ONZ, może to nastąpić już w ciągu następnych 25 lat. Obecnie na całym świecie żyje około 600 milionów osób w wieku powyżej 65 lat. To 8 proc. wszystkich ludzi. W 2035 roku będzie ich już 1,1 miliarda, czyli 13 proc. populacji globu. W 2010 roku na 100 dorosłych w wieku 25 - 64 przypadało 16 emerytów. W 2035 roku będzie ich 26 procent. W najtrudniejszej sytuacji znajdą się najbardziej rozwinięte gospodarczo kraje, jak Niemcy czy Japonia, gdzie już za 20 lat na 100 pracujących przypadnie ponad 60 emerytów. W Polsce proporcja ta utrzyma się w granicach 3 pracujących na jednego emeryta.

Przyczyną jest mniejsza liczba narodzin, ale też rosnąca oczekiwana długość życia. W Polsce wzrosła ona w ciągu zaledwie 12 lat o prawie 5 lat dla 30-letnich kobiet i o 6 lat dla 30-letnich mężczyzn. Jak poradzi sobie z tym nasza cywilizacja?

Ponieważ prognozy dotyczą masowych zjawisk w perspektywie wielu lat, hipotezy są różne. Niektórzy ekonomiści zakładają, że przystosujemy się do zmian i ludzie w wieku powyżej 65 lat będą z powodzeniem wciąż na siebie zarabiać. Dla przykładu, w Stanach Zjednoczonych pracuje obecnie co piąta osoba w wieku ponad 65 lat, podczas gdy jeszcze 15 lat temu było to zaledwie 13 procent. Pracuje też prawie połowa Niemców w wielu 60 - 65 lat.

Zdolność do dłuższej pracy jest silnie powiązana z wykształceniem i jest jeszcze jednym z argumentów za tym, żeby uczyć się jak najdłużej. Praca do późnej starości nie przez wszystkich traktowana jest jako zło konieczne. Jednak jeśli chcielibyśmy w późniejszym wieku odpocząć od zawodowej kariery, musimy o to zadbać sami. I to im wcześniej tym lepiej. Jeśli odpowiednio wcześnie młodzi zaczną systematycznie oszczędzać nawet niewielkie kwoty, najprawdopodobniej w wieku 50 - 60 lat będą mogli sami wypłacać sobie dodatkową emeryturę – mówi Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej, Deutsche Bank.

fot. fotoaloja - Fotolia.com

Oszczędzanie na emeryturę to konieczność

Ekonomiści są zgodni – obecne pokolenie wchodzące na rynek pracy musi samodzielnie zadbać o swoją emeryturę.

Fundusze czy lokaty?

Coraz więcej Polaków zdaje sobie sprawę z tego, że w znacznym stopniu muszą sami zatroszczyć się o swoją emeryturę. Według danych z raportu Deutsche Bank „Portret Finansowy Polaków”, w ciągu roku liczba osób deklarujących oszczędzanie na ten cel poza systemem obowiązkowych ubezpieczeń społecznych wzrosła o jedną trzecią. Ponad 70 procent ankietowanych jest skłonnych odkładać na emeryturę.

fot. mat. prasowe

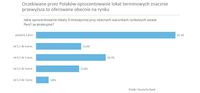

Oczekiwane przez Polaków oprocentowanie lokat

Największa liczba ankietowanych za atrakcyjne uważa oprocentowanie lokat przekraczające 6%

Najpopularniejszym produktem oszczędnościowym pozostają depozyty bankowe. Nie zmienia tego aktualna sytuacja rynkowa, która powoduje, że oprocentowanie lokat nie spełnia oczekiwań większości z nas. Rekordowo niskie stopy procentowe NBP sprawiły, że średni zysk z lokat terminowych, po uwzględnieniu 19-procentowego podatku, sięga dwóch procent w skali roku. Jak wynika z sondażu Deutsche Bank, jest to poziom satysfakcjonujący dla zaledwie 4 procent Polaków.

Aż 41 proc. respondentów badania spodziewa się znacznie większego, bo ponad 6-procentowego zysku na lokacie.

Mając na uwadze obecną sytuację na rynku pieniężnym i historycznie niskie stopy procentowe, oczekiwania te wydają się nierealne. Są natomiast inne produkty finansowe, które pozwalają osiągnąć taki zwrot z inwestycji. Najbardziej podstawowym i dostępnym już przy bardzo niskich kwotach wpłat są fundusze inwestycyjne – mówi Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej, Deutsche Bank.

fot. mat. prasowe

Wiek inwestujących w fundusze

W fundusze najchętniej inwestują ludzie młodzi, miedzy 25 a 34 rokiem życia

Popularność funduszy różni się znacznie w zależności od wieku. Co ciekawe, swoje oszczędności najchętniej lokują w nich osoby w wieku powyżej 65 lat, oraz najmłodsza grupa zarabiających, w wieku od 25 do 35 lat.

To bardzo pozytywny trend. Osoby, które dopiero wchodzą na rynek pracy przeważnie nie mają jeszcze zbyt dużych nadwyżek finansowych, ale mają za to czas na budowę kapitału. Zaletami funduszy inwestycyjnych, które są istotne z perspektywy młodych ludzi, a jednocześnie nie są przez nich dostrzegane, są łatwy dostęp do środków i możliwość wpłaty niewielkich kwot – zauważa Monika Szlosek.

Zaledwie 8 procent ankietowanych wskazało łatwość wpłat i wypłat jako atut funduszy inwestycyjnych. Tymczasem polski rynek stał się na tyle konkurencyjny, że niektóre banki zrezygnowały z jakichkolwiek prowizji od zakupu jednostek. Dzięki temu w odróżnieniu od tych na lokatach terminowych, z oszczędności trzymanych w funduszach można skorzystać w każdej chwili, nie tracąc wypracowanych zysków. Deutsche Bank poszedł krok dalej i w ramach promocji wypłaca klientom 1 proc. kwoty zainwestowanej w fundusze. Maksymalny zwrot to nawet 20 tys. zł (przy wpłacie 2 mln zł), ale na bonus można liczyć już przy zakupie jednostek za 5 tys. zł.

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg) Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?

Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?

oprac. : Agata Fąs / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

-

tomasz_dawidzuk / 2015-03-24 13:57:45

i jestem z tego bardzo zadowolony... staram się miesięcznie odkładać pomiędzy 300-600 zł.. Zbieram tak już od 5 lat... inwestycje mam bardzo mocno zdywersyfikowane... swoje działania podbieram na modelach ekspertów np: https://www.f-trust.pl/szkola-inwestycyjna-f-trust-marzec-2015 [ odpowiedz ] [ cytuj ]

![Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym [© fotoaloja - Fotolia.com] Oszczędzanie na emeryturę: pomyśl o funduszu inwestycyjnym](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Oszczedzanie-na-emeryture-pomysl-o-funduszu-inwestycyjnym-153588-200x133crop.jpg)

![Bezpieczne inwestycje z szansą na zysk [© spyder24 - Fotolia.com] Bezpieczne inwestycje z szansą na zysk](https://s3.egospodarka.pl/grafika2/oszczedzanie/Bezpieczne-inwestycje-z-szansa-na-zysk-131147-150x100crop.jpg)

![Inwestowanie pieniędzy to nie tylko lokaty [© Sebastian Duda - Fotolia.com] Inwestowanie pieniędzy to nie tylko lokaty](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-to-nie-tylko-lokaty-130890-150x100crop.jpg)

![Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić? [© Andrey Popov - Fotolia.com] Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-inwestycyjne-Co-sprawdzic-zeby-nie-stracic-240618-150x100crop.jpg)

![Fundusze zamknięte dają wyższy zysk [© Paweł Michałowski - Fotolia.com] Fundusze zamknięte dają wyższy zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-zamkniete-daja-wyzszy-zysk-202726-150x100crop.jpg)

![Jak inwestować w fundusze rynku pieniężnego? [© Adil Yusifov - Fotolia.com] Jak inwestować w fundusze rynku pieniężnego?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-inwestowac-w-fundusze-rynku-pienieznego-189875-150x100crop.jpg)

![Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa [© beeboys - Fotolia.com] Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Dlugoterminowe-inwestowanie-pieniedzy-czyli-niewykorzystana-szansa-185001-150x100crop.jpg)

![Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm? [© vchalup - Fotolia.com] Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-od-hurraoptymizmu-po-skrajny-pesymizm-180391-150x100crop.jpg)

![Ranking kredytów i pożyczek gotówkowych III 2015 [© Piotr Marcinski - Fotolia.com] Ranking kredytów i pożyczek gotówkowych III 2015](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Ranking-kredytow-i-pozyczek-gotowkowych-III-2015-153555-150x100crop.jpg)

![BOŚ Bank: EKOlokata Premium i EKOlokata Korzystna [© ullrich - Fotolia.com] BOŚ Bank: EKOlokata Premium i EKOlokata Korzystna](https://s3.egospodarka.pl/grafika2/BOS-Bank/BOS-Bank-EKOlokata-Premium-i-EKOlokata-Korzystna-153604-150x100crop.jpg)

![USA atakują Iran. Co na to ceny złota? [© freepik] USA atakują Iran. Co na to ceny złota?](https://s3.egospodarka.pl/grafika2/ceny-zlota/USA-atakuja-Iran-Co-na-to-ceny-zlota-267368-150x100crop.jpg)

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Telemedycyna i teleporady kontra dr Google. Kto wygrywa? [© @drazenzigic ] Telemedycyna i teleporady kontra dr Google. Kto wygrywa?](https://s3.egospodarka.pl/grafika2/telemedycyna/Telemedycyna-i-teleporady-kontra-dr-Google-Kto-wygrywa-267369-150x100crop.jpg)

![Hakerzy ukradli 16 mld haseł do kont Apple, Google i FB - jak się chronić? [© wygenerowane przez AI] Hakerzy ukradli 16 mld haseł do kont Apple, Google i FB - jak się chronić?](https://s3.egospodarka.pl/grafika2/infostealer/Hakerzy-ukradli-16-mld-hasel-do-kont-Apple-Google-i-FB-jak-sie-chronic-267364-150x100crop.png)

![Gdzie powstaną największe inwestycje budowlane? Pomorze i Mazowsze na czele [© wygenerowane przez AI] Gdzie powstaną największe inwestycje budowlane? Pomorze i Mazowsze na czele](https://s3.egospodarka.pl/grafika2/nowe-inwestycje/Gdzie-powstana-najwieksze-inwestycje-budowlane-Pomorze-i-Mazowsze-na-czele-267363-150x100crop.png)

![Inflacja zwalnia. Czy również ta wpływająca na koszty utrzymania mieszkania? [© wygenerowane przez AI] Inflacja zwalnia. Czy również ta wpływająca na koszty utrzymania mieszkania?](https://s3.egospodarka.pl/grafika2/inflacja/Inflacja-zwalnia-Czy-rowniez-ta-wplywajaca-na-koszty-utrzymania-mieszkania-267361-150x100crop.png)

![Wynagrodzenia rosną, zatrudnienie spada - rynek pracy w maju 2025 [© Gerd Altmann z Pixabay] Wynagrodzenia rosną, zatrudnienie spada - rynek pracy w maju 2025](https://s3.egospodarka.pl/grafika2/przecietne-miesieczne-wynagrodzenie/Wynagrodzenia-rosna-zatrudnienie-spada-rynek-pracy-w-maju-2025-267359-150x100crop.jpg)