Koszt kredytu hipotecznego: indeks IX 2015

2015-10-01 14:11

Przeczytaj także: Koszt kredytu hipotecznego: indeks VII 2015

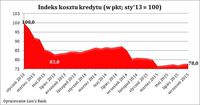

Wartość indeksu kosztu kredytu (IKK) we wrześniu br. osiągnęła poziom 78 pkt. Czym właściwie jest indeks stworzony przez Lion’s Bank i portal nieruchomości Morizon.pl? Ma on za zadanie w prosty sposób prezentować, jak zmienia się miesięczna rata kredytu zaciąganego na zakup mieszkania w dużym polskim mieście. Co miesiąc badamy więc, biorąc pod uwagę ceny nieruchomości i warunki kredytowe, z jaką ratą musiałby liczyć się potencjalny nabywca mieszkania.Aktualna wartość sugeruje, że chcąc kupić mieszkanie na kredyt w jednym z 10 największych polskich miast, trzeba się liczyć z kosztem o 0,2% wyższym niż w przed miesiącem. Warto podkreślić, że przez ostatnie 6 miesięcy wzrost kosztu zakupu na kredyt został odnotowany aż 5 razy. Nie zmienia to jednak wciąż faktu, że rok temu zakup mieszkania na kredyt wiązał się z miesięcznym kosztem o 8,5% wyższym niż obecnie. Nie można też zapomnieć, że w styczniu 2013 roku, a więc w momencie, w którym badanie rozpoczęto, zakup na kredyt był aż o 28,3% droższy niż dziś (indeks był wtedy na poziomie 100 pkt.).

Mieszkań jest masa, więc ceny nie rosną

Koszt związany z zakupem mieszkania na kredyt jest oczywiście tym niższy, im tańsze są nieruchomości w danym mieście. Fakt, że w ostatnim czasie indeks kosztu kredytu znajduje się na niskich poziomach nie wynika jednak z faktu, że mieszkania tanieją. Jak bowiem sugerują dane portalu Morizon.pl średnia wyciągnięta z cen dla badanych miast pozostaje na względnie stabilnym poziomie (wzrost o 0,9% r/r). Taka stabilizacja może zaskakiwać. Skoro bowiem kredyt jest tani, powinno to skłaniać do zadłużania się i zakupów. Idąc dalej, większy popyt skutkować powinien wyższymi cenami. Czemu tak nie jest? Szybko rośnie też oferta mieszkań dostępnych na rynku. Obserwowaną dziś stabilizację cen zawdzięczamy głównie deweloperom, którzy nigdy wcześniej nie rozpoczynali tak wielu nowych budów jak w bieżącym roku.

fot. mat. prasowe

Indeks kosztu kredytu (w pkt; sty'13 = 100)

Koszt kredytu ciągle znajduje się w rejonie historycznych minimów, jednak od kilku miesięcy powoli wzbija się w górę.

Dla poszczególnych miast mediana cen ofertowych (cena, od której połowa ofert jest tańsza, a połowa droższa) zawiera się w przedziale od 3,6 do 7,8 tys. zł za m kw. Najwyższe ceny są oczywiście w Warszawie. Kolejne miejsca zajmuje Kraków (6,6 tys. zł), Wrocław wraz z Gdańskiem (5,7) i Poznań (5,6). Na drugim biegunie jest Łódź z wynikiem na poziomie 3,6 tys. zł za m kw. oraz Katowice i Bydgoszcz z cenami o 100-300 złotych wyższymi. Ceny transakcyjne są oczywiście niższe od przytoczonych stawek ofertowych – przeważnie o od kilku do kilkunastu procent.

Ceny ofertowe znacznie przewyższają transakcyjne

Warto zauważyć, że przedstawione mediany cen ofertowych są zazwyczaj wyraźnie wyższe od przeciętnych transakcyjnych, które za pierwszy kwartał opublikował NBP. Różnice wynoszą od 3% w Łodzi do 13% w Poznaniu. Przeciętnie o 9% mediana cen ofertowych przewyższa średnią cenę transakcyjną. Faktycznie nabywane nieruchomości na rynku są więc przeważnie wyraźnie tańsze niż te, które właściciele oferują do sprzedaży. Przyjęcie cen ofertowych do dalszych obliczeń jest jednak o tyle uzasadnione, że kupując nieruchomość na własność trzeba się liczyć z koniecznością poniesienia kosztów transakcyjnych, co zawyża budżet, którym należy dysponować. Upraszczając całą sprawę postanowiliśmy więc oszacować wysokość rat kredytowych w oparciu o przeciętne ceny ofertowe. Założyliśmy, że nabywca posiada 20-proc. wkład własny, co mniej więcej odpowiada średniej rynkowej. Dług zaciągany jest na 30 lat, w rodzimej walucie, w systemie rat równych.

fot. mat. prasowe

Ceny nieruchomości używanych w wybranych miastach

Najdroższa jest tradycyjnie już Warszawa. Na drugim biegunie plasują się nieruchomości z Łodzi i Katowic

Dwa pokoje za 924 zł miesięcznie

Z danych firmy Tax Care wynika natomiast, że marże kredytowe prawie się nie zmieniają. W ciągu 12 miesięcy średni ich poziom zmalał z 1,83% do 1,78%. Przy notowanym w połowie maja WIBOR-ze 3M na poziomie 1,72% średnie oprocentowanie kredytu hipotecznego można oszacować na zaledwie 3,5%. Co więcej – na podobnym – historycznie niskim - poziomie oprocentowanie hipotek utrzymuje się ponad pół roku.

fot. mat. prasowe

Przeciętna marża kredytu hipotecznego (w PLN)

Dane wskazują, że marże kredytowe niemal zastygły - w ciągu 12 miesięcy średni ich poziom zmienił się w z 1,83% na 1,78%.

Jak te liczby wpływają na wysokość rat? Gdyby dziś zadłużyć się na 30 lat z 20-proc. wkładem własnym na popularne dwupokojowe mieszkanie w jednym z 10 największych polskich miast trzeba się liczyć z ratą na poziomie 924 zł (średnia dla badanych miast). W przypadku kawalerek byłoby to 554 zł, a trzypokojowych lokali 1386 zł miesięcznie.

![Koszt kredytu hipotecznego: indeks X 2016 [© adam88xx - Fotolia.com] Koszt kredytu hipotecznego: indeks X 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-X-2016-183442-150x100crop.jpg) Koszt kredytu hipotecznego: indeks X 2016

Koszt kredytu hipotecznego: indeks X 2016

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Koszt kredytu hipotecznego: indeks IX 2015 [© lumpang - Fotolia.com] Koszt kredytu hipotecznego: indeks IX 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IX-2015-164040-200x133crop.jpg)

![Koszt kredytu hipotecznego: indeks IX 2016 [© vulkanov - Fotolia.com] Koszt kredytu hipotecznego: indeks IX 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IX-2016-182378-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks VII 2016 [© Pio Si - Fotolia.com] Koszt kredytu hipotecznego: indeks VII 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VII-2016-179195-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks VI 2016 [© Maksym Yemelyanov - Fotolia.com] Koszt kredytu hipotecznego: indeks VI 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-VI-2016-177809-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks V 2016 [© ratmaner - Fotolia.com] Koszt kredytu hipotecznego: indeks V 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-V-2016-176409-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks IV 2016 [© Jaroslaw Grudzinski - Fotolia.com] Koszt kredytu hipotecznego: indeks IV 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-IV-2016-174871-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks II 2016 [© ninelutsk - Fotolia.com] Koszt kredytu hipotecznego: indeks II 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-II-2016-171701-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks I 2016 [© adam88xx - Fotolia.com] Koszt kredytu hipotecznego: indeks I 2016](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-I-2016-170034-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks XII 2015 [© Africa Studio - Fotolia.com] Koszt kredytu hipotecznego: indeks XII 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-XII-2015-168419-150x100crop.jpg)

![Koszt kredytu hipotecznego: indeks XI 2015 [© grzegorzz - Fotolia.com] Koszt kredytu hipotecznego: indeks XI 2015](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Koszt-kredytu-hipotecznego-indeks-XI-2015-166956-150x100crop.jpg)

![Jak Polacy oceniają płatności bezgotówkowe? [© Tyler Olson - Fotolia.com] Jak Polacy oceniają płatności bezgotówkowe?](https://s3.egospodarka.pl/grafika2/platnosci-mobilne/Jak-Polacy-oceniaja-platnosci-bezgotowkowe-164037-150x100crop.jpg)

![Rynek kredytów hipotecznych: dziś i jutro [© Milles Studio - Fotolia.com] Rynek kredytów hipotecznych: dziś i jutro](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-dzis-i-jutro-164054-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia [© wygenerowane przez AI] Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2026-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-270127-150x100crop.jpg)

![Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com] Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com]](https://s3.egospodarka.pl/grafika2/fakturzystka/Fakturzystka-fakturzysta-186500-50x33crop.jpg) Fakturzystka, fakturzysta

Fakturzystka, fakturzysta

![Produkt strukturyzowany - alternatywa lokaty [© Sebastian Duda - Fotolia.com] Produkt strukturyzowany - alternatywa lokaty](https://s3.egospodarka.pl/grafika2/produkt-strukturyzowany/Produkt-strukturyzowany-alternatywa-lokaty-137477-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina [© dolphfyn - Fotolia.com] Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina](https://s3.egospodarka.pl/grafika2/postanowienia-noworoczne/Postanowienia-noworoczne-czyli-zdrowie-pieniadze-i-rodzina-188903-150x100crop.jpg)

![Darowizna na WOŚP może obniżyć roczny podatek PIT. Sprawdź, jak skorzystać z ulgi [© wygenerowane przez AI] Darowizna na WOŚP może obniżyć roczny podatek PIT. Sprawdź, jak skorzystać z ulgi](https://s3.egospodarka.pl/grafika2/WOSP/Darowizna-na-WOSP-moze-obnizyc-roczny-podatek-PIT-Sprawdz-jak-skorzystac-z-ulgi-270527-150x100crop.jpg)

![Praca w finansach: jakie zarobki i perspektywy? [© pexels] Praca w finansach: jakie zarobki i perspektywy?](https://s3.egospodarka.pl/grafika2/praca-w-finansach/Praca-w-finansach-jakie-zarobki-i-perspektywy-270522-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2025 [© pexels] Reklama w internecie, telewizji i w radio w XII 2025](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2025-270518-150x100crop.jpg)

![Iluzoryczne etapy KSeF. Dlaczego każda firma musi dołączyć do KSeF już w lutym? [© wygenerowane przez AI] Iluzoryczne etapy KSeF. Dlaczego każda firma musi dołączyć do KSeF już w lutym?](https://s3.egospodarka.pl/grafika2/KSeF/Iluzoryczne-etapy-KSeF-Dlaczego-kazda-firma-musi-dolaczyc-do-KSeF-juz-w-lutym-270526-150x100crop.jpg)

![Nieoczywiste skutki transparentności wynagrodzeń: co zmieni dyrektywa płacowa? [© wygenerowane przez AI] Nieoczywiste skutki transparentności wynagrodzeń: co zmieni dyrektywa płacowa?](https://s3.egospodarka.pl/grafika2/jawnosc-zarobkow/Nieoczywiste-skutki-transparentnosci-wynagrodzen-co-zmieni-dyrektywa-placowa-270525-150x100crop.jpg)

![Nowa pula 419 mln zł dofinansowania z KFS na szkolenia pracowników [© wygenerowane przez AI] Nowa pula 419 mln zł dofinansowania z KFS na szkolenia pracowników](https://s3.egospodarka.pl/grafika2/Krajowy-Fundusz-Szkoleniowy/Nowa-pula-419-mln-zl-dofinansowania-z-KFS-na-szkolenia-pracownikow-270499-150x100crop.jpg)