Zdolność kredytowa w pigułce

2016-03-30 12:12

Przeczytaj także: Kredyt hipoteczny – obalamy mity

Na sposób obliczania zdolności kredytowej mają wpływ również czynniki zewnętrzne. Do tych podstawowych zaliczamy obecny poziom stóp procentowych, aktualnie obowiązujące przepisy prawne, zalecenia Komisji Nadzoru Finansowego. Im niższe stopy procentowe, tym wyższa zdolność kredytowa. Wynika to z faktu, że stopy ogłaszane przez NBP znajdują swoje odzwierciedlenie w poziomie rynkowych stóp procentowych WIBOR, a te wraz z marżą stanowią oprocentowanie kredytów hipotecznych.

Aktualny poziom stopy WIBOR3M to 1,68 proc., podczas gdy jeszcze dwa lata temu (styczeń 2014 r.) parametr ten przyjmował wartość 2,71 proc.

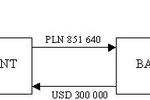

– Odnotowany spadek stopy WIBOR3M oznacza, że rata 30-letniego kredytu opiewającego na kwotę 300 tys. zł, którego marża kredytowa wynosi 2 proc., w ciągu tego okresu uległa obniżeniu z 1558 zł do 1378 zł, czyli aż o 180 zł. Im niższa rata kredytu, tym wyższe zobowiązanie można zaciągnąć przy uzyskiwaniu dochodów w tej samej wysokości. Pamiętajmy jednak, iż oprocentowanie kredytów hipotecznych jest zmienne. Co oznacza, iż w przyszłości nasza rata może ulec zwiększeniu. – mówi Magdalena Mrozowska.

Kolejnym parametrem branym pod uwagę podczas wyliczania zdolności kredytowej są Rekomendacje Komisji Nadzoru Finansowego, a dokładniej wskaźniki narzucane przez ten organ np. wskaźnik DTI - (debt to income). Wskaźnik DTI to nic innego jak stosunek wszystkich obciążeń finansowych (rat kredytowych i innych wydatków) ponoszonych przez klienta do wysokości osiąganych przez niego dochodów. Choć wspomniany nadzorca nie narzuca teraz maksymalnej wysokości tego wskaźnika, to jednak zaznacza, że w przypadku przekroczenia przez niego poziomu 40 proc. (dla osób o dochodach nieprzekraczających przeciętnego poziomu wynagrodzeń w danych regionie zamieszkania) i 50 proc. dla pozostałych, bank powinien zachować szczególną ostrożność podczas udzielania kredytu.

Podsumowanie

Pamiętajmy, że negatywna ocena zdolności kredytowej zamyka bowiem całą procedurę uzyskania finansowania na zakup wybranej nieruchomości. Warto jednak zaznaczyć, że brak zdolności w jednym banku nie zawsze oznacza, iż nie otrzymamy kredytu w innym. Bardzo istotnym elementem zaciągania kredytu jest również nasza indywidualna ocena zdolności do jego spłaty. Oprócz wytycznych banku, co do maksymalnej kwoty jaką możemy otrzymać, powinniśmy bardzo dokładnie przeanalizować decyzję o wysokości kredytu, z którym nie rozstaniemy się przez wiele kolejnych lat.

![Samozatrudnienie to brak szans na kredyt hipoteczny? [© Artur Marciniec - Fotolia.com] Samozatrudnienie to brak szans na kredyt hipoteczny?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Samozatrudnienie-to-brak-szans-na-kredyt-hipoteczny-219362-150x100crop.jpg) Samozatrudnienie to brak szans na kredyt hipoteczny?

Samozatrudnienie to brak szans na kredyt hipoteczny?

1 2

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Idealny kredytobiorca, czyli zdolność kredytowa i co jeszcze? [© bnorbert3 - Fotolia.com] Idealny kredytobiorca, czyli zdolność kredytowa i co jeszcze?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Idealny-kredytobiorca-czyli-zdolnosc-kredytowa-i-co-jeszcze-217598-150x100crop.jpg)

![Jak przygotować się do rozmowy o kredycie hipotecznym? [© somchaikhun - Fotolia.com] Jak przygotować się do rozmowy o kredycie hipotecznym?](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Jak-przygotowac-sie-do-rozmowy-o-kredycie-hipotecznym-215255-150x100crop.jpg)

![Samozatrudnienie a kredyt hipoteczny [© Tinnakorn - Fotolia.com] Samozatrudnienie a kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Samozatrudnienie-a-kredyt-hipoteczny-212370-150x100crop.jpg)

![Pomyśl o tym zanim weźmiesz kredyt hipoteczny [© manusapon - Fotolia.com] Pomyśl o tym zanim weźmiesz kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Pomysl-o-tym-zanim-wezmiesz-kredyt-hipoteczny-211228-150x100crop.jpg)

![4 kluczowe elementy, które wpływają na twoją zdolność kredytową [© Fantasista - Fotolia.com] 4 kluczowe elementy, które wpływają na twoją zdolność kredytową](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/4-kluczowe-elementy-ktore-wplywaja-na-twoja-zdolnosc-kredytowa-196348-150x100crop.jpg)

![5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku [© aytuncoylum - Fotolia.com] 5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-kluczowych-decyzji-przed-ubieganiem-sie-o-kredyt-hipoteczny-w-2025-roku-264757-150x100crop.jpg)

![Czym jest zdolność kredytowa i co na nią wpływa? [© Drazen Zigic na Freepik] Czym jest zdolność kredytowa i co na nią wpływa?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Czym-jest-zdolnosc-kredytowa-i-co-na-nia-wplywa-262039-150x100crop.jpg)

![TSUE wypowie się na temat WIBOR. Czy złotówkowicze mają szansę? [© Unclesam - Fotolia.com] TSUE wypowie się na temat WIBOR. Czy złotówkowicze mają szansę?](https://s3.egospodarka.pl/grafika2/TSUE/TSUE-wypowie-sie-na-temat-WIBOR-Czy-zlotowkowicze-maja-szanse-260996-150x100crop.jpg)

![Budowa domu w 2024 roku. Ile musimy zarabiać? [© Agnieszka - Fotolia.com] Budowa domu w 2024 roku. Ile musimy zarabiać?](https://s3.egospodarka.pl/grafika2/budowa-domu/Budowa-domu-w-2024-roku-Ile-musimy-zarabiac-260945-150x100crop.jpg)

![Fundusze i lokaty bankowe dla niewtajemniczonych: jak obliczyć zyski? [© m2k7 - Fotolia.com] Fundusze i lokaty bankowe dla niewtajemniczonych: jak obliczyć zyski?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-i-lokaty-bankowe-dla-niewtajemniczonych-jak-obliczyc-zyski-173375-150x100crop.jpg)

![Kupno mieszkania na wynajem: hit czy kit? [© Fabio Balbi - Fotolia.com] Kupno mieszkania na wynajem: hit czy kit?](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/Kupno-mieszkania-na-wynajem-hit-czy-kit-173493-150x100crop.jpg)

![Ile mkw. mieszkania na kredyt w 2025 roku? [© Freepik] Ile mkw. mieszkania na kredyt w 2025 roku?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Ile-mkw-mieszkania-na-kredyt-w-2025-roku-264904-150x100crop.jpg)

![Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd [© Freepik] Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2025-wydamy-srednio-426-zl-Jest-drogo-jak-nigdy-dotad-264903-150x100crop.jpg)

![Jak złagodzić spory o finanse w związku? [© highwaystarz - Fotolia.com] Jak złagodzić spory o finanse w związku?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Jak-zlagodzic-spory-o-finanse-w-zwiazku-264898-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku? [© Sergey Nivens - Fotolia.com] Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku?](https://s3.egospodarka.pl/grafika2/maly-ZUS/Ile-wyniosa-skladki-Maly-ZUS-i-Duzy-ZUS-w-2024-roku-257052-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Ustawa o jawności wynagrodzeń może wstrząsnąć pracodawcami [© Freepik] Ustawa o jawności wynagrodzeń może wstrząsnąć pracodawcami](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Ustawa-o-jawnosci-wynagrodzen-moze-wstrzasnac-pracodawcami-264871-150x100crop.jpg)

![3 główne wyzwania liderów w zarządzaniu zespołem [© Dragen Zigic na Freepik] 3 główne wyzwania liderów w zarządzaniu zespołem](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/3-glowne-wyzwania-liderow-w-zarzadzaniu-zespolem-264847-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)

![Parki handlowe to 3/4 realizowanych na rynku inwestycji [© radesigns z Pixabay] Parki handlowe to 3/4 realizowanych na rynku inwestycji](https://s3.egospodarka.pl/grafika2/galerie-handlowe/Parki-handlowe-to-3-4-realizowanych-na-rynku-inwestycji-264902-150x100crop.jpg)