Upadłość konsumencka: kupujesz i upadasz

2016-06-28 10:37

![Upadłość konsumencka: kupujesz i upadasz [© Piotr Marcinski - Fotolia.com.jpg] Upadłość konsumencka: kupujesz i upadasz](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-kupujesz-i-upadasz-177744-200x133crop.jpg)

Konsumpcja przyczyną większości bankructw Polaków © Piotr Marcinski - Fotolia.com.jpg

Przeczytaj także: Czy "nowa" upadłość konsumencka zaszkodzi bankom i firmom pożyczkowym?

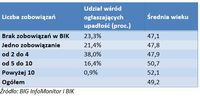

Jak dowodzą dane gromadzone przez Grupę BIK – Biuro Informacji Kredytowej oraz Biuro Informacji Gospodarczej InfoMonitor, od początku 2015 r. do końca kwietnia bieżącego roku w Monitorze Sądowym i Gospodarczym ukazało się przeszło 3300 orzeczeń sądowych odnośnie upadłości konsumenckiej.Okazuje się, że przeważająca ilość osób wpadła w tarapaty na skutek zaciąganych kredytów konsumpcyjnych, kart kredytowych, limitów w koncie oraz pożyczek udzielonych przez firmy spoza sektora bankowego. Spośród 3311 analizowanych przypadków, wyłącznie tego typu zobowiązania, mają w bankach 1823 osoby - 55 proc.

- Z dużym prawdopodobieństwem można też stwierdzić, że kolejne 23 proc. upadłych osób, nie posiadających zobowiązań w bankach, doprowadziły do upadłości m.in. zaległości wobec firm pożyczkowych – uważa Joanna Podczaszy, która w 2015 r przeprowadziła w Sądzie Rejonowym dla Wrocławia-Fabrycznej we Wrocławiu, Wydział VIII ds. Upadłościowych i Restrukturyzacyjnych badania akt upadłości konsumenckiej.Z analizy Joanny Podczaszy, doktorantki Wydziału Prawa Administracji i Ekonomii Uniwersytetu Wrocławskiego wynika, że wśród wnioskujących o upadłość powszechne jest jednoczesne zaciąganie zobowiązań finansowych u różnych podmiotów m.in. banków, instytucji pozabankowych, podmiotów świadczących usługi okresowe, firm windykacyjnych, Skarbu Państwa, jednostek samorządu terytorialnego oraz innych osób fizycznych bądź prawnych.

fot. mat. prasowe

Ogłaszający upadłość

Zdecydowana większość osób sięgających po upadłość wpadła w kłopoty zadłużając się na konsumpcję.

- Analiza wniosków o upadłość pokazuje, że spora część osób po zaciągnięciu zobowiązania w banku, zaciągała kolejne zobowiązania już w instytucjach pozabankowych. Najprawdopodobniej w oczach banku osoby te utraciły zdolność kredytową, ale nadal były zdecydowane pożyczać, co w konsekwencji wpędziło je w „spiralę zadłużenia” – zwraca uwagę Joanna Podczaszy.

fot. mat. prasowe

Liczba zobowiązań

Niemal połowa upadających nie ma zobowiązań w BIK.

Wśród rekordzistów, którym sąd we Wrocławiu w 2015 r. przychylił się do wniosku o upadłość była 70-letnia emerytka, winna pieniądze 50 wierzycielom. Pożyczała głównie w firmach pożyczkowych. Drugą osobą pod względem liczby wierzycieli była 37-letnia kobieta, która miała ich 45. Kobieta cierpiała na depresję po rozstaniu z mężem, samotnie wychowywała dwójkę dzieci. Zalegała ze spłatą zobowiązań z tytułu umów kredytowych w bankach oraz firmach pożyczkowych, nie regulowała płatności z tytułu umów okresowych (prąd, woda, telefon) oraz zalegała z należnościami w stosunku do ZUS i US. Trzecią osobą była 62-letnia kobieta z długami wobec 28 wierzycieli. Nie spłacała kredytów w bankach oraz rat pożyczek z firm pozabankowych, bieżących rachunków oraz należności w stosunku do samorządu.

Czytaj także:

- Upadłość konsumencka: jakie skutki dla wierzycieli?

- Upadłość konsumencka po nowelizacji

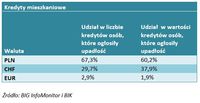

Co piąta osoba ma kredyt mieszkaniowy

fot. mat. prasowe

Kredyty mieszkaniowe

Dwie trzecie kredytów mieszkaniowych opisywanych osób była w rodzimej walucie.

Z ponad 3300 analizowanych osób 529, czyli 16 proc. ma na koncie zarówno kredyty konsumpcyjne jak i mieszkaniowe. W 186 przypadkach - 5,6 proc., ogłaszający upadłość posiadali wyłącznie kredyty mieszkaniowe. Dwie trzecie kredytów mieszkaniowych opisywanych osób była w rodzimej walucie, blisko 30 proc. we frankach szwajcarskich, a niecałe 3 proc. w euro.

- Odsetek ogłaszających upadłość z kredytem mieszkaniowym wśród osób bankrutujących jest bardzo zbliżony do tego jak wygląda udział kredytobiorców mieszkaniowych w całym rynku kredytowym – zwraca uwagę Sławomir Grzelczak, prezes BIG InfoMonitor. – Na koniec marca tego roku grupa 3,5 mln spłacających kredyty hipoteczne stanowiła 23 proc. wszystkich kredytobiorców, których jest obecnie 15,1 mln – dodaje Sławomir Grzelczak.

![Upadłość konsumencka - co się zmieniło? [© staras - Fotolia.com] Upadłość konsumencka - co się zmieniło?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-co-sie-zmienilo-243700-150x100crop.jpg) Upadłość konsumencka - co się zmieniło?

Upadłość konsumencka - co się zmieniło?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Upadłość konsumencka. Dlaczego bankructwo może okazać się korzystne? [© Kaspars Grinvalds - Fotolia.com.jpg] Upadłość konsumencka. Dlaczego bankructwo może okazać się korzystne?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-Dlaczego-bankructwo-moze-okazac-sie-korzystne-231002-150x100crop.jpg)

![Nowa upadłość konsumencka w kontekście pandemii koronawirusa [© smutnypan - Fotolia.com] Nowa upadłość konsumencka w kontekście pandemii koronawirusa](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Nowa-upadlosc-konsumencka-w-kontekscie-pandemii-koronawirusa-228240-150x100crop.jpg)

![Upadłość konsumencka na nowych zasadach. Co zmieni się od marca? [© photo 5000 - Fotolia.com] Upadłość konsumencka na nowych zasadach. Co zmieni się od marca?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-na-nowych-zasadach-Co-zmieni-sie-od-marca-227347-150x100crop.jpg)

![Upadłość konsumencka 2020. Nowy wniosek i inne zmiany [© Focus Pocus LTD - Fotolia.com] Upadłość konsumencka 2020. Nowy wniosek i inne zmiany](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-2020-Nowy-wniosek-i-inne-zmiany-225020-150x100crop.jpg)

![Upadłość konsumencka: „nowy start” i życie bez długu? [© WavebreakMediaMicro - Fotolia.com] Upadłość konsumencka: „nowy start” i życie bez długu?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-nowy-start-i-zycie-bez-dlugu-222562-150x100crop.jpg)

![Ile kosztuje upadłość konsumencka? [© pixabay.com] Ile kosztuje upadłość konsumencka?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Ile-kosztuje-upadlosc-konsumencka-251306-150x100crop.jpg)

![Upadłość konsumencka - co będzie z mieszkaniem? [© Andy Dean - Fotolia.com] Upadłość konsumencka - co będzie z mieszkaniem?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-co-bedzie-z-mieszkaniem-236347-150x100crop.jpg)

![PKO BP przedstawia nową ofertę rachunków dla firm [© lenetsnikolai - Fotolia.com] PKO BP przedstawia nową ofertę rachunków dla firm](https://s3.egospodarka.pl/grafika2/konta-firmowe/PKO-BP-przedstawia-nowa-oferte-rachunkow-dla-firm-177701-150x100crop.jpg)

![Wyniki TFI i funduszy inwestycyjnych 2015 [© ekaterina729 - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych 2015](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-2015-177798-150x100crop.jpg)

![W co inwestować w 2025 roku? [© Freepik] W co inwestować w 2025 roku?](https://s3.egospodarka.pl/grafika2/w-co-inwestowac/W-co-inwestowac-w-2025-roku-263855-150x100crop.jpg)

![Oto "najdrożsi" prezesi spółek z GPW [© Freepik] Oto "najdrożsi" prezesi spółek z GPW](https://s3.egospodarka.pl/grafika2/GPW/Oto-najdrozsi-prezesi-spolek-z-GPW-263930-150x100crop.jpg)

![Kredyty hipoteczne złapały zadyszkę [© ewakubiak - Fotolia.com] Kredyty hipoteczne złapały zadyszkę](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-hipoteczne-zlapaly-zadyszke-263927-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

![Najwięcej nowych mieszkań od 4 lat [© marioszek - Fotolia.com] Najwięcej nowych mieszkań od 4 lat [© marioszek - Fotolia.com]](https://s3.egospodarka.pl/grafika2/mieszkania-od-deweloperow/Najwiecej-nowych-mieszkan-od-4-lat-263622-50x33crop.jpg) Najwięcej nowych mieszkań od 4 lat

Najwięcej nowych mieszkań od 4 lat

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XI-2024-r-263459-150x100crop.jpg)

![Używany smartfon pod choinkę? Zachowaj ostrożność [© Freepik] Używany smartfon pod choinkę? Zachowaj ostrożność](https://s3.egospodarka.pl/grafika2/uzywane-smartfony/Uzywany-smartfon-pod-choinke-Zachowaj-ostroznosc-263935-150x100crop.jpg)

![Bezpieczny wyjazd samochodem na święta. O czym pamiętać? [© Freepik] Bezpieczny wyjazd samochodem na święta. O czym pamiętać?](https://s3.egospodarka.pl/grafika2/swieta/Bezpieczny-wyjazd-samochodem-na-swieta-O-czym-pamietac-263934-150x100crop.jpg)

![Work-life balance w oczach najmłodszych na rynku pracy [© Freepik] Work-life balance w oczach najmłodszych na rynku pracy](https://s3.egospodarka.pl/grafika2/work-life-balance/Work-life-balance-w-oczach-najmlodszych-na-rynku-pracy-263824-150x100crop.jpg)

![Niemal 500 mld zł na 300 największych inwestycji energetyczno-przemysłowych w Polsce [© Freepik] Niemal 500 mld zł na 300 największych inwestycji energetyczno-przemysłowych w Polsce](https://s3.egospodarka.pl/grafika2/inwestycje/Niemal-500-mld-zl-na-300-najwiekszych-inwestycji-energetyczno-przemyslowych-w-Polsce-263823-150x100crop.jpg)

![Porzucony bagaż, fałszywy alarm na lotnisku. Jakie grożą konsekwencje prawne? [© Freepik] Porzucony bagaż, fałszywy alarm na lotnisku. Jakie grożą konsekwencje prawne?](https://s3.egospodarka.pl/grafika2/lotnisko/Porzucony-bagaz-falszywy-alarm-na-lotnisku-Jakie-groza-konsekwencje-prawne-263933-150x100crop.jpg)

![Czy umowy barterowe zawierane przez influencerów są opodatkowane? [© Freepik] Czy umowy barterowe zawierane przez influencerów są opodatkowane?](https://s3.egospodarka.pl/grafika2/barter/Czy-umowy-barterowe-zawierane-przez-influencerow-sa-opodatkowane-263931-150x100crop.jpg)

![GUS: ceny produktów rolnych w XI 2024 wzrosły o 3,5% r/r [© Freepik] GUS: ceny produktów rolnych w XI 2024 wzrosły o 3,5% r/r](https://s3.egospodarka.pl/grafika2/rynek-rolny/GUS-ceny-produktow-rolnych-w-XI-2024-wzrosly-o-3-5-r-r-263929-150x100crop.jpg)