Hossa na GPW rodzi się w bólach

2016-07-09 00:22

![Hossa na GPW rodzi się w bólach [© alswart - Fotolia.com] Hossa na GPW rodzi się w bólach](https://s3.egospodarka.pl/grafika2/GPW/Hossa-na-GPW-rodzi-sie-w-bolach-178147-200x133crop.jpg)

Hossa na GPW rodzi się w bólach © alswart - Fotolia.com

Przeczytaj także: Dlaczego GPW nie dogoni Wall Street?

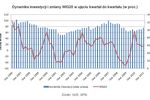

Pod względem stóp zwrotu warszawski rynek nigdy specjalnie inwestorów nie rozpieszczał. Jeśli pominiemy pierwszą hossę z lat 1992-1993, kiedy na giełdzie notowana była niewielka liczba spółek, a do wywołania gwałtownych wzrostów nie trzeba było dużego kapitału, i za punkt startu przyjmiemy koniec 1994 r., to w ciągu kolejnych 21 lat kursy rosły średnio każdego roku o 9 proc. Jednak po odjęciu inflacji, pod koniec lat 90. jeszcze dwucyfrowej, realnego zysku zostaje jedynie 3 proc. To wynik dość rozczarowujący, jeśli wziąć pod uwagę, że – jak wyliczyli specjaliści z McKinsey Global Institute – na inwestycji w akcje notowane na rynku amerykańskim można było w ostatnich 30 latach zarobić 8 proc., a w Europie Zachodniej 5 proc. ponad inflację. Wyższe zyski niż GPW oferowały także amerykańskie czy zachodnioeuropejskie obligacje.Ta słabość warszawskiej giełdy nie ustąpiła także w ostatnich latach – wprawdzie w 2009 r. indeks WIG, obrazujący koniunkturę na szerokim rynku akcji, potrafił zyskać 46 proc., ale dynamika odbicia wynikała przede wszystkim ze skali wcześniejszego spadku. Po relatywnie dobrych latach 2012-2013, także w 2014 i 2015 r. inwestorzy częściej liczyli straty, niż cieszyli się zyskami. Efekt jest taki, że w czasie, kiedy na rynku amerykańskim czy niemieckim indeksy regularnie biły w ostatnich latach rekordy, WIG w dalszym ciągu znajduje się 30 proc. poniżej historycznego szczytu z 2007 r.

fot. alswart - Fotolia.com

Hossa na GPW rodzi się w bólach

Ostatnia hossa na warszawskiej giełdzie skończyła się już niemal dziewięć lat temu, a zniechęceni inwestorzy odchodzą z rynku.

Słabość rynków wschodzących

– Relatywna słabość naszego rynku to efekt kilku czynników, między innymi analogicznej słabości rynków wschodzących, z którymi kursy największych spółek na GPW są silnie skorelowane – mówi Tomasz Hońdo, główny analityk Quercus TFI.

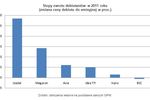

Państwa zaliczane do grupy tzw. rynków wschodzących – na czele z kwartetem BRIC (Brazylia, Rosja, Indie, Chiny) – miały być motorem napędowym dla globalnej gospodarki w pokryzysowych czasach. Ta koncepcja wydawała się prawdziwa jedynie do 2010 r., kiedy próba odejścia Chin od modelu wzrostu opartego na inwestycjach zmniejszyła popyt na surowce, których Państwo Środka jest głównym konsumentem, i doprowadziła do spadku ich cen. Dla wielu emerging markets – takich jak Brazylia czy Rosja – ceny surowców są kluczową zmienną decydującą o kondycji ich gospodarek. Kulminacją surowcowej bessy było załamanie cen ropy w 2014 r., co obydwa wymienione państwa wepchnęło w recesję.

Szczególnie bolesny jest upadek Brazylii. Największy kraj Ameryki Południowej typowany był na kolejną naftową potęgę, po odkryciu bogatych złóż ropy pod dnem Atlantyku w 2007 r. Na ich eksploatację kontrolowany przez państwo koncern Petrobras pozyskał od inwestorów w 2010 r. 70 mld dol., co jest do dziś największą publiczną ofertą akcji na świecie. Ale brazylijskie eldorado utonęło w gigantycznej aferze korupcyjnej, w której centrum jest właśnie Petrobras – kurs akcji spółki w ciągu pięciu lat spadł o 80 proc. Rok 2016 ma być drugim kolejnym, w którym brazylijska gospodarka skurczy się o ponad 3 proc.

Surowcową bessę bezpośrednio odczuli akcjonariusze takich spółek jak KGHM – na koniec maja 2015 r. akcje miedziowego giganta kosztują o 60 proc. mniej niż na szczycie hossy w 2012 r. ale pośrednio kłopoty emerging markets, do których zalicza się także Polska, miały znaczący wpływ na to, że globalny kapitał omijał warszawska giełdę.

– Negatywny wpływ na GPW miał także stopniowy demontaż Otwartych Funduszy Emerytalnych, które historycznie były źródłem popytu na akcje, i ciągła niepewność co do pomysłów polityków odnośnie do podatków i roli spółek skarbu państwa – ocenia Tomasz Hońdo.

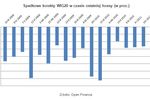

Efekt zapoczątkowanych w 2011 r. zmian w systemie emerytalnym jest taki, że zamiast kupować akcje za około 10 mld zł rocznie, OFE w 2015 r. sprzedały papiery o wartości 1,8 mld zł. Ze względu na działanie mechanizmu tzw. suwaka także w kolejnych latach fundusze częściej będą sprzedawać akcje, niż je kupować. Inwestorom nie spodobało się również obłożenie podatkiem od aktywów banków – ta branża ma największy wpływ na wartości głównych giełdowych indeksów, a w 2015 r. indeks WIG Banki stracił niemal 25 proc.

![Czy na GPW istnieje Rajd św. Mikołaja? [© Myimagine - Fotolia.com] Czy na GPW istnieje Rajd św. Mikołaja?](https://s3.egospodarka.pl/grafika2/rajd-sw-Mikolaja/Czy-na-GPW-istnieje-Rajd-sw-Mikolaja-198287-150x100crop.jpg) Czy na GPW istnieje Rajd św. Mikołaja?

Czy na GPW istnieje Rajd św. Mikołaja?

oprac. : Tomasz Jóźwik / Gazeta Bankowa

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Hossa na giełdzie w Warszawie może być kapryśna [© tom - Fotolia.com] Hossa na giełdzie w Warszawie może być kapryśna](https://s3.egospodarka.pl/grafika2/GPW/Hossa-na-gieldzie-w-Warszawie-moze-byc-kaprysna-121903-150x100crop.jpg)

![Giełdowa hossa omija WIG-Nieruchomości [© BillionPhotos.com - Fotolia.com] Giełdowa hossa omija WIG-Nieruchomości](https://s3.egospodarka.pl/grafika2/WIG-Nieruchomosci/Gieldowa-hossa-omija-WIG-Nieruchomosci-264918-150x100crop.jpg)

![WIG-Nieruchomości w odwrocie [© Olesya Shelomova - Fotolia.com] WIG-Nieruchomości w odwrocie](https://s3.egospodarka.pl/grafika2/WIG-Nieruchomosci/WIG-Nieruchomosci-w-odwrocie-256248-150x100crop.jpg)

![Rynki akcji w 2020 roku, czyli karuzela emocji [© _Eisenhans - Fotolia.com] Rynki akcji w 2020 roku, czyli karuzela emocji](https://s3.egospodarka.pl/grafika2/rynki-akcji/Rynki-akcji-w-2020-roku-czyli-karuzela-emocji-234829-150x100crop.jpg)

![ZUS czy OFE? Decyzja do końca lipca [© Andrey Popov - Fotolia.com] ZUS czy OFE? Decyzja do końca lipca](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/ZUS-czy-OFE-Decyzja-do-konca-lipca-178199-150x100crop.jpg)

![Polacy i ich karty kredytowe [© Kenishirotie - Fotolia.com] Polacy i ich karty kredytowe](https://s3.egospodarka.pl/grafika2/karta-kredytowa/Polacy-i-ich-karty-kredytowe-178328-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Jakie mieszkanie kupimy przy obecnej zdolności kredytowej? [© Freepik] Jakie mieszkanie kupimy przy obecnej zdolności kredytowej?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jakie-mieszkanie-kupimy-przy-obecnej-zdolnosci-kredytowej-267301-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com] Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-produkcji-zwolnienia-pracownikow-w-co-5-firmie-229344-50x33crop.jpg) Praca na produkcji: zwolnienia pracowników w co 5. firmie

Praca na produkcji: zwolnienia pracowników w co 5. firmie

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Już nie tylko zarobki przyciągają do pracy za granicą [© simcogroup z Pixabay] Już nie tylko zarobki przyciągają do pracy za granicą](https://s3.egospodarka.pl/grafika2/emigracja-zarobkowa/Juz-nie-tylko-zarobki-przyciagaja-do-pracy-za-granica-267313-150x100crop.jpg)

![Jak nie paść ofiarą phishingu na wakacjach? [© Freepik] Jak nie paść ofiarą phishingu na wakacjach?](https://s3.egospodarka.pl/grafika2/phishing/Jak-nie-pasc-ofiara-phishingu-na-wakacjach-267310-150x100crop.jpg)

![Gdzie w Polsce największe prawdopodobieństwo włamania do mieszkania? [© Freepik] Gdzie w Polsce największe prawdopodobieństwo włamania do mieszkania?](https://s3.egospodarka.pl/grafika2/kradziez-z-wlamaniem/Gdzie-w-Polsce-najwieksze-prawdopodobienstwo-wlamania-do-mieszkania-267304-150x100crop.jpg)

![Kompetencje cyfrowe musisz nabyć na własną rękę. Państwo ci nie pomoże [© Freepik] Kompetencje cyfrowe musisz nabyć na własną rękę. Państwo ci nie pomoże](https://s3.egospodarka.pl/grafika2/kompetencje-cyfrowe/Kompetencje-cyfrowe-musisz-nabyc-na-wlasna-reke-Panstwo-ci-nie-pomoze-267302-150x100crop.jpg)

![Nastroje konsumenckie Polaków lepsze w VI 2025 [© Freepik] Nastroje konsumenckie Polaków lepsze w VI 2025](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Nastroje-konsumenckie-Polakow-lepsze-w-VI-2025-267309-150x100crop.jpg)