Ustawa frankowa na ostrzu krytyki. Oto główne zarzuty

2016-09-21 11:32

Przeczytaj także: Frankowicze bez ustawy i nadziei na lepsze?

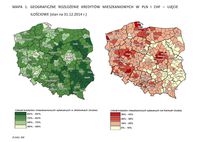

Zdaniem reprezentantów środowiska bankowego, brak jest zarówno ekonomicznych, socjalnych, jak i prawnych podstaw dla uchwalenia projektu ustawy w obecnym brzmieniu. Podkreślono, że walutowe kredyty mieszkaniowe należą do aktywów bankowych o najwyższym poziomie terminowości spłaty rat.Ich nabywcami w przeważającej liczbie przypadków byli klienci o najlepszej sytuacji finansowej, a dodatkowe analizy zmian sytuacji finansowej ww. klientów potwierdzają, że sytuacja ta najczęściej ulegała w międzyczasie poprawie (przestrzenny rozkład kredytów mieszkaniowych udzielonych w walucie polskiej i szwajcarskiej ilustruje poniższa mapa, oparta na danych Biura Informacji Kredytowej). Dodatkowo, czynnikiem wsparcia przez instytucje finansowe po wzroście kursu waluty szwajcarskiej było uruchomienie dla klientów specjalnego pakietu preferencji dla zminimalizowania negatywnych konsekwencji zmian rynkowych, stosowanego nieprzerwanie do dziś, a także funduszu wsparcia kredytobiorców dedykowanego klientom, którzy w wyniku niekorzystnych zdarzeń losowych znaleźli się w trudnej sytuacji życiowej. Po aprecjacji waluty szwajcarskiej zostały obniżone także stopy procentowe, znajdujące się i tak na wyjątkowo niskim poziomie.

fot. mat. prasowe

Geograficzne rozłożenie kredytów mieszkaniowych w PLN i CHF

Frankowicze to w przeważającej mierze mieszkańcy dużych aglomeracji miejskich.

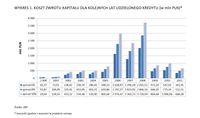

W ocenie banków znacznie niedoszacowany został także faktyczny koszt wprowadzenie ustawy w życie. Kancelaria Prezydenta RP oszacowała ten koszt na poziomie 3,6-4 mld zł, natomiast w rzeczywistości może on być co najmniej dwukrotnie wyższy.

ZBP przygotował 3 warianty wyliczeń dla reprezentatywnych kredytów walutowych z portfela poszczególnych lat udzielenia walutowych kredytów mieszkaniowych, oparte na wzorach zawartych w projekcie ustawy. Dane dotyczące ilości i wartości portfela dla poszczególnych lat pochodziły z międzybankowych baz danych. Warianty różniły się wielkością historycznego spreadu: dla spreadu założonego na poziomie 6% oszacowany koszt wyniósł 7,7 mld zł, przy 8-procentowym spreadzie koszt wzrósł do 10,9 mld zł, a przy spreadzie 10-procentowym – do ponad 14 mld zł. Zgodnie z projektem ustawy, szacunki te obejmują także koszt naliczenia odsetek w wysokości połowy stawki zastosowanej dla odsetek ustawowych. Za potwierdzeniem wiarygodności szacunków ZBP przemawiają także wyniki ośrodków analitycznych, przedstawione po opublikowaniu projektu ustawy.

fot. mat. prasowe

Koszt zwrotu kapitału dla kolejnych lat udzielonego kredytu

W ocenie sektora bankowego kwestia spreadu walutowego powinna podlegać mediacji zainteresowanych stron, a w ostateczności być poddana pod rozstrzygnięcie sądów powszechnych.

Skutkiem wprowadzenia w życie ustawy o zasadach zwrotu niektórych należności wynikających z umów kredytu i pożyczki w obecnym brzemieniu może być silne obciążenie finansowe banków. Zaważy to na rozwoju akacji kredytowej, finansującej gospodarkę, spowoduje zmniejszone wpływy do budżetu w wyniku potrzeby rozpoczęcia realizacji programów naprawczych w części banków, a dodatkowo kredytobiorcy wymagający wsparcia mogą być jego pozbawieni, gdyż instytucje finansowe nie będą dysponować środkami na ten cel. Obniżenie wyników finansowych negatywnie wpłynie na możliwość pozyskania nowych środków finansowych, pociągnie za sobą słabszą ocenę sektora bankowego przez inwestorów i zmniejszenie ich gotowości do inwestowania w ten sektor.

Czytaj także:

- Kredyty we frankach: jak nie tracić na racie?

- Ustawa frankowa: błąd zawyża wartość spreadu

Podział kosztów wdrożenia ustawy skoncentrowałby się w bankach o znacznym portfelu kredytów mieszkaniowych denominowanych w walucie obcej, ale obniżenie kwoty dopuszczalnych rozmiarów spreadów uderzyłoby w cały sektor. W przypadkach niektórych banków koszt wdrożenia ustawy może przekroczyć poziom zysku netto.

Konieczność zwrotu części spreadu zaburzyłaby także szacunki banków dotyczące rentowności portfela kredytów i zdolności banków do pokrycia strat tej części kredytów, które w przyszłości nie zostaną spłacone z powodów leżących po stronie kredytobiorców. Wysokość spreadu, obok marży kredytowej, była elementem uwzględnianym w ww. kalkulacjach. W szczególnie dotkliwej sytuacji znalazłyby się te banki, których polityka oparta była na ustalaniu niskiej marży na rzecz wyższego spreadu walutowego.

Kolejnym aspektem podniesionym przez ZBP jest ryzyko naruszenia przez projektodawcę kompetencji władzy sądowniczej. Zakładając a priori, że świadczeniem nienależnym jest ustalenie wielkości spreadu na poziomie odbiegającym od pewnego z góry określonego („godziwego”) poziomu, wszedł w kompetencje sądów powszechnych, naruszając tym samym konstytucyjny trójpodział władzy. Brakuje też analiz oraz uzasadnienia dla zastosowania poziomu 0,5% jako dopuszczalnego odchylenia od kursu kupna lub od kursu sprzedaży danej waluty, ogłoszonego przez NBP. W okresie od 1 lipca 2000 r. do 26 sierpnia 2011 r. nie istniała również żadna norma prawna zakazująca wprowadzania klauzul spreadowych. Bankowcy podkreślają, że rolą ustawodawcy nie jest ocena zgodności z prawem stosunków prawnych mających miejsce w przeszłości i w oparciu o inny stan prawny, lecz kształtowanie właściwych norm prawnych na przyszłość. W tym sensie, wraz z wejściem projektu ustawy w życie, istnieje zagrożenie naruszenia konstytucyjnej zasady pewności prawa i zasady niedziałania prawa wstecz. Przepisy zaproponowane przez Prezydenta RP budzą także zastrzeżenia pod względem zgodności z prawem unijnym i podpisanymi przez Polskę umowami o ochronie inwestycji.

W ocenie sektora bankowego kwestia spreadu walutowego powinna podlegać mediacji zainteresowanych stron, a w ostateczności być poddana pod rozstrzygnięcie sądów powszechnych. Regulacja ustawowa powoduje znacznie dalej idące skutki finansowe, zagrażające stabilności całego sektora, pozostawia także wątpliwości co do zgodności z krajowym i międzynarodowym porządkiem prawnym. Propozycja zwrotu spreadu nie rozwiąże także problemu trudności części kredytobiorców w spłacie kredytów walutowych, które z różnych powodów nadal mogą występować w indywidualnych przypadkach.

W swoim stanowisku Związek Banków polskich opowiada się za poszukiwaniem porozumienia między kredytobiorcami walutowymi i instytucjami finansowymi, który z jednej strony pozwoli na utrzymanie stabilności sektora bankowego i wysokiego tempa rozwoju gospodarczego kraju, a z drugiej - udzielenie wsparcia osobom faktycznie go potrzebującym. Proces ten, zdaniem bankowców, powinien dokonać się pod auspicjami instytucji państwowych oraz przy stałym monitoringu prowadzonym przez wszystkich członków Komitetu Stabilności Finansowej.

Związek Banków Polskich proponuje jednocześnie powrót do dyskusji na temat charakteru wsparcia dla kredytobiorców, by nie stawiać kredytobiorców walutowych w sytuacji uprzywilejowanej w stosunku do kredytobiorców, którzy zaciągnęli kredyt mieszkaniowy w złotych.

Artykuł opracowano na podstawie stanowiska Związku Banków Polskich w sprawie prezydenckiego projektu ustawy o zasadach zwrotu niektórych należności wynikających z umów kredytu i pożyczki (druk sejmowy nr 811), które zostało w dniu 13 września 2016 r. skierowane do Sejmu RP.

Joanna Komorowska, Analityk Rynku Nieruchomości, Koordynator Projektów Zewnętrznych Centrum

![Czy ustawa frankowa jest jeszcze możliwa? [© Philipp Kobel - Fotolia.com] Czy ustawa frankowa jest jeszcze możliwa?](https://s3.egospodarka.pl/grafika2/ustawa-frankowa/Czy-ustawa-frankowa-jest-jeszcze-mozliwa-251468-150x100crop.jpg) Czy ustawa frankowa jest jeszcze możliwa?

Czy ustawa frankowa jest jeszcze możliwa?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Ustawa frankowa na ostrzu krytyki. Oto główne zarzuty [© Pio Si - Fotolia.com] Ustawa frankowa na ostrzu krytyki. Oto główne zarzuty](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Ustawa-frankowa-na-ostrzu-krytyki-Oto-glowne-zarzuty-181818-200x133crop.jpg)

![Ustawa frankowa z błędem. Czy średni kurs NBP okaże się nielegalny? [© grzegorzz - Fotolia.com] Ustawa frankowa z błędem. Czy średni kurs NBP okaże się nielegalny?](https://s3.egospodarka.pl/grafika2/ustawa-spreadowa/Ustawa-frankowa-z-bledem-Czy-sredni-kurs-NBP-okaze-sie-nielegalny-183247-150x100crop.jpg)

![Masz 1 kredyt we frankach? Po przewalutowaniu będziesz mieć 2 [© alswart - Fotolia.com] Masz 1 kredyt we frankach? Po przewalutowaniu będziesz mieć 2](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/Masz-1-kredyt-we-frankach-Po-przewalutowaniu-bedziesz-miec-2-161823-150x100crop.jpg)

![Na co powinni przygotować się frankowicze? [© myshoun z Pixabay] Na co powinni przygotować się frankowicze?](https://s3.egospodarka.pl/grafika2/frankowicze/Na-co-powinni-przygotowac-sie-frankowicze-258283-150x100crop.jpg)

![Frankowicze złożą w 2024 roku o 30 proc. więcej pozwów niż w 2023 [© Gina Sanders - Fotolia.com] Frankowicze złożą w 2024 roku o 30 proc. więcej pozwów niż w 2023](https://s3.egospodarka.pl/grafika2/frankowicze/Frankowicze-zloza-w-2024-roku-o-30-proc-wiecej-pozwow-niz-w-2023-257577-150x100crop.jpg)

![Jakie perspektywy dla frankowiczów na 2024 rok? [© ededchechine Freepik.jpg] Jakie perspektywy dla frankowiczów na 2024 rok?](https://s3.egospodarka.pl/grafika2/frankowicze/Jakie-perspektywy-dla-frankowiczow-na-2024-rok-257288-150x100crop.jpg)

![Kredyt we frankach na 6 mln zł - przedsiębiorca wygrywa z Alior Bank [© medienarchitekt - Fotolia.com] Kredyt we frankach na 6 mln zł - przedsiębiorca wygrywa z Alior Bank](https://s3.egospodarka.pl/grafika2/kredyt-we-frankach-szwajcarskich/Kredyt-we-frankach-na-6-mln-zl-przedsiebiorca-wygrywa-z-Alior-Bank-256730-150x100crop.jpg)

![Konsumenci unieważniają kredyty we frankach - a co z przedsiębiorcami? [© Gajus - Fotolia.com] Konsumenci unieważniają kredyty we frankach - a co z przedsiębiorcami?](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Konsumenci-uniewazniaja-kredyty-we-frankach-a-co-z-przedsiebiorcami-255251-150x100crop.jpg)

![Ugoda frankowicza z bankiem - wady i zalety [© Philipp Kobel - Fotolia.com] Ugoda frankowicza z bankiem - wady i zalety](https://s3.egospodarka.pl/grafika2/ugoda-z-bankiem/Ugoda-frankowicza-z-bankiem-wady-i-zalety-234475-150x100crop.jpg)

![Kredyty frankowe: nowy wyrok TSUE przyniesie kolejną rewolucję? [© psdesign1 - Fotolia.com] Kredyty frankowe: nowy wyrok TSUE przyniesie kolejną rewolucję?](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Kredyty-frankowe-nowy-wyrok-TSUE-przyniesie-kolejna-rewolucje-233961-150x100crop.jpg)

![Kto bardziej boi się o budżet domowy? [© Fotografeusz - Fotolia.com] Kto bardziej boi się o budżet domowy?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Kto-bardziej-boi-sie-o-budzet-domowy-181815-150x100crop.jpg)

![Banki promują nielojalność [© Mikael Damkier - Fotolia.com] Banki promują nielojalność](https://s3.egospodarka.pl/grafika2/oferta-bankow/Banki-promuja-nielojalnosc-181822-150x100crop.jpg)

![Sektor TSL z zadłużeniem na ponad 3,3 mld zł [© Freepik] Sektor TSL z zadłużeniem na ponad 3,3 mld zł](https://s3.egospodarka.pl/grafika2/sektor-TSL/Sektor-TSL-z-zadluzeniem-na-ponad-3-3-mld-zl-264641-150x100crop.jpg)

![Zagrożenia chemiczne nie śpią. Jakie ubezpieczenie firmy od szkód ekologicznych? [© Freepik] Zagrożenia chemiczne nie śpią. Jakie ubezpieczenie firmy od szkód ekologicznych?](https://s3.egospodarka.pl/grafika2/szkody-ekologiczne/Zagrozenia-chemiczne-nie-spia-Jakie-ubezpieczenie-firmy-od-szkod-ekologicznych-264637-150x100crop.jpg)

![Finansowanie dłużne: świetlana przyszłość przed Private Debt w Polsce? [© ambrozinio - Fotolia.com] Finansowanie dłużne: świetlana przyszłość przed Private Debt w Polsce?](https://s3.egospodarka.pl/grafika2/finansowanie-dluzne/Finansowanie-dluzne-swietlana-przyszlosc-przed-Private-Debt-w-Polsce-264618-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Rynek wierzytelności niczym nie zaskakuje [© mkos83 - Fotolia.com] Rynek wierzytelności niczym nie zaskakuje](https://s3.egospodarka.pl/grafika2/dlugi/Rynek-wierzytelnosci-niczym-nie-zaskakuje-264267-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Oferta pracy czy pułapka hakera, czyli o bezpiecznej rekrutacji [© Freepik] Oferta pracy czy pułapka hakera, czyli o bezpiecznej rekrutacji](https://s3.egospodarka.pl/grafika2/rekrutacja/Oferta-pracy-czy-pulapka-hakera-czyli-o-bezpiecznej-rekrutacji-264625-150x100crop.jpg)

![Jazda na nartach po alkoholu. Co 5. Polak nie widzi w tym nic złego [© Freepik] Jazda na nartach po alkoholu. Co 5. Polak nie widzi w tym nic złego](https://s3.egospodarka.pl/grafika2/wyjazd-na-narty/Jazda-na-nartach-po-alkoholu-Co-5-Polak-nie-widzi-w-tym-nic-zlego-264623-150x100crop.jpg)

![70 proc. Polaków wydaje na subskrypcje do 100 zł miesięcznie [© yousafbhutta z Pixabay] 70 proc. Polaków wydaje na subskrypcje do 100 zł miesięcznie](https://s3.egospodarka.pl/grafika2/subskrypcje/70-proc-Polakow-wydaje-na-subskrypcje-do-100-zl-miesiecznie-264602-150x100crop.jpg)

![Plan ogólny gminy obowiązkowy od 2026 roku - czy czeka nas rewolucja? [© Freepik] Plan ogólny gminy obowiązkowy od 2026 roku - czy czeka nas rewolucja?](https://s3.egospodarka.pl/grafika2/plan-ogolny-gminy/Plan-ogolny-gminy-obowiazkowy-od-2026-roku-czy-czeka-nas-rewolucja-264591-150x100crop.jpg)

![Cyberbezpieczeństwo w erze dronów [© Freepik] Cyberbezpieczeństwo w erze dronów](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/Cyberbezpieczenstwo-w-erze-dronow-264562-150x100crop.jpg)

![Na rynku mieszkaniowym ożywienie w I 2025 [© goodluz - Fotolia.com] Na rynku mieszkaniowym ożywienie w I 2025](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Na-rynku-mieszkaniowym-ozywienie-w-I-2025-264661-150x100crop.jpg)