Obligacje korporacyjne z ratingiem. Na tym nie zarobisz

2016-09-26 13:45

![Obligacje korporacyjne z ratingiem. Na tym nie zarobisz [© apops - Fotolia.com] Obligacje korporacyjne z ratingiem. Na tym nie zarobisz](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-z-ratingiem-Na-tym-nie-zarobisz-182044-200x133crop.jpg)

Na obligacjach korporacyjnych z ratingiem inwestycyjnym nie zarobisz © apops - Fotolia.com

Przeczytaj także: Obligacje korporacyjne. Im nie zaszkodził Brexit

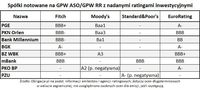

Prawie jedna piąta firm z Catalyst ma nadaną ocenę przez którąś z trzech wiodących międzynarodowych agencji (Fitch, Moody’s, S&P) lub ich polski odpowiednik EuroRating. Jeśli jednak ograniczymy się do tych emitentów, którzy zasłużyli na ocenę inwestycyjną (Baa3/BBB- i więcej), a ich obligacje dostępne są dla inwestorów detalicznych więcej niż tylko w teorii, to spółki z tej listy można policzyć na palcach jednej ręki. W kilku przypadkach wysoki nominał i niska lub nawet zerowa płynność skutecznie uniemożliwiają zakup.Kierując się kryterium faktycznej dostępności obligacji korporacyjnych inwestorzy detaliczni kupić mogą przede wszystkim papiery Orlenu, Banku Millennium oraz BZ WBK. W pierwszym przypadku liczyć można na 2,1-2,3 proc. rentowności brutto dla długu ze zmiennym kuponem oraz 2,6 proc. brutto dla papierów stałokuponowych. Na obligacjach wspomnianych banków, przy obecnych ofertach sprzedaży (bo ostatnie transakcje zawierano dość dawno), trzeba by zadowolić się rentownościami nie przekraczającymi 2-2,1 proc. brutto, przy czym dla wygasających w grudniu tego roku obligacji BZ WBK rentowność netto byłaby nawet ujemna.

Pozostałe obligacje spółek, którym agencje ratingowe wystawiły oceny inwestycyjne pozostają praktycznie niedostępne dla inwestorów indywidualnych. Mowa tutaj o papierach PGE oraz mBanku, których nominał sięga 100 tys. zł, jak i euroobligacjach PKO BP i PZU, których nominał też sięga 100 tys., ale euro. Pierwszy z nich wprowadził na Catalyst też dług w złotych, ale trafił wyłącznie na niedostępny dla inwestorów indywidualnych rynek hurtowy BondSpot. Zresztą na rynku tym znajdziemy znacznie więcej spółek (co najmniej 10), które są przedmiotem oceny agencji ratingowych.

fot. mat. prasowe

Spółki notowane na GPW ASO i GPW RR z nadanymi ratingami inwestycyjnymi

Biorąc pod uwagę dostępność papierów, inwestorzy detaliczni kupić mogą przede wszystkim papiery Orlenu, Banku Millennium oraz BZ WBK

Sposobem na zainwestowanie w papiery dłużne z ratingiem inwestycyjnym teoretycznie mógłby być też zakup listów zastawnych emitowanych przez banki hipoteczne. I tak na Catalyst znajdziemy dług mBanku Hipotecznego, Pekao Banku Hipotecznego oraz PKO Banku Hipotecznego. Każdy z nich, jak i ich emisje listów zastawnych, nadaną ma ocenę inwestycyjną. Trudno jednak o jakiekolwiek transakcje, gdyż rynek ten jest bardzo niepłynny i zupełnie nie ma na nim inwestorów detalicznych.

A gdyby tak zainwestować w obligacje, ale z ratingiem nieinwestycyjnym, znanym także jako spekulacyjny? Wszak lepsza nawet niska ocena, niż jej całkowity brak. A przecież wśród tego typu emitentów znajdziemy także banki z pośrednim udziałem skarbu państwa, które publicznie oferowały w tym roku obligacje podporządkowane. Mowa o Alior Banku (BB od Fitch i BB+ od EuroRating) czy Banku Pocztowym (BB+ od Eurorating). Do wyboru inwestorom detalicznym zostają też obligacje Cyfrowego Polsatu, Getin Noble Banku i Murapolu. Każda z tych spółek liczyć może wyłącznie na ocenę spekulacyjną. Szczególnie ciekawym przypadkiem w tym gronie jest Murapol, który jako jedyny o rating wystąpił nie będąc spółką giełdową (akcje dewelopera nie są notowane na GPW).

Poza spółkami, które już mają nadane oceny, na Catalyst prawdopodobnie mało który podmiot mógłby liczyć na otrzymanie ratingu inwestycyjnego. W zasadzie polski rynek obligacji korporacyjnych, zwłaszcza tych plasowanych wśród inwestorów detalicznych, zdominowany jest przez spółki, które musiałyby zadowolić się oceną spekulacyjną, co wcale nie jest powodem do tego, by obecny stan braku powszechności ratingów trwał w nieskończoność. W czerwcu minęło dwa lata od powołania Instytutu Analiz i Ratingów przy Giełdzie Papierów Wartościowych. Spółka wciąż nie działa, a najnowsze plany zakładają utworzenie państwowej agencji ratingowej, ale przy współudziale Polskiego Funduszu Rozwoju.

Michał Sadrak,

![Obligacje korporacyjne: stawki WIBOR idą w górę [© apops - Fotolia.com] Obligacje korporacyjne: stawki WIBOR idą w górę](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-stawki-WIBOR-ida-w-gore-177808-150x100crop.jpg) Obligacje korporacyjne: stawki WIBOR idą w górę

Obligacje korporacyjne: stawki WIBOR idą w górę

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów [© Andrey Popov - Fotolia.com] Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-inwestuja-wszyscy-ale-z-roznych-powodow-177489-150x100crop.jpg)

![Lepsze obligacje czy oczekiwanie na dywidendy? [© Sergey Nivens - Fotolia.com] Lepsze obligacje czy oczekiwanie na dywidendy?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Lepsze-obligacje-czy-oczekiwanie-na-dywidendy-221273-150x100crop.jpg)

![Obligacje korporacyjne będą bezpieczniejsze [© ngad - Fotolia.com] Obligacje korporacyjne będą bezpieczniejsze](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-beda-bezpieczniejsze-216922-150x100crop.jpg)

![Obligacje sprawdzą się także w krótkim terminie [© lensw0rld - Fotolia.com] Obligacje sprawdzą się także w krótkim terminie](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-sprawdza-sie-takze-w-krotkim-terminie-203516-150x100crop.jpg)

![Obligacje korporacyjne inwestycją klasy średniej [© Andrey Popov - Fotolia.com] Obligacje korporacyjne inwestycją klasy średniej](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-inwestycja-klasy-sredniej-202476-150x100crop.jpg)

![Obligacje korporacyjne. Co przyniesie 2018 rok? [© Andrey Popov - Fotolia.com] Obligacje korporacyjne. Co przyniesie 2018 rok?](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-Co-przyniesie-2018-rok-201985-150x100crop.jpg)

![Kto nie zainwestuje w papiery dłużne potentatów? [© Andrey Popov - Fotolia.com] Kto nie zainwestuje w papiery dłużne potentatów?](https://s3.egospodarka.pl/grafika2/emisja-obligacji/Kto-nie-zainwestuje-w-papiery-dluzne-potentatow-194565-150x100crop.jpg)

![Przedterminowe wykupy na Catalyst w 2016 roku [© gguy - Fotolia.com] Przedterminowe wykupy na Catalyst w 2016 roku](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Przedterminowe-wykupy-na-Catalyst-w-2016-roku-192995-150x100crop.jpg)

![Obligacje skarbowe – oferta X 2016. Są nowości! [© Pio Si - Fotolia.com] Obligacje skarbowe – oferta X 2016. Są nowości!](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-X-2016-Sa-nowosci-182042-150x100crop.jpg)

![POLSKA MEAT SA debiutuje na NewConnect [© slezionaf - Fotolia.com] POLSKA MEAT SA debiutuje na NewConnect](https://s3.egospodarka.pl/grafika2/debiuty-na-NewConnect/POLSKA-MEAT-SA-debiutuje-na-NewConnect-182122-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)