Debiuty giełdowe w Europie w III kw. 2016 r.

2016-10-10 11:33

Przeczytaj także: IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

W skrócie

- W badanym okresie na warszawskim rynku IPO pojawiło się zaledwie pięć ofert, których wartość sięgnęła 4,3 mln euro.

- Łączna wartość europejskich IPO z III kwartału 2016 r. okazała się zaledwie o 17% niższa względem analogicznego okresu poprzedniego roku.

- Znakomita większość łącznej wartości ofert (92%) przypadło w udziale Europie kontynentalnej.

- Londyński rynek IPO ciągle nie w formie - dekoniunktura nadal jest faktem. Łączna wartość ofert okazała się o połowę niższa od zanotowanej w III kwartale 2015 roku. Aż 6 z 9 debiutów miało miejsce na rynku alternatywnym AIM.

- Marazm nie będzie trwał wiecznie - przewidywania odnośnie nadchodzących miesięcy wydają się całkiem obiecujące. W całym bieżącym roku łączna wartość IPO najprawdopodobniej zdoła przekroczyć poziom 25 mld euro.

Sytuacja na rynku IPO w Warszawie

Na giełdzie w Warszawie w minionym kwartale miało miejsce tylko pięć IPO (wszystkie na NewConnect) o łącznej wartości zaledwie 4,3 mln euro. Największą ofertą było IPO spółki deweloperskiej Tower Investments (2,4 mln euro).

„Niestety, nasz rynek kapitałowy został dotknięty przez szereg negatywnych czynników jednocześnie – zmiany w Otwartych Funduszach Emerytalnych, ogólny odpływ inwestorów zagranicznych z naszego regionu, zawirowania polityczne powodujące niepewność na rynku oraz działania skarbu państwa wobec kontrolowanych przez niego spółek z GPW godzące w interesy akcjonariuszy mniejszościowych, czy też liczne nieprawidłowości na rynkach NewConnect i Catalyst. W tej sytuacji iskierką nadziei może być kilka przeprowadzanych właśnie ofert publicznych, które powinny oznaczać poprawę statystyk rynku pierwotnego w Warszawie w czwartym kwartale. Jednak brak wśród nich dużych podmiotów, które miałyby szansę zrównoważyć ubytek w postaci coraz większej liczby wycofywanych z obrotu giełdowego spółek” – podsumowuje Filip Gorczyca, wicedyrektor w zespole ds. rynków kapitałowych PwC.

Sytuacja na rynku IPO w Europie

Słabe pierwsze półrocze 2016 r. na europejskim rynku pierwotnym miało swoją kontynuację również w minionym kwartale wskutek wyniku referendum związanego z Brexitem. Łącznie w Europie odnotowano 52 IPO o wartości 3,8 mld euro, co stanowi wartość o 17% niższą niż w trzecim kwartale 2015 r. (53 IPO, 4,6 mld euro). Jednak zarówno kilka transakcji przeprowadzonych pomyślnie we wrześniu, jak i oferty zapowiadane na nadchodzące miesiące wskazują, że koniunktura na rynku pierwotnym powoli się odbudowuje.

fot. mat. prasowe

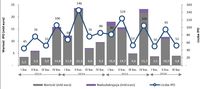

Aktywność na europejskim rynku IPO od 2007 roku

Tegoroczna aktywność na europejskim rynku IPO zdecydowanie nie należy do imponujących.

W trzecim kwartale br. zdecydowana większość ofert przypadła na Europę kontynentalną. Aż 55% łącznej wartości IPO stanowiła przeprowadzona we wrześniu oferta spółki Nets A/S na giełdzie w Kopenhadze (2,1 mld euro). Z kolei pięć ofert na włoskiej Borsa Italiana o łącznej wartości 0,8 mld euro stanowiło 21% wszystkich IPO w Europie, głównie ze sprawą oferty prywatyzacyjnej zajmującej się kontrolą ruchu lotniczego spółki Enav SpA.

fot. mat. prasowe

Aktywność na europejskim rynku IPO (kwartalnie) od 2013 roku

O spektakularnym III kwartale nie ma już mowy od dobrych trzech lat.

„Aktywność na rynku IPO w Europie była w minionym kwartale niska, podobnie jak w całym bieżącym roku. Spore grono potencjalnych emitentów przełożyło lub odwołało plany debiutu w związku z wynikiem głosowania w sprawie Brexitu w Wielkiej Brytanii. Jednak w ostatnich tygodniach sytuacja ulega stopniowej poprawie, gdyż spółki starają się wykorzystać chwilowe uspokojenie na rynkach, zwłaszcza że jednocześnie antycypują ryzyko możliwych dalszych turbulencji związanych z wyborami prezydenckimi w USA. Lista spółek, które zapowiedziały ostatnio IPO, przedstawia się obiecująco i na tej podstawie należy oczekiwać udanego początku czwartego kwartału" – mówi Filip Gorczyca, wicedyrektor w zespole ds. rynków kapitałowych PwC.

Informacje o badaniu

Raport IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie (włączając w to giełdy w Austrii, Belgii, Chorwacji, Danii, Francji, Grecji, Hiszpanii, Holandii, Irlandii, Luksemburgu, Niemczech, Norwegii, Polsce, Portugalii, Rumunii, Szwajcarii, Szwecji, Turcji, na Węgrzech, w Wielkiej Brytanii i we Włoszech) i jest publikowany kwartalnie. Debiuty podmiotów, które przeprowadzały wcześniej pierwszą ofertę publiczną oraz przeniesienie pomiędzy rynkami w ramach jednej giełdy, nie zostały uwzględnione w statystykach. Raport dotyczy okresu od 1 stycznia do 31 marca 2016 roku i został sporządzony w oparciu o daty debiutów akcji lub praw do akcji.

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg) IPO w Europie: spadek aktywności w III kwartale 2024 roku

IPO w Europie: spadek aktywności w III kwartale 2024 roku

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Debiuty giełdowe w Europie w III kw. 2016 r. [© moomsabuy - Fotolia.com] Debiuty giełdowe w Europie w III kw. 2016 r.](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Debiuty-gieldowe-w-Europie-w-III-kw-2016-r-182638-200x133crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Najbardziej wpływowi ludzie Wall Street [© kmiragaya - Fotolia.com] Najbardziej wpływowi ludzie Wall Street](https://s3.egospodarka.pl/grafika2/Wall-Street/Najbardziej-wplywowi-ludzie-Wall-Street-182637-150x100crop.jpg)

![Branża budowlana w oczekiwaniu na lepsze czasy [© Atlantis - Fotolia.com] Branża budowlana w oczekiwaniu na lepsze czasy](https://s3.egospodarka.pl/grafika2/firmy-budowlane/Branza-budowlana-w-oczekiwaniu-na-lepsze-czasy-182641-150x100crop.jpg)

![Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r [© Andrzej Wilusz - Fotolia.com] Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r](https://s3.egospodarka.pl/grafika2/banki/Liczba-przelewow-Express-Elixir-w-I-2025-wzrosla-o-26-r-r-264808-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami [© Tinnakorn - Fotolia.com] Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-w-UE-Polska-w-czolowce-panstw-z-najdrozszymi-nieruchomosciami-264848-150x100crop.jpg)

![Zmiana pracy głównie z powodu niezadowolenia z pracodawcy [© Freepik] Zmiana pracy głównie z powodu niezadowolenia z pracodawcy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Zmiana-pracy-glownie-z-powodu-niezadowolenia-z-pracodawcy-264845-150x100crop.jpg)

![Wiele dzieci bez szans na wyjazd na ferie zimowe [© Freepik] Wiele dzieci bez szans na wyjazd na ferie zimowe](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Wiele-dzieci-bez-szans-na-wyjazd-na-ferie-zimowe-264837-150x100crop.jpg)

![GUS: Przeciętne wynagrodzenie w 2024 r. wyniosło 8181,72 zł [© lisssbetha - Fotolia.com] GUS: Przeciętne wynagrodzenie w 2024 r. wyniosło 8181,72 zł](https://s3.egospodarka.pl/grafika2/przecietne-miesieczne-wynagrodzenie/GUS-Przecietne-wynagrodzenie-w-2024-r-wynioslo-8181-72-zl-264843-150x100crop.jpg)