Finanse osobiste kobiet pod lupą

2017-03-10 00:50

Przeczytaj także: Bankowość online a zakupy nie. Tak wybierają Polki

Nie zmierzając do antagonizowania świata mężczyzn i kobiet pod względem zachowań, warto kilka spraw szczególnie podkreślić. Z punktu widzenia psychologii ewolucyjnej kobiety mają atawistyczny instynkt gromadzenia w celu zapewnienia bezpieczeństwa. Kobiety „od zawsze” były obarczone rolą odpowiedzialnych za przetrwanie i bezpieczeństwo (np. potomstwa) i ta cecha ujawnia się w dzisiejszych zachowaniach finansowych. Gdy analizujemy sposób podejmowania decyzji przez kobiety, na plan pierwszy wysuwa się skłonność do poszukiwania informacji, analizowania większej niż mężczyźni liczby opcji, do korzystania z porad i nieformalnych źródeł informacji (od znajomych, rodziny itp.). Kobiety częściej niż mężczyźni próbują określić swój poziom satysfakcji z decyzji oraz poświęcają więcej czasu na jej podjęcie. Choć często bywają emocjonalne, to w przeciwieństwie do mężczyzn, nie eliminują w drodze wyboru różnych możliwości, ale raczej je do siebie dodają. I co ważne, bywają częściej niż mężczyźni lojalne wobec produktów oraz instytucji je oferujących.Ciekawe obserwacje dotyczące specyfiki zachowań w sferze finansów osobistych kobiet przynoszą badania Deutsche Bank . Przyjrzyjmy się na początek najważniejszym różnicom pomiędzy „męskim” i „kobiecym” światem finansów. Jak pokazuje wiele badań, mężczyźni częściej kojarzą pieniądze z władzą czy siłą, podczas gdy kobiety łączą je z relacjami osobistymi i społecznymi, oraz pewnymi specjalnymi wydarzeniami czy okolicznościami, w których mogą być wydane. Mężczyźni patrzą na swoją własność z perspektywy funkcjonalnej („pieniądz ma mi służyć w realizacji moich celów”), podczas gdy kobiety – z perspektywy symbolicznej i zorientowanej na innych („pieniądz daje mi i moim biskim poczucie bezpieczeństwa”). Dla kobiet pieniądze często stanowią nie tyle symbol prestiżu, co pozwalają na osiągnięcie osobistego bezpieczeństwa i spokoju.

Poza tym kobiety wierzą, że mają mniejszą kontrolę nad swoją sytuacją finansową i zarabiają mniej pieniędzy, niż na to zasługują. Uważają̨ także, że nie zarządzają̨ pieniędzmi tak rozsądnie, jak robią to mężczyźni, którzy z kolei wyżej oceniają̨ swoje kompetencje w sprawach finansowych i uważają się w większym stopniu za dokładnych i poukładanych. Często – w sferze realnej – nie jest to prawda – ponieważ tak naprawdę kobiety po prostu nie doceniają swoich umiejętności w zakresie zarządzania finansami, a mężczyźni je przeceniają.

fot. mat. prasowe

Finanse Polek - diagnoza

Większość Polek zawsze wie, ile ma na koncie.

Kobiety mocniej odczuwają „głód pieniędzy” – są bardziej sfrustrowane, gdy nie posiadają wystarczającej (w ich odczuciu) ilości pieniędzy, częściej doświadczają uczucia zazdrości o tych, którzy mają ich więcej. Są mniej zadowolone ze swoich finansów od mężczyzn i częściej kojarzą z pieniędzmi emocje negatywne, takie jak lęk, depresja, złość czy bezradność. Z kolei mężczyźni odczuwają emocje pozytywne związane z pieniędzmi - szczęście i ekscytację.

Wróćmy do badań Deutsche Bank poświęconych stanowi finansów Polek aktywnych zawodowo. Czyli tych kobiet, które mają swoje źródła dochodu, a więc dokonują różnych wyborów związanych z pieniędzmi. Wyniki badań dały wiele do myślenia…

fot. mat. prasowe

Jak Polki zarządzają finansami

Polki deklarują, że gromadzą pieniądze nie tylko dla siebie, ale i dla swoich dzieci.

Zachowania finansowe kobiet aktywnych zawodowo przejawiają racjonalność wyboru przy pewnej dozie zachowawczości (60 proc. wybiera całkowicie bezpieczne produkty finansowe, zapewniające pewny, choćby niewielki zysk). Ponad 61 proc. badanych jest świadoma tego, ile pieniędzy znajduje się na ich koncie i potrafi podać przybliżoną kwotę przez cały miesiąc.

Respondentki wykazują się wiedzą ekonomiczną (35 proc. jest zwolenniczkami dywersyfikacji oszczędności, tak by różnicować stopień ryzyka na poszczególnych produktach oszczędnościowych czy inwestycyjnych). Nie lubią być obciążone zobowiązaniami – co czwarta jest skłonna „zaciskać pasa”, by jak najszybciej je spłacić, a 40 proc. w ogóle nie zaciąga zobowiązań. Pracujące kobiety to generalnie umiarkowane optymistki, co do przyszłości własnego gospodarstwa domowego (55 proc. trochę się martwi, ale nie przewiduje większych zawirowań). W zachowaniach dotyczących produktów finansowych aktywne zawodowo Polki to głównie zorientowane na bezpieczeństwo tradycjonalistki (posiadaczki kont osobistych, lokat), wspomagające się kredytami krótkookresowymi (karty kredytowe i kredyty gotówkowe); w niewielkim stopniu zabezpieczające się polisami (11 proc. ma ubezpieczenia) oraz rozwiązaniami mającymi zapewnić dostatnią przyszłość (tylko co setna ma program emerytalny). Decyzje w sprawach finansowych podejmuje samodzielnie ponad połowa pracujących kobiet. Decydują głównie o założeniu konta, posiadaniu karty kredytowej oraz lokaty.

fot. mat. prasowe

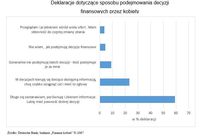

Jak Polki podejmują decyzje finansowe

Polskie kobiety podejmują decyzje finansowe po długich rozmyślaniach.

O ile więcej niż co czwarta ankietowana (26 proc.) samodzielnie podjęła decyzję o wykupieniu ubezpieczenia, zdecydowanie rzadziej w taki sposób podejmowane są decyzje związane z kredytami. W przypadku kredytu hipotecznego, bez żadnej konsultacji decyzję podjęło 17,5 proc. ankietowanych. Niemal 14 proc. w przypadku kredytu gotówkowego. W przypadku inwestycji odsetek ten wyniósł 7,5 proc.

Pracujące kobiety ufają sobie samym i raczej nie chcą, by ktoś pomagał im kontrolować finanse osobiste i reagował, gdy coś robią źle (56 proc. badanych). Różnicuje je poczucie bezpieczeństwa finansowego (40 proc. nie ma wystarczających oszczędności, by czuć się bezpiecznie, co piąta ma ich wystarczająco dużo) oraz stosunek do oszczędzania (44 proc. ma już wypracowane mechanizmy umożliwiające polubienie procesu oszczędzania, a 25 proc. zachowuje się zgodnie z prawami ludzkiej psychiki i nie lubi odkładać gratyfikacji na przyszłość).

Ważnym elementem prowadzonej diagnozy było pytanie o wyobrażenie sobie przez badane „idealnej” sytuacji z obszaru ich finansów osobistych. Okazuje się, że optymalnie byłoby zarządzać tym, co posiadają obecnie (blisko 30 proc. deklaracji), gromadzić majątek nie tylko dla siebie, ale i dla swoich dzieci. Ponad połowa respondentek przejawia atawistyczną kobiecą zapobiegliwość i opiekuńczość wobec potomstwa – tym razem w wymiarze finansowym. W sferze idealnego świata finansów osobistych znajduje się także umiejętność zarządzania nimi. Blisko 69 proc. respondentek uważa to za źródło dobrej samooceny i budowania poczucia własnej wartości. To ważna informacja – współczesne pracujące kobiety nie pragną już być na utrzymaniu kogoś, kto lepiej od nich zarabia. Chcą nie tylko rozumieć, jak inwestować, ale faktycznie to robić, tak by odczuwać przypływ zysków.

Czytaj także:

- Polskie kobiety i ich kredyty

- 500 zł na dziecko czy na samochód?

Ponad połowa ankietowanych (57 proc.) nie korzysta z narzędzia (np. aplikacji) lub wsparcia doradcy, który pomagałby im kontrolować finanse osobiste i reagować, kiedy robią w tym względzie coś źle, a ponad 9 proc. raczej nie korzysta z takiej możliwości. Równocześnie, prawie identyczny odsetek (9,5 proc.) raczej korzysta z takiej opcji, a 10 proc. zdecydowanie korzysta z takiej pomocy.

Warto zwrócić uwagę na jeszcze jedną kwestię, jaką udało się zdiagnozować w ramach badania empirycznego. Chodzi tu o typologię zachowań decyzyjnych w obszarze oszczędzania i inwestowania. Dominującym segmentem są kobiety tzw. decyzyjnie rozważne (60 proc. badanych), czyli te, które długo się zastanawiają, porównują i zbierają szczegółowo informacje. Nie boją się zainwestować w swój proces decyzyjny czasu i własnego wysiłku, ponieważ mają przekonanie, że mogą być spokojne o skutki swych decyzji w momencie, gdy czują, że zrobiły wszystko, by je dobrze podjąć. Drugą, mniejszą grupę kobiet można nazwać szybkodecyzyjnymi (23,4 proc.) – te podejmują swe decyzje w strategii czasooszczędnej – kierują się bieżącymi informacjami, szukając optymalnego celu, nie tracąc jednak na to zbyt dużo czasu i mieć to po prostu z głowy. Oczywiście nie kierują się samymi emocjami, ale prawdopodobnie nie znajdują tak dużej satysfakcji oraz poczucia bezpieczeństwa w długotrwałym i mocno angażującym procesie, jak te decyzyjnie rozważne. Trzecia grupa to decyzyjnie wykluczone (9 proc.) – to kobiety, które generalnie nie podejmują decyzji finansowych – należy domniemywać, iż mimo że mają własne dochody, ktoś te decyzje podejmuje za nie. Ostatnia, bardzo interesująca grupa, to zafascynowane – niezdecydowane (3,7 proc.) - bez wątpienia lubiące podejmować decyzje finansowe, jednak robiące to w sposób emocjonalny. Przeglądają i przebierają wśród ofert (atawistyczny instynkt kobiety – zbieraczki) – a każda następna wydaje im się bardziej interesująca. To osoby najczęściej zmieniające zdanie i zapewne w swych decyzjach impulsywne.

Na rynku finansowym pracujące kobiety coraz częściej wymykają się stereotypom kulturowym własnej niezaradności i braku wiedzy. Mają coraz lepsze schematy działań racjonalnych. Są zapewne bardziej zachowawcze do mężczyzn, jednak bardziej konsekwentne w dążeniu do celu. Ale pamiętajmy, że nie zawsze można wygrać z kobiecą naturą nawet w obszarze działań tak istotnych dla ich poczucia siły i bezpieczeństwa, jak finanse osobiste. Te informacje są istotne dla budowania dedykowanej atrakcyjnej oferty w sektorze usług finansowych. Kobiety są coraz częściej doceniane nie tylko przez pryzmat swojej lojalności, ale także pragmatyczności zachowań finansowych, zorientowanych na kształtowanie własnej sytuacji materialnej i gromadzenie majątku na przyszłość.

Prof. dr hab. Małgorzata Bombol, ekspert Instytut Rynków i Konkurencji, Szkoła Główna Handlowa w Warszawie

![BIK: kobieca rozrzutność to mit, długi mężczyzn 2 razy wyższe [© wojost11 - Fotolia.com] BIK: kobieca rozrzutność to mit, długi mężczyzn 2 razy wyższe](https://s3.egospodarka.pl/grafika2/budzet-domowy/BIK-kobieca-rozrzutnosc-to-mit-dlugi-mezczyzn-2-razy-wyzsze-227673-150x100crop.jpg) BIK: kobieca rozrzutność to mit, długi mężczyzn 2 razy wyższe

BIK: kobieca rozrzutność to mit, długi mężczyzn 2 razy wyższe

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Finanse osobiste kobiet pod lupą [© Piotr Marcinski - Fotolia.com] Finanse osobiste kobiet pod lupą](https://s3.egospodarka.pl/grafika2/kobiety/Finanse-osobiste-kobiet-pod-lupa-189623-200x133crop.jpg)

![Kobieca rozrzutność to tylko stereotyp [© Andres Rodriguez - Fotolia.com] Kobieca rozrzutność to tylko stereotyp](https://s3.egospodarka.pl/grafika2/budzet-domowy/Kobieca-rozrzutnosc-to-tylko-stereotyp-152685-150x100crop.jpg)

![Budżet domowy pod strażą kobiet [© igor - Fotolia.com] Budżet domowy pod strażą kobiet](https://s3.egospodarka.pl/grafika2/budzet-domowy/Budzet-domowy-pod-straza-kobiet-152608-150x100crop.jpg)

![Polskie kobiety a finanse 2013 [© Syda Productions - Fotolia.com] Polskie kobiety a finanse 2013](https://s3.egospodarka.pl/grafika2/budzet-domowy/Polskie-kobiety-a-finanse-2013-119881-150x100crop.jpg)

![Polskie kobiety a finanse domowe [© WavebreakmediaMicro - Fotolia.com] Polskie kobiety a finanse domowe](https://s3.egospodarka.pl/grafika2/budzet-domowy/Polskie-kobiety-a-finanse-domowe-112211-150x100crop.jpg)

![Portfel na czarną godzinę. Jak oszczędzają Polacy? [© FikMik - Fotolia.com] Portfel na czarną godzinę. Jak oszczędzają Polacy?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Portfel-na-czarna-godzine-Jak-oszczedzaja-Polacy-262995-150x100crop.jpg)

![Zarządzanie budżetem domowym w związku: partnerstwo czy tajemnice? [© apops - Fotolia.com] Zarządzanie budżetem domowym w związku: partnerstwo czy tajemnice?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Zarzadzanie-budzetem-domowym-w-zwiazku-partnerstwo-czy-tajemnice-258259-150x100crop.jpg)

![Miłość i finanse. Czy pieniądze są kością niezgody? [© WavebreakmediaMicro - Fotolia.com] Miłość i finanse. Czy pieniądze są kością niezgody?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Milosc-i-finanse-Czy-pieniadze-sa-koscia-niezgody-258024-150x100crop.jpg)

![Oszczędzanie to główny cel Polaków na 2024 rok [© contrastwerkstatt - Fotolia.com] Oszczędzanie to główny cel Polaków na 2024 rok](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-to-glowny-cel-Polakow-na-2024-rok-257949-150x100crop.jpg)

![Inflacja to za mało? Na co czeka RPP? [© Артем Постоев - Fotolia] Inflacja to za mało? Na co czeka RPP?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Inflacja-to-za-malo-Na-co-czeka-RPP-189601-150x100crop.jpg)

![KPF: pośrednictwo kredytowe III kw. 2016 r. [© goodluz - Fotolia.com] KPF: pośrednictwo kredytowe III kw. 2016 r.](https://s3.egospodarka.pl/grafika2/posrednictwo-kredytowe/KPF-posrednictwo-kredytowe-III-kw-2016-r-189643-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Zakup mieszkania na kredyt. Jak długo trzeba oszczędzać? [© Freepik] Zakup mieszkania na kredyt. Jak długo trzeba oszczędzać?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-na-kredyt-Jak-dlugo-trzeba-oszczedzac-266851-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik] Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę? [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-nowych-mieszkan-w-mniejszych-miastach-juz-gonia-Warszawe-266843-50x33crop.jpg) Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?

Ceny nowych mieszkań w mniejszych miastach już gonią Warszawę?

![Jakie inwestycje alternatywne najbardziej opłacalne? [© panoKreativ - Fotolia.com] Jakie inwestycje alternatywne najbardziej opłacalne?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-oplacalne-140226-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![4 sygnały ostrzegawcze w kontaktach z dłużnikiem [© AdobeStock] 4 sygnały ostrzegawcze w kontaktach z dłużnikiem](https://s3.egospodarka.pl/grafika2/dluznik/4-sygnaly-ostrzegawcze-w-kontaktach-z-dluznikiem-266086-150x100crop.jpg)

![Znajomość przepisów regulujących odzyskiwanie należności kuleje [© Freepik] Znajomość przepisów regulujących odzyskiwanie należności kuleje](https://s3.egospodarka.pl/grafika2/zatory-platnicze/Znajomosc-przepisow-regulujacych-odzyskiwanie-naleznosci-kuleje-266267-150x100crop.jpg)

![Dlaczego spółki z o.o. najczęściej ogłaszają upadłość? [© Freepik] Dlaczego spółki z o.o. najczęściej ogłaszają upadłość?](https://s3.egospodarka.pl/grafika2/spolki-z-o-o/Dlaczego-spolki-z-o-o-najczesciej-oglaszaja-upadlosc-266934-150x100crop.jpg)

![GUS: ceny produktów rolnych w IV 2025 wzrosły o 12,5% r/r [© Freepik] GUS: ceny produktów rolnych w IV 2025 wzrosły o 12,5% r/r](https://s3.egospodarka.pl/grafika2/rynek-rolny/GUS-ceny-produktow-rolnych-w-IV-2025-wzrosly-o-12-5-r-r-266933-150x100crop.jpg)

![ESG ważne dla pracowników, ale kandydatów na zielone etaty brakuje [© Freepik] ESG ważne dla pracowników, ale kandydatów na zielone etaty brakuje](https://s3.egospodarka.pl/grafika2/zrownowazony-rozwoj/ESG-wazne-dla-pracownikow-ale-kandydatow-na-zielone-etaty-brakuje-266932-150x100crop.jpg)

![Chińskie samochody: ile można zaoszczędzić? [© Thomas z Pixabay] Chińskie samochody: ile można zaoszczędzić?](https://s3.egospodarka.pl/grafika2/rynek-samochodowy/Chinskie-samochody-ile-mozna-zaoszczedzic-266931-150x100crop.jpg)

![Polski internet w I kwartale 2025 r. [© Freepik] Polski internet w I kwartale 2025 r.](https://s3.egospodarka.pl/grafika2/polski-internet/Polski-internet-w-I-kwartale-2025-r-266930-150x100crop.jpg)

![Polacy chcą jawności wynagrodzeń, ale nie swoich [© Freepik] Polacy chcą jawności wynagrodzeń, ale nie swoich](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Polacy-chca-jawnosci-wynagrodzen-ale-nie-swoich-266929-150x100crop.jpg)

![Zakupy z AI lepsze niż z przyjaciółką? [© Freepik] Zakupy z AI lepsze niż z przyjaciółką?](https://s3.egospodarka.pl/grafika2/handel/Zakupy-z-AI-lepsze-niz-z-przyjaciolka-266897-150x100crop.jpg)