Inwestowanie pieniędzy. Konsekwencja najlepszą strategią?

2017-08-02 12:55

Przeczytaj także: Strategie inwestycyjne: DCA, czyli metoda uśredniania cen

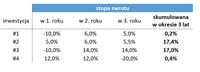

W tabeli poniżej przedstawione zostały przykładowe inwestycje i ich stopy zwrotu. Przyglądając się stopom zwrotu w poszczególnych portfelach i dla kolejnych lat można wysnuć wniosek, że jednorazowa strata może mieć kluczowy wpływ na zyskowność inwestycji w długim terminie.Stopa zwrotu pierwszego portfela jest charakterystyczna dla inwestorów, którzy w pierwszym roku inwestycji ponieśli znaczącą stratę na ryzykownych instrumentach (np. akcjach), po czym przerzucili swoje środki w mniej ryzykowne papiery (np. obligacje korporacyjne). Przedstawiona sytuacja może mieć np. miejsce, gdy inwestorzy nie dywersyfikują swoich portfeli, tylko wszystkie środki „wrzucają do jednego koszyka”.

Co więcej, finanse behawioralne wskazują, że inwestorzy z reguły błędnie oceniają własne podejście do ryzyka i w przypadku znaczących strat najczęściej zamykają pozycje i „uciekają” do mniej ryzykownych instrumentów. Drugi przykład pokazuje, że nawet w przypadku niewielkich, ale za to systematycznych zysków, inwestor w długim terminie może godziwie zarobić. Z kolei trzecia inwestycja charakteryzuje inwestorów, którzy po poniesieniu strat trzymali środki w ryzykownych instrumentach, co w kolejnych dwóch latach się opłaciło. Warto jednak zwrócić uwagę, że w tym przypadku skumulowany zysk za cały okres był niższy niż w przypadku drugiej inwestycji pomimo spektakularnych stóp zwrotu w drugim i trzecim roku. Ostatni przykład jest typowy dla inwestorów, którzy w ostatnich latach solidnie zarabiali, ale w odpowiednim momencie nie zamknęli swoich pozycji, co sprawiło, że jednorazowa strata „skonsumowała” ich zyski wygenerowane w poprzednich latach.

fot. mat. prasowe

Stopa zwrotu

W pierwszy przypadku stopa zwrotu jest charakterystyczna dla inwestorów, którzy w pierwszym roku ponieśli stratę

Instrumentem, który umożliwia realizowanie powtarzalnych i godziwych zysków niewątpliwie są obligacje korporacyjne. Obligacje przy relatywnie niewielkim ryzyku dają zarobić ok. 5-6 proc. rocznie. Warto dodać, że tak długo jak emitent nie ma problemów z obsługą swojego zadłużenia, na obligacje korporacyjne w Polsce znikomy wpływ mają wydarzenia polityczno-gospodarcze ze świata. Najlepszym przykładem były wyniki głosowania ws. Brexitu, po których upublicznieniu indeksy giełdowe zaczęły znacząco tracić, podczas gdy na Catalyst (miejscu gdzie notowane są obligacje korporacyjne w Polsce) nie było widać żadnej dodatkowej nerwowości.

Czytaj także:

- Strategie inwestycyjne: DCA, czyli metoda uśredniania cen

- 5 pomysłów na to, w co inwestować, żeby wygrać z inflacją

Stabilność wyników jaką umożliwiają obligacje korporacyjne (oczywiście przy zdywersyfikowanym i rozsądnie zbudowanym portfelu) niewątpliwie jest pożądaną cechą dla części inwestorów z punktu widzenia behawioralnego. Wspomniane 5-6 proc. jest ciągle dużo wyższe od oprocentowania lokat, co ma swoje uzasadnienie przede wszystkim w ryzyku kredytowym (zdarzają się upadki emitentów, co sprawia, że inwestorzy w skrajnym przypadku mogą stracić całość zainwestowanego kapitału) oraz ryzyku płynności (inwestor nie zawsze ma możliwość spieniężenia obligacji przed zapadalnością).

Ryzyko kredytowe można ograniczać poprzez szczegółową analizę emitentów oraz dywersyfikację inwestycji. Warto również korzystać z usług domu maklerskiego, co daje inwestorowi dostęp do analiz emitentów obligacji korporacyjnych oraz do rynku międzybankowego. Szacujemy, że obrót na rynku międzybankowym jest kilkukrotnie wyższy niż na rynku giełdowym, dlatego korzystając z usług domu maklerskiego inwestor ma możliwość zmniejszenia ryzyka płynności.

Podejmowanie decyzji inwestycyjnych należy do zadań skomplikowanych i ryzykownych. Naszym zdaniem warto ułatwić sobie ten proces korzystając z materiałów przygotowywanych przez doświadczony zespół, co pozwoli także ograniczać ryzyko inwestycji. Decydując się na inwestycje w obligacje korporacyjne trzeba pamiętać, że raczej trudno będzie o spektakularne stopy zwrotu w pojedynczych latach, ale to nie one, tylko powtarzalność wyników, mogą przynieść godziwy zysk w dłuższym terminie.

Piotr Ludwiczak, Head of Research,

![Inwestowanie pieniędzy: 5 przykazań dla początkujących [© Piotr Adamowicz - Fotolia.com] Inwestowanie pieniędzy: 5 przykazań dla początkujących](https://s3.egospodarka.pl/grafika2/jak-inwestowac/Inwestowanie-pieniedzy-5-przykazan-dla-poczatkujacych-187688-150x100crop.jpg) Inwestowanie pieniędzy: 5 przykazań dla początkujących

Inwestowanie pieniędzy: 5 przykazań dla początkujących

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Inwestowanie pieniędzy. Konsekwencja najlepszą strategią? [© anawat_s - Fotolia] Inwestowanie pieniędzy. Konsekwencja najlepszą strategią?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-Konsekwencja-najlepsza-strategia-195457-200x133crop.jpg)

![Inwestowanie pieniędzy przez lata [© Pio Si - Fotolia.com] Inwestowanie pieniędzy przez lata](https://s3.egospodarka.pl/grafika2/jak-inwestowac/Inwestowanie-pieniedzy-przez-lata-185788-150x100crop.jpg)

![10 cech dobrego inwestora [© lovegtr35 - Fotolia.com] 10 cech dobrego inwestora](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/10-cech-dobrego-inwestora-182376-150x100crop.jpg)

![Jak mądrze inwestować? [© zimmytws - Fotolia.com] Jak mądrze inwestować?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-madrze-inwestowac-182112-150x100crop.jpg)

![Oszczędzanie pieniędzy dla początkujących [© rainer_81 - Fotolia.com] Oszczędzanie pieniędzy dla początkujących](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Oszczedzanie-pieniedzy-dla-poczatkujacych-180906-150x100crop.jpg)

![Inwestowanie pieniędzy nie jest tylko dla mężczyzn [© Myvisuals - Fotolia.com] Inwestowanie pieniędzy nie jest tylko dla mężczyzn](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-nie-jest-tylko-dla-mezczyzn-179755-150x100crop.jpg)

![Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące [© Freepik] Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-poduszka-finansowa-wystarcza-na-3-miesiace-267216-150x100crop.jpg)

![Czy Polacy wiedzą w co inwestować i jak oszczędzać pieniądze? [© blackday - Fotolia] Czy Polacy wiedzą w co inwestować i jak oszczędzać pieniądze?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Czy-Polacy-wiedza-w-co-inwestowac-i-jak-oszczedzac-pieniadze-262283-150x100crop.jpg)

![Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić [© Andrey Popov - Fotolia.com] Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Inwestowanie-w-nieruchomosci-akcje-i-zloto-Sprawdz-ile-mozesz-stracic-247866-150x100crop.jpg)

![W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty [© Andrey Popov - Fotolia.com] W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/W-co-inwestowac-Polak-wybiera-inwestycje-w-nieruchomosci-albo-lokaty-233893-150x100crop.jpg)

![Kredyt hipoteczny: jak rozszyfrować formularz informacyjny? [© Witthaya - Fotolia] Kredyt hipoteczny: jak rozszyfrować formularz informacyjny?](https://s3.egospodarka.pl/grafika2/ustawa-o-kredycie-hipotecznym/Kredyt-hipoteczny-jak-rozszyfrowac-formularz-informacyjny-195427-150x100crop.jpg)

![Metoda na policjanta. Jak się chronić? [© Anton Gvozdikov - Fotolia] Metoda na policjanta. Jak się chronić?](https://s3.egospodarka.pl/grafika2/oszustwo-na-wnuczka/Metoda-na-policjanta-Jak-sie-chronic-195458-150x100crop.jpg)

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

Zakątek Telimeny w Krakowie w przedsprzedaży

Zakątek Telimeny w Krakowie w przedsprzedaży

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![O ile zaufanie pracowników zwiększa przychód firmy? [© Rido - Fotolia.com] O ile zaufanie pracowników zwiększa przychód firmy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/O-ile-zaufanie-pracownikow-zwieksza-przychod-firmy-267339-150x100crop.jpg)

![Eksperci obalają 6 mitów o autach elektrycznych we flotach [© Freepik] Eksperci obalają 6 mitów o autach elektrycznych we flotach](https://s3.egospodarka.pl/grafika2/auta-elektryczne/Eksperci-obalaja-6-mitow-o-autach-elektrycznych-we-flotach-267340-150x100crop.jpg)

![Na czym polega praca doradcy klienta w firmie windykacyjnej? Kluczowe zadania i kompetencje [© wygenerowane przez AI] Na czym polega praca doradcy klienta w firmie windykacyjnej? Kluczowe zadania i kompetencje](https://s3.egospodarka.pl/grafika2/praca-w-windykacji/Na-czym-polega-praca-doradcy-klienta-w-firmie-windykacyjnej-Kluczowe-zadania-i-kompetencje-267312-150x100crop.png)

![Nowa faktura TAURON i oferta Tanie Godziny - sprawdź najważniejsze zmiany [© wygenerowane przez AI] Nowa faktura TAURON i oferta Tanie Godziny - sprawdź najważniejsze zmiany](https://s3.egospodarka.pl/grafika2/Tauron/Nowa-faktura-TAURON-i-oferta-Tanie-Godziny-sprawdz-najwazniejsze-zmiany-267334-150x100crop.png)

![Wejście Ukrainy do UE to wzrost PKB Polski [© Freepik] Wejście Ukrainy do UE to wzrost PKB Polski](https://s3.egospodarka.pl/grafika2/Ukraina/Wejscie-Ukrainy-do-UE-to-wzrost-PKB-Polski-267332-150x100crop.jpg)

![Ile kosztuje działka letniskowa i czy bank pomoże nam w zakupie? [© Freepik] Ile kosztuje działka letniskowa i czy bank pomoże nam w zakupie?](https://s3.egospodarka.pl/grafika2/ogrodki-dzialkowe/Ile-kosztuje-dzialka-letniskowa-i-czy-bank-pomoze-nam-w-zakupie-267331-150x100crop.jpg)