Catalyst: rekordowa wartość emisji bez wykupu

2018-01-10 11:48

Przeczytaj także: Catalyst: kłopoty mają głównie małe emisje

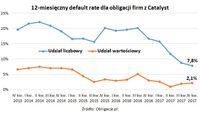

Potrojenie kwoty niespłaconych obligacji korporacyjnych od dołka z połowy 2017 r. (ujęcie 12-miesięczne), jak i sam rekord niewykupionego długu, to przede wszystkim konsekwencja niezrealizowanych w terminie wykupów wartych w sumie 140 mln zł obligacji Actionu i Sygnity. Pierwsza ze spółek znajduje się w postępowaniu sanacyjnym, więc lipcowy default (100 mln zł) nie mógł być zaskoczeniem. W przypadku Sygnity, które w grudniu nie wykupiło długu na 40 mln zł, negocjacje z wierzycielami rozpoczęły się na kilka miesięcy przed terminem zapadalności, gdy obligatariusze wezwali spółkę do przymusowej wcześniejszej spłaty na skutek naruszenia warunków emisji. W praktyce więc za blisko 72 proc. niewykupionych w 2017 r. obligacji korporacyjnych na Catalyst odpowiadały tylko dwie spółki i po raz pierwszy o wartości niespłaconego długu na tak dużą skalę decydowały emisje znajdujące się w portfelach inwestorów instytucjonalnych, co do zasady lepiej radzących sobie z szacowaniem ryzyka.Niewykupione w ubiegłym roku papiery firm o wartości 194,8 mln zł stanowiły 2,1 proc. wygasającego w tym czasie długu. Rekordowy był bowiem nie tylko nominał defaultów, ale także i wartość zapadających obligacji (ponad 9,3 mld zł bez papierów BGK, EBI, listów zastawnych i emisji w euro), wliczając w niego także zrealizowane wcześniej przedterminowe spłaty. Dla przykładu, w 12-miesięcznym okresie zakończonym w III kwartale 2014 r., gdy po raz ostatni nominał defaultów znajdował się na zbliżonym poziomie (191,2 mln zł), odsetek niewykupionego długu wynosił aż 7 proc. i był blisko historycznego szczytu. Działo się tak właśnie ze względu na znacznie niższą wartość zapadających wówczas obligacji (2,7 mld zł).

fot. mat. prasowe

12-miesięczny default rate dla obligacji firm z Catalyst

Nominał niespłaconych w 2017 r. papierów korporacyjnych na Catalyst wyniósł 2,1 proc. wygasającego w tym czasie zadłużenia.

Na 129 zapadających w 2017 r. serii obligacji na Catalyst (wliczając także serie, które wykupiono przed terminem) przypadło 10 defaultów. I w tym względzie udział niespłaconych emisji, wynoszący 7,8 proc., był najniższy od 2013 r., tj. odkąd zaczęliśmy liczyć Indeks Default Rate. Odsetek ten systematycznie spada z wysokich 20,2 proc. w III kwartale 2016 r., który był niemal równie zły co 2014 r. (19-22,1 proc.).

Oprócz niewykupionych w 2017 r. obligacji Actionu i Sygnity inwestorzy nie otrzymali też zwrotu zainwestowanych środków w dług sześciu innych spółek. Znajdujące się od dawna w upadłości PCZ nie wykupiło trzech serii wartych łącznie 30 mln zł, a inwestorom na osłodę zostały tylko informacje o aresztowaniach osób odpowiedzialnych za defraudacje pieniędzy. Kolejnej emisji, tym razem na 13,2 mln zł, nie wykupił Kerdos Group, w przypadku którego po nieudanej sanacji ogłoszono upadłość. LZMO i Polbrand to dwie kolejne spółki z umorzonymi postępowaniami sanacyjnymi, które także w 2017 r. nie spłaciły papierów dłużnych wartych odpowiednio 3 mln zł oraz 1,55 mln zł. Dwa ostatnie defaulty należały do Eurocentu (1,8 mln zł, z czego 0,74 mln zł spłacono w ratach) oraz Admiral Boats (6 mln zł), spółek oczekujących odpowiednio na otwarcie postępowania układowego i ogłoszenie upadłości.

fot. mat. prasowe

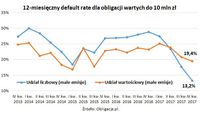

12-miesięczny default rate dla obligacji wartych do 10 mln zł

Wspólnym mianownikiem wielu defaultów, także w 2017 r., są rozmiary emisji, na ogół nie przekraczające 10 mln zł.

Wspólnym mianownikiem wielu defaultów, także w 2017 r., są rozmiary emisji, na ogół nie przekraczające 10 mln zł. To najczęściej oferty mniejszych spółek, które kierują swój dług do inwestorów detalicznych, zwykle mniej doświadczonych i bez zaplecza sztabu analityków czy komitetu inwestycyjnego. W tym segmencie poprawa przebiega bardzo powoli, bo wciąż prawie co piąta złotówka zainwestowana w notowane na Catalyst obligacje o wartości nie wyższej niż 10 mln zł nie wraca do inwestorów. Ubiegły rok odnotowano siedem tego typu defaultów (13,2 proc. udziału w badanym segmencie) na łączną kwotę 41,6 mln zł (19,4 proc.). Zarówno ich liczba, jak i nominalna wartość osiągnęły rekordowo niskie poziomy, aczkolwiek niższy odsetek niewykupionego nominału zaobserwować można było w 2015 r., gdy zapadało więcej małych emisji (im wyższy mianownik, tym niższy wskaźnik).

Obserwowana poprawa w segmencie małych emisji, jeśli chodzi o wartość niewykupionego długu, wciąż jest niewystarczająca. Naturalnie nigdy nie uda się zejść do poziomów obserwowanych na całym rynku, ale póki odsetek defaultów wśród małych ofert przekracza 8-10 proc., to sens udziału w tego rodzaju emisjach może stać pod dużym znakiem zapytania. Tymczasem stoimy u progu zmian, które zwiększą wartość oferty publicznej bez memorandum lub prospektu oraz udziału domu maklerskiego z obecnych 0,1 mln euro rocznie do 1 mln euro rocznie. Wydaje się, że nie są to działania mogące poprawić jakość szeroko dostępnych emisji dla inwestorów detalicznych.

Jeśli spojrzeć szerzej na niewykupione ostatnimi czasy obligacje zauważyć można, że w większości przypadków były to sytuacje w pełni spodziewane. Wszak większość defaultów dotyczyła spółek, których problemy rozpoczęły się dużo wcześniej niż w 2017 r. Być może są też inne powody coraz większej przewidywalności wydarzeń na Catalyst. Rynek się zauważalnie oczyścił z emitentów najniższej jakości, co wynika nie tylko z poprawy sytuacji gospodarczej przedsiębiorstw czy większego doświadczenia inwestorów detalicznych, ale też faktu, że spółki o najbardziej wątpliwej kondycji finansowej coraz rzadziej wprowadzają dług do giełdowego obrotu. Zapewne swój udział w rosnącej przewidywalności rynku mają też postępowania restrukturyzacyjne, do których emitenci uciekają się coraz częściej. Póki jednak – nieco uogólniając – nie przynoszą one oczekiwanych efektów trudno o nich myśleć inaczej niż niepotrzebnej próbie zyskania dodatkowego czasu, przedłużaniu agonii, czy dawaniu inwestorom złudnych nadziei.

Na razie 2018 r. zapowiada się rekordowo niską wartością niewykupionych obligacji. Pewne są tylko kolejne niespłacone serie długu Eurocentu i Kerdos Group. Pojawienie się ewentualnych innych problemów nie przekreśli szans na bardzo dobry rok, ponieważ rekordowa będzie także wartość zapadającego zadłużenia, stąd udział niespłaconych papierów ma bardzo duże szanse powrócić poniżej – dotychczas tylko raz zaobserwowanego – poziomu 1 proc.

fot. mat. prasowe

Niewykupione obligacje z Catalyst w 2017 r.

Jeśli spojrzeć szerzej na niewykupione ostatnimi czasy obligacje zauważyć można, że w większości przypadków były to sytuacje w pełni spodziewane.

Jak liczymy wskaźniki?

Relacja wartości i liczby serii niewykupionych obligacji do zapadającego zadłużenia liczone są w ujęciu 12-miesięcznym. Pomijamy papiery BGK, EBI, listy zastawne i emisje w euro.

Wskaźniki default rate liczone są w dwóch wariantach – dla całego rynku Catalyst (rynki prowadzone przez GPW oraz BondSpot), jak i dla emisji o wartości nie wyższej niż 10 mln zł (przyjmujemy, że są to oferty kierowane głównie do inwestorów indywidualnych).

By obliczyć default rate posługujemy się danymi własnymi oraz GPW. Uwzględniamy wyłącznie papiery, które były notowane na Catalyst, także jeśli zostały one wycofane z obrotu przed terminem wykupu. Liczba i wartość niewykupionego długu porównywana jest z emisjami, które powinny zapadać w danym okresie (nawet jeśli spłacono je przed czasem).

Jako default rozumiemy wyłącznie te emisje, które faktycznie nie zostały spłacone. Jeśli emitent ureguluje zobowiązania z opóźnieniem, wskaźniki mogą zostać skorygowane.

Michał Sadrak,

![Catalyst podtrzymuje dobrą passę [© Freepik] Catalyst podtrzymuje dobrą passę](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-podtrzymuje-dobra-passe-265822-150x100crop.jpg) Catalyst podtrzymuje dobrą passę

Catalyst podtrzymuje dobrą passę

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Catalyst: rekordowa wartość emisji bez wykupu [© junce11 - Fotolia.com] Catalyst: rekordowa wartość emisji bez wykupu](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-rekordowa-wartosc-emisji-bez-wykupu-201163-200x133crop.jpg)

![Catalyst: Indeks Default Rate spadł do 4,2 proc. z 8,2 proc. rok wcześniej [© gustavofrazao - Fotolia.com] Catalyst: Indeks Default Rate spadł do 4,2 proc. z 8,2 proc. rok wcześniej](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-Indeks-Default-Rate-spadl-do-4-2-proc-z-8-2-proc-rok-wczesniej-264050-150x100crop.jpg)

![Wartość niewykupionych obligacji korporacyjnych spadła do 417 mln zł [© rawpixel.com na Freepik] Wartość niewykupionych obligacji korporacyjnych spadła do 417 mln zł](https://s3.egospodarka.pl/grafika2/Catalyst/Wartosc-niewykupionych-obligacji-korporacyjnych-spadla-do-417-mln-zl-262417-150x100crop.jpg)

![Wartość niewykupionych obligacji korporacyjnych wzrosła do 447 mln zł [© mkos83 - Fotolia.com] Wartość niewykupionych obligacji korporacyjnych wzrosła do 447 mln zł](https://s3.egospodarka.pl/grafika2/Catalyst/Wartosc-niewykupionych-obligacji-korporacyjnych-wzrosla-do-447-mln-zl-260580-150x100crop.jpg)

![Catalyst oazą spokoju? [© gustavofrazao - Fotolia.com] Catalyst oazą spokoju?](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-oaza-spokoju-258985-150x100crop.jpg)

![Obligacje korporacyjne spłacają się dobrze [© Piotr Adamowicz - Fotolia.com] Obligacje korporacyjne spłacają się dobrze](https://s3.egospodarka.pl/grafika2/Catalyst/Obligacje-korporacyjne-splacaja-sie-dobrze-257118-150x100crop.jpg)

![Udział niewykupionych obligacji korporacyjnych blisko rekordu [© gustavofrazao - Fotolia.com] Udział niewykupionych obligacji korporacyjnych blisko rekordu](https://s3.egospodarka.pl/grafika2/Catalyst/Udzial-niewykupionych-obligacji-korporacyjnych-blisko-rekordu-255163-150x100crop.jpg)

![Przybywa niespłaconych obligacji korporacyjnych [© gustavofrazao - Fotolia.com] Przybywa niespłaconych obligacji korporacyjnych](https://s3.egospodarka.pl/grafika2/Catalyst/Przybywa-niesplaconych-obligacji-korporacyjnych-253458-150x100crop.jpg)

![Udział niewykupionych obligacji na Catalyst zaczyna przyrastać [© gustavofrazao - Fotolia.com] Udział niewykupionych obligacji na Catalyst zaczyna przyrastać](https://s3.egospodarka.pl/grafika2/Catalyst/Udzial-niewykupionych-obligacji-na-Catalyst-zaczyna-przyrastac-251790-150x100crop.jpg)

![Obligacje na Catalyst: Indeks Default Rate odbija od dna [© gguy - Fotolia.com] Obligacje na Catalyst: Indeks Default Rate odbija od dna](https://s3.egospodarka.pl/grafika2/Catalyst/Obligacje-na-Catalyst-Indeks-Default-Rate-odbija-od-dna-249967-150x100crop.jpg)

![EUROFINAS: kredyty konsumpcyjne 2017 [© vege - Fotolia.com] EUROFINAS: kredyty konsumpcyjne 2017](https://s3.egospodarka.pl/grafika2/kredyty-konsumenckie/EUROFINAS-kredyty-konsumpcyjne-2017-201161-150x100crop.jpg)

![Wyższe ceny mieszkań i niskie stopy. Co przyniesie 2018 rok? [© Nuthawut - Fotolia.com] Wyższe ceny mieszkań i niskie stopy. Co przyniesie 2018 rok?](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Wyzsze-ceny-mieszkan-i-niskie-stopy-Co-przyniesie-2018-rok-201232-150x100crop.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![Czy jesteśmy gotowi na kredyt hipoteczny z AI? [© Freepik] Czy jesteśmy gotowi na kredyt hipoteczny z AI?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny-kupno-mieszkania/Czy-jestesmy-gotowi-na-kredyt-hipoteczny-z-AI-267666-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje [© wygenerowane przez AI] Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje [© wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/wakacje-samochodem/Samochodem-po-Europie-i-Polsce-10-inspirujacych-miejsc-na-nietuzinkowe-wakacje-267684-50x33crop.png) Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje

Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Nieruchomości komercyjne: logistyka błyszczy, biura odbijają [© Freepik] Nieruchomości komercyjne: logistyka błyszczy, biura odbijają](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Nieruchomosci-komercyjne-logistyka-blyszczy-biura-odbijaja-267721-150x100crop.jpg)

![Za co Polacy kochają kolej? Nowy raport ujawnia rekordy i zwyczaje pasażerów [© Freepik] Za co Polacy kochają kolej? Nowy raport ujawnia rekordy i zwyczaje pasażerów](https://s3.egospodarka.pl/grafika2/podroze/Za-co-Polacy-kochaja-kolej-Nowy-raport-ujawnia-rekordy-i-zwyczaje-pasazerow-267722-150x100crop.jpg)

![Nowa era AI: Grok 4.0 wyprzedza GPT-4o i Claude Opus 4 w kluczowych testach [© wygenerowane przez AI] Nowa era AI: Grok 4.0 wyprzedza GPT-4o i Claude Opus 4 w kluczowych testach](https://s3.egospodarka.pl/grafika2/Grok/Nowa-era-AI-Grok-4-0-wyprzedza-GPT-4o-i-Claude-Opus-4-w-kluczowych-testach-267717-150x100crop.png)

![Czy w dużych firmach naprawdę zarabia się więcej? Analiza raportu płacowego wiosna/lato 2025 [© wygenerowane przez AI] Czy w dużych firmach naprawdę zarabia się więcej? Analiza raportu płacowego wiosna/lato 2025](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Czy-w-duzych-firmach-naprawde-zarabia-sie-wiecej-Analiza-raportu-placowego-wiosna-lato-2025-267715-150x100crop.png)

![T-Mobile rozdaje darmowy pakiet 5 GB na wakacje w UE - sprawdź, jak skorzystać [© wygenerowane przez AI] T-Mobile rozdaje darmowy pakiet 5 GB na wakacje w UE - sprawdź, jak skorzystać](https://s3.egospodarka.pl/grafika2/pakiety-T-mobile/T-Mobile-rozdaje-darmowy-pakiet-5-GB-na-wakacje-w-UE-sprawdz-jak-skorzystac-267711-150x100crop.png)

![Google rewolucjonizuje AdSense i Keyword Planner: lepsza monetyzacja stron i ultra-lokalne prognozy [© wygenerowane przez AI] Google rewolucjonizuje AdSense i Keyword Planner: lepsza monetyzacja stron i ultra-lokalne prognozy](https://s3.egospodarka.pl/grafika2/Google-Ads/Google-rewolucjonizuje-AdSense-i-Keyword-Planner-lepsza-monetyzacja-stron-i-ultra-lokalne-prognozy-267703-150x100crop.png)