Wyniki finansowe banków I-XII 2017

2018-04-10 11:53

Przeczytaj także: Wyniki finansowe banków I-IX 2017

Jak wynika z najświeższych danych opublikowanych przez GUS, w badanym okresie wynik działalności bankowej sięgnął 61,6 mld zł, a więc okazał się o 4,2% wyższy od osiągniętego w analogicznym okresie poprzedniego roku. Wynik z tytułu odsetek urósł do poziomu 42,5 mld zł, co oznacza z kolei wzrost rzędu 12,1%, a rezultaty uzyskane z tytułu opłat i prowizji powiększyły się o 9,2%, do 13,7 mld zł.Łączny wynik z tytułu aktywów i zobowiązań finansowych przeznaczonych do obrotu oraz z tytułu różnic kursowych netto skurczył się o 20,2%, osiągając wartość 3,3 mld zł, a przychody, jakie rodzime banki osiągnęły z tytułu dywidend były niższe o 10,7% i wyniosły 1,2 mld zł.

Koszty działania banków wzrosły o 4,2% do 32,9 mld zł. Koszty pracownicze stanowiły 50,4% tych kosztów, tj. 16,6 mld zł (wzrost o 5,7%). Koszty ogólnego zarządu zwiększyły się o 2,8% do 16,3 mld zł, głównie z powodu kosztów z tytułu podatku od niektórych instytucji finansowych oraz kosztów informatycznych.

fot. mat. prasowe

Struktura wyniku działalności bankowej

Wynik działalności operacyjnej w 2017 r. zwiększył się o 1,8% w porównaniu do wypracowanego w 2016 r.

Odpisy aktualizujące z tytułu utraty wartości aktywów finansowych wyniosły 8,3 mld zł (o 7,8% więcej), z czego 99,3% tej wartości zostało przeznaczone na pokrycie utraty wartości kredytów i pożyczek. Amortyzacja środków trwałych oraz wartości niematerialnych i prawnych zwiększyła się o 1,2% i wyniosła 2,9 mld zł. Rezerwy zmniejszyły się o 35,9% do poziomu 0,7 mld zł. Wynik z tytułu pozostałych przychodów i kosztów operacyjnych obniżył się o 19,7% do 2,0 mld zł. W rezultacie wynik z działalności operacyjnej zwiększył się o 0,3 mld zł (o 1,8%) i osiągnął wartość 18,4 mld zł. Podatek dochodowy dotyczący działalności kontynuowanej wyniósł 4,8 mld zł (wzrost o 13,8%).

Wynik finansowy netto w 2017 r. wyniósł 13,6 mld zł, na co składały się zyski netto 598 banków w kwocie 14,5 mld zł oraz straty netto 18 banków (12 komercyjnych, w tym 8 oddziałów instytucji kredytowych oraz 6 banków spółdzielczych) o wartości 0,8 mld zł.

fot. mat. prasowe

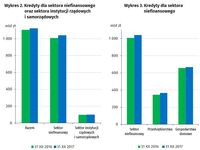

Kredyty dla sektora niefinansowego oraz sektora instytucji rządowych i samorządowych

Wartość kredytów dla sektora niefinansowego wzrosła w 2017 r. o 3,2%.

Suma bilansowa sektora bankowego w dniu 31 grudnia 2017 r. wyniosła 1 777,0 mld zł i była o 4,1% wyższa niż rok wcześniej. Największą pozycją aktywów były kredyty i inne należności, ich wartość wyniosła 1 236,7 mld zł (wzrost o 3,6%) i stanowiły one 69,6% aktywów. Po stronie pasywów dominującą pozycją były zobowiązania finansowe wyceniane według zamortyzowanego kosztu. Osiągnęły one wartość 1 504,9 mld zł (o 3,4% więcej niż rok wcześniej), co stanowiło 84,7% pasywów. Kapitały własne zwiększyły się o 11,2% do 204,3 mld zł, a ich udział w pasywach wyniósł 11,5%.

Wartość kredytów udzielonych przez banki sektorowi niefinansowemu oraz sektorowi instytucji rządowych i samorządowych wg stanu w dniu 31 grudnia 2017 r. wyniosła 1 140,4 mld zł, co oznaczało ich wzrost o 3,1% w porównaniu do stanu o rok wcześniej. Kredyty udzielone sektorowi niefinansowemu stanowiły 91,2% tej kwoty i wyniosły 1 040,3 mld zł (wzrost o 3,2%), w tym kredyty dla przedsiębiorstw – 365,8 mld zł (wzrost o 6,1%) i dla gospodarstw domowych – 667,5 mld zł (więcej o 1,7%). Kredyty dla przedsiębiorstw zostały w większości (56,5%) zaciągnięte przez MŚP. Kredyty udzielone na nieruchomości mieszkaniowe (390,9 mld zł, w tym 107,1 mld zł w CHF) oraz kredyty konsumpcyjne osób prywatnych (147,0 mld zł) stanowiły łącznie 80,6% kredytów gospodarstw domowych.

fot. mat. prasowe

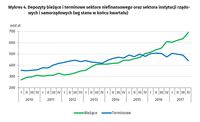

Depozyty sektora niefinansowego oraz instytucji rządowych i samorządowych

Wartość depozytów sektora niefinansowego wzrosła w 2017 r. o 4,0%.

Depozyty sektora niefinansowego oraz sektora instytucji rządowych i samorządowych w dniu 31 grudnia 2017 r. osiągnęły łączną wartość 1 131,5 mld zł (wzrost o 4,3%), z tego depozyty sektora niefinansowego wyniosły 1 062,5 mld zł (więcej o 4,0%), a depozyty sektora instytucji rządowych i samorządowych 69,0 mld zł (wzrost o 8,6%). W porównaniu do stanu sprzed roku odnotowano wzrost łącznej wartości depozytów bieżących o 13,1% i spadek depozytów terminowych o 7,0%. Wartość depozytów bieżących i depozytów terminowych sektora niefinansowego zmieniła się w podobnym zakresie. Wartość depozytów bieżących sektora instytucji rządowych i samorządowych wzrosła o 13,3%, a depozytów terminowych tego sektora zmniejszyła się o 1,1%. Udział depozytów terminowych w łącznej kwocie depozytów sektora niefinansowego oraz sektora instytucji rządowych i samorządowych zmniejszył się w skali roku o 4,7 p. proc. (do 38,9%). W sektorze niefinansowym udział depozytów terminowych obniżył się o 4,8 p. proc. (do 39,6%), a w sektorze instytucji rządowych i samorządowych o 2,9 p. proc. (do 29,6%).

fot. mat. prasowe

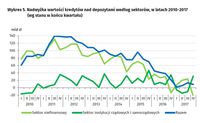

Nadwyżka wartości kredytów nad depozytami według sektorów

Nadwyżka kredytów sektora niefinansowego oraz sektora instytucji rządowych i samorządowych nad depozytami tych sektorów wyniosła na koniec 2017 r. 9,0 mld zł.

W porównaniu do stanu w dniu 31 grudnia 2016 r., przyrost wartości depozytów sektora niefinansowego oraz sektora instytucji rządowych i samorządowych łącznie był większy o 12,3 mld zł niż przyrost wartości kredytów tych podmiotów. W rezultacie, nadwyżka wartości kredytów nad wartością depozytów tych sektorów łącznie zmniejszyła się do 9,0 mld zł. W sektorze niefinansowym wystąpiła nadwyżka depozytów nad kredytami. Nadwyżka ta była większa niż rok wcześniej o 8,8 mld zł i wyniosła 22,2 mld zł. W sektorze instytucji rządowych i samorządowych zanotowano wzrost wartości depozytów o 5,5 mld zł, a wartość kredytów zwiększyła się o 2,0 mld zł, co skutkowało zmniejszeniem nadwyżki stanu kredytów nad depozytami w tym sektorze do wartości 31,1 mld zł (o 3,5 mld zł).

Działalność operacyjną w końcu grudnia 2017 r. prowadziło 616 banków, tj. o 5 mniej niż rok wcześniej. Zmniejszenie liczby banków ogółem było wynikiem zmniejszenia się liczby banków spółdzielczych do 553, z powodu połączenia się 5 banków spółdzielczych z innymi bankami spółdzielczymi. Liczba banków komercyjnych nie zmieniła się i wyniosła 63. Liczba oddziałów instytucji kredytowych zwiększyła się do 28 (o 1 więcej – jeden bank ze 100% udziałem kapitału zagranicznego został przekształcony w oddział instytucji kredytowej oraz działalność rozpoczęły dwa nowe oddziały instytucji kredytowych, a dwa oddziały instytucji kredytowych zakończyły działalność decyzją swoich właścicieli). Liczba banków z przewagą kapitału zagranicznego wyniosła 49 (o 2 mniej – podmioty z przewagą kapitału polskiego odkupiły od za-granicznego właściciela kontrolny pakiet akcji w jednym banku, uzyskując również kontrolę nad innym bankiem wchodzącym w skład grupy kapitałowej tego banku).

![Za rekordowe zyski banków płaci całe społeczeństwo [© paxome z Pixabay] Za rekordowe zyski banków płaci całe społeczeństwo](https://s3.egospodarka.pl/grafika2/zyski-bankow/Za-rekordowe-zyski-bankow-placi-cale-spoleczenstwo-266527-150x100crop.jpg) Za rekordowe zyski banków płaci całe społeczeństwo

Za rekordowe zyski banków płaci całe społeczeństwo

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Wyniki finansowe banków I-XII 2017 [© whitelook - Fotolia.com] Wyniki finansowe banków I-XII 2017](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-I-XII-2017-204517-200x133crop.jpg)

![Bankowość korporacyjna hamuje. Co czeka banki? [© Nmedia - Fotolia.com] Bankowość korporacyjna hamuje. Co czeka banki?](https://s3.egospodarka.pl/grafika2/bankowosc-korporacyjna/Bankowosc-korporacyjna-hamuje-Co-czeka-banki-259391-150x100crop.jpg)

![Wyniki finansowe banków 2021 [© ESCALA - Fotolia.com] Wyniki finansowe banków 2021](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-2021-244418-150x100crop.jpg)

![Wyniki finansowe banków 2020 [© pixabay.com] Wyniki finansowe banków 2020](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-2020-237075-150x100crop.jpg)

![Wyniki finansowe banków 2018 [© alswart - Fotolia.com] Wyniki finansowe banków 2018](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-2018-217413-150x100crop.jpg)

![Wyniki finansowe banków I-IX 2018 [© kevers - Fotolia.com] Wyniki finansowe banków I-IX 2018](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-I-IX-2018-212949-150x100crop.jpg)

![Wyniki finansowe banków I-VI 2018 [© jro-grafik - Fotolia.com] Wyniki finansowe banków I-VI 2018](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-I-VI-2018-209731-150x100crop.jpg)

![Wyniki finansowe banków I-III 2018 [© Antonio - Fotolia] Wyniki finansowe banków I-III 2018](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-I-III-2018-208484-150x100crop.jpg)

![Wyniki finansowe banków I-VI 2017 [© adix89 - Fotolia.com] Wyniki finansowe banków I-VI 2017](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-I-VI-2017-196719-150x100crop.jpg)

![Wyniki finansowe banków I-III 2017 [© olejx - Fotolia.com] Wyniki finansowe banków I-III 2017](https://s3.egospodarka.pl/grafika2/banki/Wyniki-finansowe-bankow-I-III-2017-193724-150x100crop.jpg)

![Damsko-męskie spojrzenie na oszczędności [© sanchairat - Fotolia.com] Damsko-męskie spojrzenie na oszczędności](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Damsko-meskie-spojrzenie-na-oszczednosci-204505-150x100crop.jpg)

![Młodzi Polacy mają długi, ale niewielkie [© Drobot Dean - Fotolia.com] Młodzi Polacy mają długi, ale niewielkie](https://s3.egospodarka.pl/grafika2/rejestr-dluznikow/Mlodzi-Polacy-maja-dlugi-ale-niewielkie-204520-150x100crop.jpg)

![Alimenty na dziecko krok po kroku - najważniejsze zasady [© pexels] Alimenty na dziecko krok po kroku - najważniejsze zasady](https://s3.egospodarka.pl/grafika2/alimenty/Alimenty-na-dziecko-krok-po-kroku-najwazniejsze-zasady-270456-150x100crop.jpg)

![Ferie zimowe 2026: pod lupą ceny noclegów i skipassów [© pixabay] Ferie zimowe 2026: pod lupą ceny noclegów i skipassów](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Ferie-zimowe-2026-pod-lupa-ceny-noclegow-i-skipassow-270439-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com] Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com]](https://s3.egospodarka.pl/grafika2/fakturzystka/Fakturzystka-fakturzysta-186500-50x33crop.jpg) Fakturzystka, fakturzysta

Fakturzystka, fakturzysta

![Produkt strukturyzowany - alternatywa lokaty [© Sebastian Duda - Fotolia.com] Produkt strukturyzowany - alternatywa lokaty](https://s3.egospodarka.pl/grafika2/produkt-strukturyzowany/Produkt-strukturyzowany-alternatywa-lokaty-137477-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina [© dolphfyn - Fotolia.com] Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina](https://s3.egospodarka.pl/grafika2/postanowienia-noworoczne/Postanowienia-noworoczne-czyli-zdrowie-pieniadze-i-rodzina-188903-150x100crop.jpg)

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Prognozy Coface: Wzrost gospodarczy Polski w 2026 roku przyspieszy do 3,8%, ale ryzyka pozostają [© wygenerowane przez AI] Prognozy Coface: Wzrost gospodarczy Polski w 2026 roku przyspieszy do 3,8%, ale ryzyka pozostają](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Prognozy-Coface-Wzrost-gospodarczy-Polski-w-2026-roku-przyspieszy-do-3-8-ale-ryzyka-pozostaja-270463-150x100crop.jpg)

![Czy wpis PPE w tytule przelewu do US to skuteczne oświadczenie o przejściu na ryczałt? [© wygenerowane przez AI] Czy wpis PPE w tytule przelewu do US to skuteczne oświadczenie o przejściu na ryczałt?](https://s3.egospodarka.pl/grafika2/PPE/Czy-wpis-PPE-w-tytule-przelewu-do-US-to-skuteczne-oswiadczenie-o-przejsciu-na-ryczalt-270462-150x100crop.jpg)

![Czy programiści wrócą do biur? 10 trendów, które zdefiniują IT w 2026 roku [© wygenerowane przez AI] Czy programiści wrócą do biur? 10 trendów, które zdefiniują IT w 2026 roku](https://s3.egospodarka.pl/grafika2/programisci/Czy-programisci-wroca-do-biur-10-trendow-ktore-zdefiniuja-IT-w-2026-roku-270461-150x100crop.jpg)

![Podwyżki czynszu i opłat za mieszkanie w 2026 roku. Ile zapłacą najemcy? [© pexels] Podwyżki czynszu i opłat za mieszkanie w 2026 roku. Ile zapłacą najemcy?](https://s3.egospodarka.pl/grafika2/waloryzacja-czynszu/Podwyzki-czynszu-i-oplat-za-mieszkanie-w-2026-roku-Ile-zaplaca-najemcy-270460-150x100crop.jpg)

![Wyzwania CFO w 2026 roku: koszty, AI i finansowanie projektowe [© pexels] Wyzwania CFO w 2026 roku: koszty, AI i finansowanie projektowe](https://s3.egospodarka.pl/grafika2/zarzadzanie-firma/Wyzwania-CFO-w-2026-roku-koszty-AI-i-finansowanie-projektowe-270454-150x100crop.jpg)

![Czy księgowa lub influencer mogą doradzać podatkowo? Uważaj, komu powierzasz tajemnice swojej firmy [© wygenerowane przez AI] Czy księgowa lub influencer mogą doradzać podatkowo? Uważaj, komu powierzasz tajemnice swojej firmy](https://s3.egospodarka.pl/grafika2/ksiegowy/Czy-ksiegowa-lub-influencer-moga-doradzac-podatkowo-Uwazaj-komu-powierzasz-tajemnice-swojej-firmy-270451-150x100crop.png)

![Kupujesz bilet przez portal? Po odwołaniu lotu odzyskasz nie tylko cenę biletu, ale też opłatę serwisową [© wygenerowane przez AI] Kupujesz bilet przez portal? Po odwołaniu lotu odzyskasz nie tylko cenę biletu, ale też opłatę serwisową](https://s3.egospodarka.pl/grafika2/odwolany-lot/Kupujesz-bilet-przez-portal-Po-odwolaniu-lotu-odzyskasz-nie-tylko-cene-biletu-ale-tez-oplate-serwisowa-270450-150x100crop.png)