Upadłość konsumencka nadchodzi powoli

2018-11-21 13:53

Przeczytaj także: Upadłość konsumencka w odwrocie. Co oznacza spadek liczby bankructw?

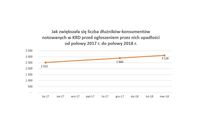

Znowelizowane przepisy dotyczące upadłości konsumenckiej obowiązują od czterech lat. Do ich wejścia w życie roczna liczba ogłaszanych przez konsumentów bankructw nieco przekraczała 2 000. Dziś jest ich niemal trzykrotnie więcej. Statystyki prowadzone przez Centralny Ośrodek Informacji Gospodarczej dowodzą, że od połowy minionego roku do połowy bieżącego upadłość konsumencką ogłosiło blisko 6 000 Polaków. Okazuje się jednak, że pierwsze oznaki dręczących ich problemów finansowych dostrzegalne były już wiele miesięcy wcześniej. 4 na 10 dłużników notowanych było w KRD już rok wcześniej, a 50% - na kwartał przed bankructwem.fot. mat. prasowe

Jak zwiększała się liczba dłużników - bankrutów w KRD

Po złagodzeniu przepisów liczba bankrutów dynamicznie wzrosła

Droga do bankructwa jest widoczna w KRD

– Oznacza to, że co drugi konsument, który ogłosił upadłość, był wcześniej notowany w KRD jako dłużnik – wyjaśnia Adam Łącki, prezes Zarządu Krajowego Rejestru Długów BIG SA, i dodaje: – Upadłość to z reguły powolny proces. Dług często narasta latami. Nikt nie trafia do KRD za dwutygodniową zwłokę w płatności, ani nie składa wniosku o upadłość konsumencką z powodu jednej niezapłaconej raty. Dowodem tego jest chociażby fakt, że wszyscy bankruci notowani w KRD mają na koncie po 2-3 zobowiązania, ich łączne zadłużenie wynosi w sumie ponad 100 milionów złotych, zaś średni dług przypadający na jednego dłużnika wynosi 34 tysiące złotych.

fot. Piotr Marcinski - Fotolia.com

Konsumenci upadają powoli

Jak pokazują dane Centralnego Ośrodka Informacji Gospodarczej, od połowy 2017 roku do połowy 2018 roku upadłość konsumencką ogłosiło w Polsce blisko 6 000 osób.

Przeszło połowę tych zobowiązań zgłosili do KRD wierzycieli wtórni, a więc m.in. fundusze sekurytyzacyjne i firmy windykacyjne. Odkupiły one długi od banków, a po części także z towarzystw ubezpieczeniowych i firm telekomunikacyjnych. Kolejne 22% zobowiązań pochodzi bezpośrednio z instytucji finansowych. To pokazuje, że głównym powodem problemów finansowych prowadzących do bankructwa jest nadmierna liczba zaciągniętych kredytów i pożyczek.

fot. mat. prasowe

Branże wierzycieli

22% zobowiązań pochodzi bezpośrednio z instytucji finansowych

– Wielu multidłużników próbuje ratować się, zaciągając kolejne kredyty na spłatę tych wcześniejszych. To jest najgorsze z możliwych rozwiązań, bo koszty tych pożyczek są coraz większe, w efekcie zadłużenie rośnie, a nie maleje. Banki i firmy pożyczkowe obserwując takiego dłużnika w Krajowym Rejestrze Długów, jeśli w ogóle decydują się na udzielenie mu kolejnego kredytu, to oferują wyższe oprocentowanie, bo muszą zrekompensować sobie większe ryzyko. Ale w końcu przestają go kredytować. Takie osoby sięgają wówczas po oferty rozmaitych firm funkcjonujących często na pograniczu prawa, które oferują „pożyczki bez KRD”. Tyle że tam oprocentowanie sięga kilkudziesięciu a nawet i kilkuset procent. W ten sposób zadłużenie narasta, pętla się zaciska – komentuje Adam Łącki.

Upadłość konsumencka – konieczność czy wybór

Bankructwo to dla dłużników często jedyna szansa, aby stanąć na nogi, a dla wierzycieli jedyny sposób na odzyskanie pieniędzy. Gorzej, jeśli ktoś wykorzystuje to rozwiązanie, by wymigać się od odpowiedzialności. Obecnie na oddłużenie nie mogą liczyć osoby, które brały kolejne pożyczki, choć wiedziały, że ich nie spłacą. Przykład? W 2017 roku zgłoszono 11 120 wniosków o upadłość, z czego sąd odrzucił 5650. To już jednak niebawem ma się zmienić. Na początek 2019 roku planowane jest wejście w życie zliberalizowanych przepisów. Mają one umożliwić restrukturyzację długu także tym dłużnikom, którzy stali się niewypłacalni na skutek umyślnego działania bądź rażącego niedbalstwa. W ich przypadku stosowany będzie wydłużony okres spłaty, dzięki czemu więcej należności trafi do wierzycieli. Pamiętajmy bowiem, że pierwszym celem postępowania upadłościowego jest oddłużenie niewypłacalnego konsumenta, ale drugim, niemniej ważnym: skuteczna windykacja.

Windykatorzy podkreślają, że łatwiej negocjuje się z tymi dłużnikami, którzy są dopiero na początku swojej drogi zadłużenia, mają jeszcze jakiś majątek lub dochody, które mogą pomóc w spłacie zobowiązań, i sami są zmotywowani do tego, by wrócić do dawnego życia. Dla nich wizja bankructwa to ostateczność, dlatego robią wszystko, by uporządkować swoje sprawy finansowe. Większość multidłużników, kiedy traci zdolność do spłacania zaciągniętych zobowiązań, zaczyna uciekać przed wierzycielami. Dosłownie i w przenośni. Albo zmieniają adres zamieszkania, albo nie odbierają korespondencji, zmieniają numery telefonów, licząc, że w ten sposób uwolnią się od długu.

– Ta sytuacja ich po prostu przerosła, nie wiedzą jak sobie z takim problemem poradzić, więc uciekają. Ponieważ windykujemy na zlecenie wielu instytucji z różnych branż, takim osobom zadłużonym u różnych wierzycieli możemy zaoferować zawarcie ugody z nimi. Proponujemy realny dla dłużnika plan spłat, a wierzyciele rezygnują z naliczania dodatkowych kar, odsetek i kosztów związanych z windykacją. Jeśli ktoś konsekwentnie realizuje takie ustalenia, nie zaciąga kolejnych zobowiązań, wychodzi na prostą i nie musi ogłaszać upadłości konsumenckiej i pozbywać się majątku – zauważa Jakub Kostecki, prezes Zarządu Kaczmarski Inkasso.

Gdzie najwięcej bankructw

Jeśli patrzeć na skalę zjawiska przez pryzmat mapy Polski, to w każdym województwie widać tendencję wzrostową. Przy czym najbardziej wybija się tutaj województwo mazowieckie. Oprócz niego, największa liczba dłużników-bankrutów zamieszkuje województwa śląskie i małopolskie. Najmniejsza – podlaskie, opolskie, lubelskie i lubuskie.

fot. mat. prasowe

Podział na województwa

Jeśli przyjrzeć się mapie Polski, to w każdym województwie widać tendencję wzrostową

![Upadłość konsumencka: dziennie przybywa 45 bankrutów [© Photographee.eu - Fotolia.com] Upadłość konsumencka: dziennie przybywa 45 bankrutów](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-dziennie-przybywa-45-bankrutow-239733-150x100crop.jpg) Upadłość konsumencka: dziennie przybywa 45 bankrutów

Upadłość konsumencka: dziennie przybywa 45 bankrutów

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Upadłość konsumencka nadchodzi powoli [© Piotr Marcinski - Fotolia.com] Upadłość konsumencka nadchodzi powoli](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-nadchodzi-powoli-212302-200x133crop.jpg)

![KRD: upadłość konsumencka nie przychodzi nagle [© katarinagondova - Fotolia.com] KRD: upadłość konsumencka nie przychodzi nagle](https://s3.egospodarka.pl/grafika2/dlugi/KRD-upadlosc-konsumencka-nie-przychodzi-nagle-231841-150x100crop.jpg)

![Upadłość konsumencką można przewidzieć [© MediablitzImages - Fotolia.com] Upadłość konsumencką można przewidzieć](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-mozna-przewidziec-222690-150x100crop.jpg)

![Upadłość konsumencka jest kobietą z wielkiego miasta [© Taras_Muroslavovuch - Fotolia.com] Upadłość konsumencka jest kobietą z wielkiego miasta](https://s3.egospodarka.pl/grafika2/dlugi/Upadlosc-konsumencka-jest-kobieta-z-wielkiego-miasta-218193-150x100crop.jpg)

![Upadłość konsumencka a alimenty i odszkodowania [© Darko Djurin z Pixabay] Upadłość konsumencka a alimenty i odszkodowania](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-a-alimenty-i-odszkodowania-266536-150x100crop.jpg)

![Upadłość konsumencka z majątkiem i bez majątku - różnice i podobieństwa [© Freepik] Upadłość konsumencka z majątkiem i bez majątku - różnice i podobieństwa](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-z-majatkiem-i-bez-majatku-roznice-i-podobienstwa-266024-150x100crop.jpg)

![Upadłość konsumencka i jej konsekwencje dla współmałżonka [© Freepik] Upadłość konsumencka i jej konsekwencje dla współmałżonka](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-i-jej-konsekwencje-dla-wspolmalzonka-266023-150x100crop.jpg)

![Dla kogo upadłość konsumencka? [© Freepik] Dla kogo upadłość konsumencka?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Dla-kogo-upadlosc-konsumencka-265945-150x100crop.jpg)

![10,8 tys. upadłości konsumenckich w I połowie 2024 roku [© wayhomestudio na Freepik] 10,8 tys. upadłości konsumenckich w I połowie 2024 roku](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/10-8-tys-upadlosci-konsumenckich-w-I-polowie-2024-roku-261221-150x100crop.jpg)

![Wynajem mieszkania: rentowność XI 2018 [© gukodo - Fotolia.com] Wynajem mieszkania: rentowność XI 2018](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Wynajem-mieszkania-rentownosc-XI-2018-212298-150x100crop.jpg)

![Obligacje skarbowe dziękują seniorom [© ratmaner - Fotolia.com] Obligacje skarbowe dziękują seniorom](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Obligacje-skarbowe-dziekuja-seniorom-212303-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![2026 rok bez tarcz osłonowych. Jakie zmiany czekają domowe budżety? [© wygenerowane przez AI] 2026 rok bez tarcz osłonowych. Jakie zmiany czekają domowe budżety?](https://s3.egospodarka.pl/grafika2/zamrozenie-cen-energii/2026-rok-bez-tarcz-oslonowych-Jakie-zmiany-czekaja-domowe-budzety-270371-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Obroty na giełdzie: skoki bywają przestrogą [© Julien Eichinger - Fotolia.com] Obroty na giełdzie: skoki bywają przestrogą](https://s3.egospodarka.pl/grafika2/GPW/Obroty-na-gieldzie-skoki-bywaja-przestroga-97417-150x100crop.jpg)

![Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina [© dolphfyn - Fotolia.com] Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina](https://s3.egospodarka.pl/grafika2/postanowienia-noworoczne/Postanowienia-noworoczne-czyli-zdrowie-pieniadze-i-rodzina-188903-150x100crop.jpg)

![Ceny mieszkań zaskoczyły nawet ekspertów. Chodzi o taktykę deweloperów [© pexels] Ceny mieszkań zaskoczyły nawet ekspertów. Chodzi o taktykę deweloperów](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Ceny-mieszkan-zaskoczyly-nawet-ekspertow-Chodzi-o-taktyke-deweloperow-270404-150x100crop.jpg)

![Niezamówiona darmowa paczka to nie prezent, a oszustwo. Jak działa brushing scam i jak się bronić? [© wygenerowane przez AI] Niezamówiona darmowa paczka to nie prezent, a oszustwo. Jak działa brushing scam i jak się bronić?](https://s3.egospodarka.pl/grafika2/scam/Niezamowiona-darmowa-paczka-to-nie-prezent-a-oszustwo-Jak-dziala-brushing-scam-i-jak-sie-bronic-270399-150x100crop.jpg)

![7 kluczowych taktyk, które decydują o sukcesie w e-commerce [© StockCake] 7 kluczowych taktyk, które decydują o sukcesie w e-commerce](https://s3.egospodarka.pl/grafika2/e-commerce/7-kluczowych-taktyk-ktore-decyduja-o-sukcesie-w-e-commerce-270379-150x100crop.jpg)