Walka z lichwą może mieć odwrotny skutek

2019-03-09 00:15

Przeczytaj także: Walka z lichwą niezgodna z prawem UE?

W 2016 roku wartość rodzimego rynku wynosiła ponad 6 mld zł, co stanowiło zaledwie kilka procent pożyczek konsumenckich udzielanych przez banki. Rzesza klientów rocznie odwiedzających firmy pożyczkowe liczy sobie ok. 2-3 mln. Na skutek wprowadzonych w ostatnich latach uregulowań finanse konsumenckie uznaje się dziś za jeden z najlepiej uregulowanych obszarów aktywności gospodarczej. Obowiązujące w naszym kraju przepisy w zakresie prowadzenia pozabankowej działalności pożyczkowej należą do najbardziej restrykcyjnych na świecie. Instytut Staszica podkreśla, że wprowadzone zmiany w istotnym stopniu przyczyniły się zarówno do poprawy funkcjonowania sektora, jak i zwiększenia bezpieczeństwa konsumentów oraz wyeliminowania nieprawidłowości, które występowały jeszcze kilka lat temu. Jednak pomimo zmian w przepisach, na rynku pożyczkowym występują pewne niedoskonałości, których przyczyną jest rozdrobnienie sektora.W związku z powyższym, ewentualne kolejne propozycje przepisów regulujących działanie rynku pożyczek pozabankowych powinny być skierowane jedynie na zmniejszenie rozdrobnienia rynku oraz poprawę transparentności sektora – postulują eksperci IS.

Tymczasem przedstawiony projekt nowej ustawy antylichwiarskiej, przekazany do konsultacji publicznych, zawiera wiele istotnych, ale i zarazem kontrowersyjnych zapisów dotyczących funkcjonowania branży pożyczkowej w Polsce. Mogą one zwłaszcza w zakresie obniżenia limitów pozaodsetkowych kosztów kredytów i wprowadzenia dodatkowych kosztownych wymogów, w znaczący sposób wpłynąć na branżę pożyczkową w Polsce i doprowadzić do zmniejszenia dochodów szerokorozumianego krajowego sektora finansów publicznych. Razem z obowiązującym limitem kosztów odsetkowych uniemożliwi to pokrycie kosztów prowadzenia działalności wielu firm pożyczkowych w Polsce, co istotnie ograniczy zakres ich działalności – wskazując eksperci IS.

fot. mat. prasowe

Struktura rynku pożyczkowego

2 największe firmy pożyczkowe w Polsce (Provident S.A., Profi Credit Polska S.A.) mają w nim łącznie ponad 50% udziału.

Ponadto, propozycja Ministerstwa Sprawiedliwości nie zawiera rzetelnej i kompleksowej analizy finansowo-ekonomicznej rynku finansowego, a także nie przedstawia szerszej oceny skutków proponowanej regulacji - chociażby wpływu nowych przepisów na rozwój szarej strefy w Polsce. Zaprezentowane przez resort sprawiedliwości dane (m.in. w OSR) są istotnie ograniczone i nie przedstawiają oszacowania wpływu nowych regulacji na budżet państwa – czytamy w analizie.

fot. mat. prasowe

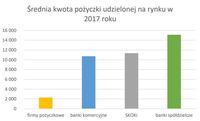

Średnia kwota pożyczki udzielonej na rynku w 2017 roku

Średnia kwota pożyczki udzielonej przez firmę pożyczkową jest o wiele niższa aniżeli w przypadku pożyczki bankowej.

Eksperci zwracają uwagę na rozluźnienie obowiązku stosowania przez banki Rekomendacji T. Jest to wynikiem przewidywanego zmniejszenia się rynku pożyczkowego na skutek wprowadzenia nowych limitów kosztów pozaodsetkowych. Powyższe założenie, że banki wypełnią powstałą na rynku lukę, może okazać się jednak błędne.

Z prezentowanych danych BIK wynika bowiem, że obecnie firmy pożyczkowe mają znaczący udział rynkowy w udzielaniu pożyczek na niskie kwoty, a udział banków w tym zakresie jest stosunkowo ograniczony i wzrasta on wraz ze zwiększaniem się kwoty pożyczki. Tym samym widać wyraźnie, że banki nie są co do zasady zainteresowane udzielaniem pożyczek na niskie kwoty i na krótkie terminy. Zatem mocno wątpliwe jest, czy po wprowadzeniu nowych przepisów, banki będą zainteresowane tą częścią rynku pożyczkowego – argumentuje IS.

Ponadto, rozluźnienie obowiązku stosowania rekomendacji KNF przez banki, w ocenie Instytut Staszica powinno być postrzegane jako faworyzowanie tej grupy kredytodawców przy jednoczesnym dyskryminowaniu firm pożyczkowych. Proponowane przez Ministerstwo Sprawiedliwości zapisy wydają się zatem nieuzasadnioną ingerencją w procesy rynkowe.

fot. mat. prasowe

Cel zaciągnięcia pożyczki w firmie pożyczkowej w 2017 roku

Cel zaciągnięcia pożyczki w firmie pożyczkowej są przede wszystkim remonty.

Nieuzasadnione wydaje się być także, planowane nałożenie obowiązków w zakresie konieczności weryfikacji konsumentów w bazach Biura Informacji Kredytowej oraz Biur Informacji Gospodarczej. Powyższe wydaje się być sprzeczne w szczególności z art. 8 ust. 1 Dyrektywy w sprawie umów o kredyt konsumencki, zgodnie z którym państwa członkowskie mogą zachować istniejące już wymogi badania zdolności kredytowej, ale nie powinny wprowadzać nowych wymogów w tym zakresie – czytamy w analizie.

Reasumując, wprowadzenie proponowanych przez Ministerstwo Sprawiedliwości zmian, skutkowałyby zmniejszeniem liczby podmiotów oferujących pożyczki w Polsce. Biorąc pod uwagę to, że klientami firm pożyczkowych są często osoby wykluczone z oferty banków, proponowane w projekcie ustawy zmiany mogłoby się przełożyć na pozbawienie możliwości zaciągnięcia legalnej pożyczki przez 1 mln osób rocznie. Osoby te w celu zaspokojenia minimalnych potrzeb finansowych mogłyby zostać zmuszone do zaciągania pożyczek nielegalnie. Powyższe, w ocenie Instytutu Staszica przyczyniłoby się m.in. do pogłębienia problemu wykluczenia finansowego, rozwoju szarej strefy, zmniejszenia poziomu dochodów budżetu państwa oraz spadku PKB. Propozycje resortu sprawiedliwości należy uznać za daleko wykraczające poza cel projektowanych przepisów i mogą mieć one skutek dokładnie odwrotny do zakładanego – zamiast walczyć z lichwą, miałyby wpływ na zintensyfikowanie lichwiarskich praktyk.

![Ustawa Antylichwiarska 3.0 - co się zmieniło? [© olejx - Fotolia.com] Ustawa Antylichwiarska 3.0 - co się zmieniło?](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Ustawa-Antylichwiarska-3-0-co-sie-zmienilo-250658-150x100crop.jpg) Ustawa Antylichwiarska 3.0 - co się zmieniło?

Ustawa Antylichwiarska 3.0 - co się zmieniło?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Walka z lichwą może mieć odwrotny skutek [© Adam Wasilewski - Fotolia.com] Walka z lichwą może mieć odwrotny skutek](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Walka-z-lichwa-moze-miec-odwrotny-skutek-216027-200x133crop.jpg)

![Pożyczki pozabankowe po nowemu - na co zwrócić uwagę? [© Jakub Krechowicz - Fotolia.com] Pożyczki pozabankowe po nowemu - na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Pozyczki-pozabankowe-po-nowemu-na-co-zwrocic-uwage-249752-150x100crop.jpg)

![Ustawa antylichwiarska już w Senacie. Kłopoty na horyzoncie? [© Magdziak Marcin - Fotolia.com] Ustawa antylichwiarska już w Senacie. Kłopoty na horyzoncie?](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Ustawa-antylichwiarska-juz-w-Senacie-Klopoty-na-horyzoncie-248621-150x100crop.jpg)

![Czy działalność lombardów doczeka się regulacji? [© Voyagerix - Fotolia.com] Czy działalność lombardów doczeka się regulacji?](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Czy-dzialalnosc-lombardow-doczeka-sie-regulacji-220628-150x100crop.jpg)

![Lichwa, oszustwa i ryzyko - jak wygląda szara strefa pożyczek według najnowszego raportu? [© wygenerowane przez AI] Lichwa, oszustwa i ryzyko - jak wygląda szara strefa pożyczek według najnowszego raportu?](https://s3.egospodarka.pl/grafika2/szara-strefa/Lichwa-oszustwa-i-ryzyko-jak-wyglada-szara-strefa-pozyczek-wedlug-najnowszego-raportu-267500-150x100crop.png)

![Branża pożyczkowa 2023 - rynek przestał się rozwijać [© Bartlomiej Zyczynski - Fotolia.com] Branża pożyczkowa 2023 - rynek przestał się rozwijać](https://s3.egospodarka.pl/grafika2/branza-pozyczkowa/Branza-pozyczkowa-2023-rynek-przestal-sie-rozwijac-259807-150x100crop.jpg)

![Branża pożyczkowa wraca do równowagi [© Magdziak Marcin - Fotolia.com.jpg] Branża pożyczkowa wraca do równowagi](https://s3.egospodarka.pl/grafika2/branza-pozyczkowa/Branza-pozyczkowa-wraca-do-rownowagi-258225-150x100crop.jpg)

![Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r [© olejx - Fotolia.com] Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-w-XI-2023-wzrost-o-201-1-r-r-256950-150x100crop.jpg)

![Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r [© wojost11 - Fotolia.com] Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-w-X-2023-wzrost-o-191-4-r-r-256240-150x100crop.jpg)

![Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r [© plumet - Fotolia.com] Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-we-wrzesniu-2023-wzrost-o-252-9-r-r-255625-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![500 plus będzie nas kosztować wiarygodność kredytową? [© lukszczepanski - Fotolia.com] 500 plus będzie nas kosztować wiarygodność kredytową?](https://s3.egospodarka.pl/grafika2/500-plus/500-plus-bedzie-nas-kosztowac-wiarygodnosc-kredytowa-216056-150x100crop.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast? [© Africa Studio - Fotolia.com] Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2025-r-mieszkancy-najwiekszych-miast-263866-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów [© wygenerowane przez AI] Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-wraca-do-Modlina-i-uruchomi-11-nowych-tras-do-8-krajow-267833-150x100crop.png)

![Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach [© wygenerowane przez AI] Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach](https://s3.egospodarka.pl/grafika2/aplikacje-mobilne/Nowa-aplikacja-Koszyk-Zakupowy-sprawdz-gdzie-zrobisz-taniej-zakupy-spozywcze-w-najwiekszych-sieciach-267832-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu. [© wygenerowane przez AI] Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu.](https://s3.egospodarka.pl/grafika2/socjotechnika/Cyberprzestepcy-testuja-nowa-technike-FileFix-Ataki-phishingowe-bez-uzycia-luk-w-oprogramowaniu-267829-150x100crop.png)

![Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads [© wygenerowane przez AI] Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Google-testuje-AI-ktore-dzwoni-do-firm-Zmiany-w-kampaniach-Performance-Max-i-raportach-Google-Ads-267827-150x100crop.png)

![Produkcja za granicą? Tak polskie firmy reagują na nowe cła [© Freepik] Produkcja za granicą? Tak polskie firmy reagują na nowe cła](https://s3.egospodarka.pl/grafika2/polskie-firmy/Produkcja-za-granica-Tak-polskie-firmy-reaguja-na-nowe-cla-267826-150x100crop.jpg)

![Kobiety na rynku pracy: mniejsze ambicje czy większe bariery? [© Freepik] Kobiety na rynku pracy: mniejsze ambicje czy większe bariery?](https://s3.egospodarka.pl/grafika2/kobiety-na-rynku-pracy/Kobiety-na-rynku-pracy-mniejsze-ambicje-czy-wieksze-bariery-267825-150x100crop.jpg)