Mamy nowy boom na kredyty mieszkaniowe? Niekoniecznie

2019-03-20 13:43

Przeczytaj także: Zdolność kredytowa a ceny mieszkań VIII 2012

Wzrost średniej wartości „hipoteki” nie powinien dziwić

W 2018 r. był widoczny splot czynników, które zwiększały wartość nowych kredytów mieszkaniowych. Wystarczy wymienić dobrą koniunkturę gospodarczą, rekordowo małe bezrobocie i dalszą stabilizację stóp procentowych NBP na bardzo niskim poziomie. Nie można też zapominać o intensywnym finiszu programu Mieszkanie dla Młodych. Wszystkie te korzystne okoliczności sprawiły, że liczba nowych kredytów mieszkaniowych z 2018 r. (212 596) była najlepszym wynikiem od 2011 r. – tłumaczy Andrzej Prajsnar, eskpert portalu RynekPierwotny.pl.

W relacji do długoterminowej średniej (liczonej od 2008 r.), bardziej wyróżniają się jednak najnowsze informacje dotyczące wartości udzielonych kredytów mieszkaniowych. Suma nowych „hipotek” na poziomie 53,85 mld zł rocznie prezentuje się bardzo dobrze chociażby w porównaniu z 2015 r. (39,32 mld zł) oraz 2016 r. (39,50 mld zł). Trzeba jednak pamiętać, że duży wzrost wartości akcji kredytowej pomiędzy 2016 rokiem i 2018 rokiem, mniej więcej w połowie był spowodowany rosnącymi cenami mieszkań. Ze względu na podwyżkę kosztów zakupu typowego lokum, średnia wartość udzielanego kredytu mieszkaniowego w dość krótkim czasie zwiększyła się o 15% (2016 r. - 220 306 zł, 2018 r. - 253 529 zł).

Raczej nie trzeba obawiać się tego, że wzrost wartości przeciętnej nowej „hipoteki” jest skutkiem znaczącej liberalizacji polityki kredytowej banków. Jeżeli porównamy średnią wartość nowego kredytu mieszkaniowego z lat 2014 - 2018 oraz przeciętne wynagrodzenia w sektorze przedsiębiorstw (lata 2014 - 2018 ), to okaże się, że relacja między wspomnianymi wynikami była praktycznie stała.

W kontekście wyników rynku hipotecznego z 2018 roku, warto pamiętać o kwestii, która nieco zmniejsza znaczenie ubiegłorocznych rekordów. Mowa o długookresowej inflacji. Wydaje się ona szczególnie ważna jeśli porównujemy wartość nowych „hipotek” odnotowaną dla 2008 r. (57,13 mld zł) oraz 2018 r. (53,85 mld zł). Gdy skorygujemy wynik z 2018 r. przy pomocy skumulowanej inflacji (16,4%), to będzie on aż o jedną piątą gorszy od wartości notowanej 10 lat wcześniej. Takie porównanie podkreśla, że ubiegłoroczna sytuacja na rynku kredytów mieszkaniowych mocno różni się od realiów sprzed 10 lat - 12 lat.

fot. mat. prasowe

Zmiany liczby i wartości nowych kredytów hipotecznych

Ubiegłoroczna sytuacja na rynku kredytów mieszkaniowych mocno różni się od realiów sprzed 10 lat - 12 lat.

Mieszkaniowe zadłużenie Polaków nie rośnie szybciej …

Dokładniejsza analiza potwierdza, że w przypadku rynku kredytów mieszkaniowych nie mamy do czynienia z boomem na miarę tego sprzed 10 lat - 12 lat. Tym niemniej, dobre wyniki sprzedaży „hipotek” spowodowały kolejny wzrost zadłużenia mieszkaniowego Polaków. Eksperci portalu RynekPierwotny.pl sprawdzili, jak przez cały 2018 r. zmieniało się wspomniane zadłużenie gospodarstw domowych.

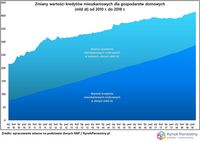

Poniższy wykres bazujący na danych NBP, bardzo dobrze pokazuje ostatnie zmiany wartości mieszkaniowego zadłużenia polskich rodzin oraz singli. Eksperci RynekPierwotny.pl nie bez przyczyny oddzielili na wykresie kredyty mieszkaniowe rozliczane w złotych oraz walutach obcych. Takie rozróżnienie wynika z faktu, że nowe umowy kredytowe finansujące mieszkania są zawierane niemal wyłącznie w złotych. Sprzedaż „hipotek” z waloryzacją do walut obcych obecnie jest znikoma. Właśnie dlatego wartość walutowych kredytów na mieszkanie zależy głównie od bieżących kursów franka i euro.

fot. mat. prasowe

Zmiany wartości kredytów mieszkaniowych dla gospodarstw domowych

Warto zwrócić uwagę na powolny spadek zadłużenia mieszkaniowego rozliczanego w walutach obcych.

Jeżeli chodzi o sytuację w 2018 roku, to można zauważyć, że zadłużenie mieszkaniowe Polaków wynikające z umów „złotówkowych” rosło w praktycznie takim samym tempie jak poprzednio. Nasi rodacy pożyczali coraz większe kwoty na mieszkanie, ale ten wzrost zadłużenia w PLN był kompensowany przez wyższą wartość przedterminowych spłat kredytów. Trzeba również zwrócić uwagę na powolny spadek zadłużenia mieszkaniowego rozliczanego w walutach obcych (głównie franku szwajcarskim). Niestety wspomniany spadek w przyszłości może zostać łatwo zniwelowany przez negatywne zmiany kursowe (tzn. osłabienie złotego wobec franka).

Andrzej Prajsnar, ekspert portalu

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Mamy nowy boom na kredyty mieszkaniowe? Niekoniecznie [© stadtratte - Fotolia.com] Mamy nowy boom na kredyty mieszkaniowe? Niekoniecznie](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mamy-nowy-boom-na-kredyty-mieszkaniowe-Niekoniecznie-216495-200x133crop.jpg)

![Zapaść na rynku kredytów hipotecznych. Powodem nie tylko wysokie stopy procentowe [© Alex White - Fotolia.com] Zapaść na rynku kredytów hipotecznych. Powodem nie tylko wysokie stopy procentowe](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Zapasc-na-rynku-kredytow-hipotecznych-Powodem-nie-tylko-wysokie-stopy-procentowe-248884-150x100crop.jpg) Zapaść na rynku kredytów hipotecznych. Powodem nie tylko wysokie stopy procentowe

Zapaść na rynku kredytów hipotecznych. Powodem nie tylko wysokie stopy procentowe

![Zaskakująca eksplozja kredytów hipotecznych [© tuk69tuk - Fotolia.com] Zaskakująca eksplozja kredytów hipotecznych](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Zaskakujaca-eksplozja-kredytow-hipotecznych-222321-150x100crop.jpg)

![Polaków stać na zakup większego mieszkania [© M. Schuppich - Fotolia.com] Polaków stać na zakup większego mieszkania](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Polakow-stac-na-zakup-wiekszego-mieszkania-121632-150x100crop.jpg)

![Kredyty hipoteczne w CHF: coraz mniej korzyści [© VRD - Fotolia.com] Kredyty hipoteczne w CHF: coraz mniej korzyści](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Kredyty-hipoteczne-w-CHF-coraz-mniej-korzysci-101508-150x100crop.jpg)

![Kredyty hipoteczne: różnice w ratach znaczne [© Kredyty hipoteczne] Kredyty hipoteczne: różnice w ratach znaczne](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Kredyty-hipoteczne-roznice-w-ratach-znaczne-100465-150x100crop.jpg)

![Zdolność kredytowa a budżet na zakup mieszkania [© Gilles Paire - Fotolia.com] Zdolność kredytowa a budżet na zakup mieszkania](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Zdolnosc-kredytowa-a-budzet-na-zakup-mieszkania-97521-150x100crop.jpg)

![Jakie mieszkanie kupimy przy obecnej zdolności kredytowej? [© Freepik] Jakie mieszkanie kupimy przy obecnej zdolności kredytowej?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jakie-mieszkanie-kupimy-przy-obecnej-zdolnosci-kredytowej-267301-150x100crop.jpg)

![Średni wkład własny przekroczył już 290 tysięcy złotych [© Freepik] Średni wkład własny przekroczył już 290 tysięcy złotych](https://s3.egospodarka.pl/grafika2/wklad-wlasny/Sredni-wklad-wlasny-przekroczyl-juz-290-tysiecy-zlotych-266965-150x100crop.jpg)

![Zakup mieszkania w kwietniu 2025. Na co stać singla, parę i rodzinę z dzieckiem? [© Freepik] Zakup mieszkania w kwietniu 2025. Na co stać singla, parę i rodzinę z dzieckiem?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-w-kwietniu-2025-Na-co-stac-singla-pare-i-rodzine-z-dzieckiem-266647-150x100crop.jpg)

![RRSO polskich kredytów hipotecznych ponad 2 razy wyższe niż niemieckie [© Freepik] RRSO polskich kredytów hipotecznych ponad 2 razy wyższe niż niemieckie](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/RRSO-polskich-kredytow-hipotecznych-ponad-2-razy-wyzsze-niz-niemieckie-266366-150x100crop.jpg)

![3 kluczowe wyzwania dla banków po PSD2 [© ceebeestock - Fotolia.com] 3 kluczowe wyzwania dla banków po PSD2](https://s3.egospodarka.pl/grafika2/banki/3-kluczowe-wyzwania-dla-bankow-po-PSD2-216553-150x100crop.jpg)

![USA atakują Iran. Co na to ceny złota? [© freepik] USA atakują Iran. Co na to ceny złota?](https://s3.egospodarka.pl/grafika2/ceny-zlota/USA-atakuja-Iran-Co-na-to-ceny-zlota-267368-150x100crop.jpg)

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Hakerzy ukradli 16 mld haseł do kont Apple, Google i FB - jak się chronić? [© wygenerowane przez AI] Hakerzy ukradli 16 mld haseł do kont Apple, Google i FB - jak się chronić?](https://s3.egospodarka.pl/grafika2/infostealer/Hakerzy-ukradli-16-mld-hasel-do-kont-Apple-Google-i-FB-jak-sie-chronic-267364-150x100crop.png)

![Gdzie powstaną największe inwestycje budowlane? Pomorze i Mazowsze na czele [© wygenerowane przez AI] Gdzie powstaną największe inwestycje budowlane? Pomorze i Mazowsze na czele](https://s3.egospodarka.pl/grafika2/nowe-inwestycje/Gdzie-powstana-najwieksze-inwestycje-budowlane-Pomorze-i-Mazowsze-na-czele-267363-150x100crop.png)

![Inflacja zwalnia. Czy również ta wpływająca na koszty utrzymania mieszkania? [© wygenerowane przez AI] Inflacja zwalnia. Czy również ta wpływająca na koszty utrzymania mieszkania?](https://s3.egospodarka.pl/grafika2/inflacja/Inflacja-zwalnia-Czy-rowniez-ta-wplywajaca-na-koszty-utrzymania-mieszkania-267361-150x100crop.png)

![Wynagrodzenia rosną, zatrudnienie spada - rynek pracy w maju 2025 [© Gerd Altmann z Pixabay] Wynagrodzenia rosną, zatrudnienie spada - rynek pracy w maju 2025](https://s3.egospodarka.pl/grafika2/przecietne-miesieczne-wynagrodzenie/Wynagrodzenia-rosna-zatrudnienie-spada-rynek-pracy-w-maju-2025-267359-150x100crop.jpg)

![Długi alimentacyjne w Polsce rosną - już ponad 16 mld PLN zaległości. Nie płacą głównie ojcowie [© wygenerowane przez AI] Długi alimentacyjne w Polsce rosną - już ponad 16 mld PLN zaległości. Nie płacą głównie ojcowie](https://s3.egospodarka.pl/grafika2/alimenty/Dlugi-alimentacyjne-w-Polsce-rosna-juz-ponad-16-mld-PLN-zaleglosci-Nie-placa-glownie-ojcowie-267354-150x100crop.png)