Inwestowanie na giełdzie: analiza spółki Orlen

2019-04-16 10:14

Przeczytaj także: Inwestowanie na giełdzie: analiza spółki Tauron Polska Energia

Spółka od prawie 20 lat jest notowana na Giełdzie Papierów Wartościowych w Warszawie, w ramach indeksów WIG20, WIG30 oraz skupiającego firmy odpowiedzialne społecznie Respect Index. Relacje inwestorskie prowadzone przez PKN ORLEN oraz wysoka jakość publikowanych na giełdzie danych finansowych, są cenione przez analityków i inwestorów. Świadczy o tym wysoka pozycja w prestiżowych rankingach spółek najlepiej prowadzących relacje z rynkiem kapitałowym.Grupa ORLEN zarządza sześcioma rafineriami i największą siecią 2 700 stacji paliw w Europie Środkowej (Polska, Niemcy, Czechy i Litwa). Zapleczem sieci detalicznej jest efektywna infrastruktura logistyczna, składająca się z naziemnych i podziemnych baz magazynowych oraz sieci rurociągów dalekosiężnych.

Na początku 2018 roku grupa poinformowała o zamiarze przejęcia swojego konkurenta – grupy Lotos. List intencyjny podpisany 27 lutego 2018 roku zakłada odkupienie od Skarbu Państwa posiadanych przez niego 53,18% udziałów w Lotosie.

Ponadto 1 września 2018 spółka poinformowała o przejęciu pozostałych 31% akcji czeskiego Unipetrola za 3,5 mld zł i tym samym stała się posiadaczem wszystkich 100% akcji, działającego na rynku czeskim podmiotu.

Analiza fundamentalna

-

Iloczyn wskaźników C/Z oraz C/WK niższy niż 22,5

Spółka jest tania pod względem wyceny, iloczyn wskaźników C/Z i C/WK wynosi 9,63. (średnia sektora: 11,79, średnia WIG: 12,65). Ocena: 5 -

Wzrost zysków

Średni roczny zysk z ostatnich trzech lat wynosi 6,14 mld zł/rocznie, gdzie 6 lat wcześniej spółka wypracowywała „zaledwie” 2,21 mld zł zysku! Przejęcie Lotosu powinno wpłynąć istotnie na wynik netto spółki w kolejnych latach, szacunki mówią o poprawie w granicach 25%-30%. Ocena: 5 -

Stabilny akcjonariat

W rękach "twardego akcjonariatu" znajduje się 41,10% akcji. Głównymi akcjonariuszami są: Skarb Państwa (27,52%), OFE NN (7,16%) oraz OFE Aviva (6,42%). Ponadto kolejne 19,59% znajduje się w innych OFE oraz TFI, które posiadają ilość akcji nie przekraczającą progu 5%. Ocena: 4 -

Polityka dywidendowa

Spółka wypłaciła w 2017 i 2018 r. dwie rekordowe dywidendy w wysokości 3 zł na akcję, co stanowiło stopę odpowiednio 2,66% w 2017 r. i 3,57% w 2018 r. 20 marca 2019 r. spółka podała do publicznej wiadomości, że podzieli się zyskiem z akcjonariuszami także i w tym roku. Dywidenda na akcję wyniesie 3,50 zł co przy obecnym kursie daje stopę zwrotu na poziomie 3,48% brutto. Ocena: 4 -

Dobra kondycja finansowa

Wskaźnik płynności bieżącej wynosi 1,79, natomiast zadłużenie długoterminowe w stosunku do kapitału obrotowego wynosi ponad 38%. Ocena: 5 -

Czy profil działalności jest zrozumiały

Tak. Podstawowym przedmiotem działalności Grupy Orlen jest przerób ropy naftowej oraz produkcja paliw, wyrobów petrochemicznych i chemicznych, jak również sprzedaż hurtowa i detaliczna produktów. Ocena: 5 -

Rentowność kapitałów

Wskaźniki ROE wynosi 15,47%, a wskaźnik ROA 8,61%. Poziomy te są lepsze od średnich sektora (ROE ok. 13,19%, ROA 6,53%). Ocena: 4 -

Czy planowane są emisje akcji lub zwiększanie zadłużenia

Grupa zrealizowała program emisji obligacji i niewykluczone, że skorzysta z takiej opcji także w przyszłości, szczególnie gdy w perspektywie jest spore przejęcie (Lotos). Niskie zadłużenie pozwala jednak być spokojnym o kondycję przedsiębiorstwa. Ocena: 4 -

Poziom zadłużenia nie powinien przekraczać 50% kapitałów własnych spółki

Zadłużenie około 80% kapitałów własnych. Ocena: 3 -

Silna marka / rozpoznawalny produkt / ekspansja na rynki zagraniczne

PKN Orlen jest jedną z największych korporacji przemysłu naftowego w Europie Środkowo-Wschodniej. Zajmuje się przerobem ropy naftowej na benzyny, olej napędowy, olej opałowy, paliwo lotnicze, tworzywa sztuczne i wyroby petrochemiczne. Spółka zarządza siedmioma rafineriami w Polsce, Republice Czeskiej (włączając rafinerię w Pardubicach, w której przerób ropy został zakończony w 2012 roku) i na Litwie. Biorąc pod uwagę przejęcie Unipetrolu oraz plan przejęcia Lotosu – spółka celuje znacznie wyżej. Ocena: 5

Średnia arytmetyczna ocen: 4,4

fot. mat. prasowe

Orlen - dywidenda

Spółka wypłaciła w 2017 i 2018 r. dwie rekordowe dywidendy w wysokości 3 zł na akcję, co stanowiło stopę odpowiednio 2,66% w 2017 r. i 3,57% w 2018 r. 2

Tą spółkę określić można jednym zdaniem – silna, ugruntowana spółka, generująca ponadprzeciętne zyski dla akcjonariuszy (dywidendy). Jeżeli miałbym wybrać spółkę z GPW, która będzie istnieć za 20-30 lat wybrałbym właśnie Orlen. Niskie zadłużenie, coroczne dywidendy, dobra rentowność i przede wszystkim coraz silniejsza marka na rynku europejskim pozwalają mi ze spokojem odkładać pieniądze na emeryturę właśnie w akcjach tej spółki.

Analiza techniczna

[Ważne: dane na wykresach aktualne na dzień 15.04.2019 r.]

fot. mat. prasowe

Orlen - wykres miesięczny

W ujęciu miesięcznym PKN Orlen porusza się jak po sznurku tworząc coraz wyższe dołki i szczyty.

W ujęciu miesięcznym PKN Orlen porusza się jak po sznurku tworząc coraz wyższe dołki i szczyty. Obecnie cena utrzymuje się ponad 10-miesięczną średnią kroczącą i wszystko wskazuje na to, że prawdopodobnie w najbliższych miesiącach nastąpi atak na nowe szczyty.

fot. mat. prasowe

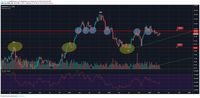

Orlen - wykres tygodniowy

Na wykresie tygodniowym możemy zauważyć dwa istotne poziomy: 104 zł i 82 zł za akcję.

Na wykresie tygodniowym możemy zauważyć dwa istotne poziomy: 104 zł i 82 zł za akcję. Interesuje nas przede wszystkim ten pierwszy, którego pokonanie będzie kluczowe i otworzy drogę do dalszych wzrostów. Ten drugi z kolei stanowi potencjalny moment na dokupienie akcji w przypadku pogorszenia się koniunktury i przeceny akcji. Na oba te poziomy cena reagowała w przeszłości.

fot. mat. prasowe

Orlen - wykres dzienny

PKN Orlen w ujęciu dziennym przedstawia się bardzo ciekawie chociażby pod kątem momentu, w którym cena wyhamowała spadki i zaczął narastać popyt.

PKN Orlen w ujęciu dziennym przedstawia się bardzo ciekawie chociażby pod kątem momentu, w którym cena wyhamowała spadki i zaczął narastać popyt. Mowa tutaj oczywiście o zniesieniu Fibonacciego. Został osiągnięty poziom 50%, w zasadzie został nawet nieco naruszony, ale cena nie spadła do niższych zniesień. Można tutaj zaprognozować dwa scenariusze z dużym prawdopodobieństwem sukcesu. Pierwszy – ustawiamy zlecenie kupna w okolicach 61,8% zniesienia Fibo. Drugi – wchodzimy już teraz w pozycję długą, a nieco poniżej zniesienia 61,8% ustawiamy zlecenie broniące.

Podsumowanie w trzech zdaniach

Spółka świetna pod kątem zabezpieczenia emerytalnego – nie chodzi mi tutaj o zapasy ropy na starość – biorąc pod uwagę regularność dywidend i ciągłą poprawę zysków. Ponadto grupa przejmuje olbrzymi podmiot, największego jej konkurenta na rynku krajowym, dzięki czemu jeszcze bardziej umocni swoją pozycję. Pod kątem technicznym spółka wygląda również bardzo dobrze, dokładny moment wejścia ciężko oszacować, ale jeżeli ktoś inwestuje długoterminowo to obecna cena wydaje się być dobrą.

OPINIA ANALITYCZNA:

Technicznie: kupno, długoterminowy trend wzrostowy, prawdopodobnie w najbliższych miesiącach nastąpi atak na nowe szczyty, poziom 100 zł/akcję to także poziom psychologiczny dla inwestorów, utrzymanie go w najbliższych tygodniach będzie dodatkowym bodźcem do wzrostów.

Fundamentalnie: sprzedaż, dywidendy, poprawa zysków, przejęcia mniejszych podmiotów, niskie zadłużenie, świetna kreacja marki w Polsce i na świecie (chociażby sponsorowanie Roberta Kubicy), to wszystko wpływa na to, że bardzo dobrze oceniam tą spółkę jako fundamentalista.

Krzysztof Strauchmann,

![Inwestowanie na giełdzie: analiza spółki ATM Grupa [© Witthaya - Fotolia.com] Inwestowanie na giełdzie: analiza spółki ATM Grupa](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-ATM-Grupa-211188-150x100crop.jpg) Inwestowanie na giełdzie: analiza spółki ATM Grupa

Inwestowanie na giełdzie: analiza spółki ATM Grupa

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (2)

-

-

kubuś / 2019-04-16 19:18:03

W analizie za poziom zadłużenia przyznano notę 3 , zadłużenie znacznie wyższe od zalecanego. W podsumowaniu napisano ,że poziom zadłużenia jest niski. Moje podsumowanie brzmi , przy obecnej wycenie -omijaj szerokim łukiem , ktoś nagania i ktoś mu za to płaci . Prawidłowa cena zakupu nie większa niż 40 zł. [ odpowiedz ] [ cytuj ]

![Inwestowanie na giełdzie: analiza spółki Orlen [© Andrey Popov - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Orlen](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Orlen-217549-200x133crop.jpg)

![Inwestowanie na giełdzie: analiza spółki CCC [© leszekglasner - Fotolia.com] Inwestowanie na giełdzie: analiza spółki CCC](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-CCC-206077-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki OEX [© junce11 - Fotolia.com] Inwestowanie na giełdzie: analiza spółki OEX](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-OEX-205959-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Grupa Azoty [© Drobot Dean - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Grupa Azoty](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Grupa-Azoty-205896-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki PlayWay [© Kaspars Grinvalds - Fotolia.com] Inwestowanie na giełdzie: analiza spółki PlayWay](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-PlayWay-205388-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki 11 bit studios [© Elenathewise - Fotolia.com] Inwestowanie na giełdzie: analiza spółki 11 bit studios](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-11-bit-studios-205230-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki ERGIS [© SrbDroid - Fotolia.com] Inwestowanie na giełdzie: analiza spółki ERGIS](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-ERGIS-205079-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Livechat [© sergey_p - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Livechat](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Livechat-202942-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Orbis [© whyframeshot - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Orbis](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Orbis-202862-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki Ambra [© Dan Race - Fotolia.com] Inwestowanie na giełdzie: analiza spółki Ambra](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-Ambra-202738-150x100crop.jpg)

![Sprzedaż mieszkania z obciążoną hipoteką. Możliwa czy nie? [© sasun Bughdaryan - Fotolia.com] Sprzedaż mieszkania z obciążoną hipoteką. Możliwa czy nie?](https://s3.egospodarka.pl/grafika2/sprzedaz-mieszkania-z-kredytem-hipotecznym/Sprzedaz-mieszkania-z-obciazona-hipoteka-Mozliwa-czy-nie-217505-150x100crop.jpg)

![Idealny kredytobiorca, czyli zdolność kredytowa i co jeszcze? [© bnorbert3 - Fotolia.com] Idealny kredytobiorca, czyli zdolność kredytowa i co jeszcze?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Idealny-kredytobiorca-czyli-zdolnosc-kredytowa-i-co-jeszcze-217598-150x100crop.jpg)

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com] Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-produkcji-zwolnienia-pracownikow-w-co-5-firmie-229344-50x33crop.jpg) Praca na produkcji: zwolnienia pracowników w co 5. firmie

Praca na produkcji: zwolnienia pracowników w co 5. firmie

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Wizz Air zawiesza loty do Izraela, Jordanii do 15 września - co z prawami pasażerów? [© SKYRADAR z Pixabay] Wizz Air zawiesza loty do Izraela, Jordanii do 15 września - co z prawami pasażerów?](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-zawiesza-loty-do-Izraela-Jordanii-do-15-wrzesnia-co-z-prawami-pasazerow-267326-150x100crop.jpg)

![Koniunktura gospodarcza w VI 2025 [© Freepik] Koniunktura gospodarcza w VI 2025](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-VI-2025-267330-150x100crop.jpg)

![Jak firmy transportowe mogą uniknąć kar podczas kontroli granicznej? [© Freepik] Jak firmy transportowe mogą uniknąć kar podczas kontroli granicznej?](https://s3.egospodarka.pl/grafika2/transport-drogowy/Jak-firmy-transportowe-moga-uniknac-kar-podczas-kontroli-granicznej-267311-150x100crop.jpg)

![Już nie tylko zarobki przyciągają do pracy za granicą [© simcogroup z Pixabay] Już nie tylko zarobki przyciągają do pracy za granicą](https://s3.egospodarka.pl/grafika2/emigracja-zarobkowa/Juz-nie-tylko-zarobki-przyciagaja-do-pracy-za-granica-267313-150x100crop.jpg)