Polskie rynki nadal w niełasce

2006-06-23 09:57

Przeczytaj także: Małe obroty zwiększają zmienność rynku

Coraz większa zmienność rynków przed posiedzeniem FOMC

Pisałem wczoraj, że co prawda nie twierdzę, że w USA zmienność się zmniejszy, a indeksy będą już tylko rosły, ale obawa o przełamanie w ciągu najbliższych sesji wsparcia na linii ponad dwuletniego trendu wzrostowego znacznie zmalała. Doprawdy nie miałem jednak na myśli takiej zmienności, jaką zafundowała graczom czwartkowa sesja. Po dużym wzroście przejście do zbliżonych wielkością spadków świadczy o kompletnym rozchwianiu rynków. Popatrzmy, co (według mnie) stało za tak nerwowym zachowaniem rynków. Piszę w liczbie mnogiej, bo nerwowe ruchy dały się zaobserwować na wszystkich rynkach.

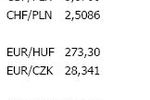

Od rana bardzo ciekawie zachowywał się rynek walutowy. Kurs EUR/USD kontynuował rano środowe wzrosty, ale już przed południem zaczął gwałtownie spadać. Dosyć zabawne były niektóre tłumaczenia takiego zachowania rynku. Mówiono na przykład, że jen mocno stracił wzmacniając dolara, bo szpiegowski samolot USA rozbił się w Korei Północnej (tyle tylko, że zostało to natychmiast zdementowane). Twierdzono też, że zapowiadany przez Koreę Północną test rakiety balistycznej wywołuje napięcia geopolityczne, a to skutkuje ucieczką do dolara. Ta zależność od 2001 roku jednak nie obowiązuję. Od momentu uderzenia terrorystów w wieże WTC istnieje zależność odwrotna: dolar traci, kiedy napięcia rosną. Co się więc takiego stało? Zadziałała technika. Rano EUR/USD usiłował zaatakować linię szyi podwójnego szczytu (1,2725 USD), ale jak oparzony od niej odskoczył, a to musiało wywołać stadną reakcję techników, który zaczęli dolara kupować. Cała reszta tłumaczeń to tylko szum informacyjny.

Rynek towarowy dopasował się z pewnym ociąganiem do zachowania walut. Od rana surowce wyraźnie drożały. Na przykład kontrakty na miedź rosły o ponad 4 procent. Pretekstem do zwyżki był niski poziom zapasów (najniższy od 4 miesięcy). Jednak po wejściu Amerykanów do gry wszystko się zmieniło. Staniało zarówno złoto jak i miedź (o 2 procent - zmienność sześcioprocentowa w czasie dnia sygnalizuje, jaki nerwowy jest rynek). Jedynie cena ropy lekko wzrosła, ale ropa to już jest rynek sam w sobie.

Rynek akcji ruszył na południe z podobną siłą, z jaką w środę rósł. W komentarzach wini się za takie zachowanie dane makro, ale mogły one służyć jedynie za pretekst do wywołania spadków. Tygodniowa zmiana bezrobocia w USA nie powinna była wpłynąć na zachowanie rynków, bo bezrobocie zgodnie z prognozami nieznacznie wzrosło. Publikacja indeksu wskaźników wyprzedających koniunkturę (LEI) mogła rzeczywiście trochę zaszkodzić, bo indeks spadł o 0,6 proc. (oczekiwano 0,4 proc.), ale w hossie LEI spadały nawet siedem razy z rzędu i niczym to zwyżkom nie przeszkadzało. Teoretycznie spadek LEI sygnalizuje nadchodzące spowolnienie gospodarcze, ale mimo to rentowość obligacji wyraźnie wzrosła pokonując szczyt z maja. Być może był to wpływ krążącej po rynku pogłoski, zgodnie z którą Fed w przyszłym miesiącu podniesie stopy o 50 pb. (uważam, że to jest niemożliwe).

Szkodziły rynkowi tym razem informacje ze spółek. Traciły akcje Johnson & Johnson z powodu raportu kwestionującego bezpieczeństwo jednego z jego produktów. Indeksowi NASDAQ zaszkodziła informacja o zrezygnowaniu przez Nokię ze standardu opracowanego przez Qualcomm. Poza tym Bear Stearns obniżył rekomendację dla Bed Bath & Beyond. Reasumując widać było, że gracze nie bardzo wiedzieli, czego się trzymać i niektórzy z byle powodu sprzedawali akcje. W ostatniej godzinie byki usiłowały kontratakować i co prawda nie udało się im zamknąć sesji wzrostem, ale skala spadku została zredukowana. Dzięki temu obraz rynku nie zmienił się i nadal większa jest szansa na wzrost indeksów.

Koniec tygodnia widziany przez pryzmat kalendarium wygląda bardzo ubogo. Czekamy na dane o zamówieniach na dobra trwałego użytku w USA. Po dużym spadku w kwietniu prognozy mówią o niewielkim wzroście i to byłaby informacja neutralna dla rynków. Gdyby zamówienia wzrosły o więcej niż jeden procent to byłby to pozytywny sygnał dla akcji. W sytuacji, kiedy inwestorzy boją się nie tylko o inflację, ale i o wzrost gospodarczy, a podwyżka stóp jest już zdyskontowana, dane pokazujące, że ożywienie gospodarcze nie jest zagrożone powinny pomagać posiadaczom akcji i dolarowi. Dane słabe (kolejny spadek zamówień) zaszkodziłyby zarówno akcjom jak i dolarowi.

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Dow Jones na szczycie wszech czasów

Dow Jones na szczycie wszech czasów

1 2

oprac. : Piotr Kuczyński / Xelion

![Sektor TSL z zadłużeniem na ponad 3,3 mld zł [© Freepik] Sektor TSL z zadłużeniem na ponad 3,3 mld zł](https://s3.egospodarka.pl/grafika2/sektor-TSL/Sektor-TSL-z-zadluzeniem-na-ponad-3-3-mld-zl-264641-150x100crop.jpg)

![Zagrożenia chemiczne nie śpią. Jakie ubezpieczenie firmy od szkód ekologicznych? [© Freepik] Zagrożenia chemiczne nie śpią. Jakie ubezpieczenie firmy od szkód ekologicznych?](https://s3.egospodarka.pl/grafika2/szkody-ekologiczne/Zagrozenia-chemiczne-nie-spia-Jakie-ubezpieczenie-firmy-od-szkod-ekologicznych-264637-150x100crop.jpg)

![Finansowanie dłużne: świetlana przyszłość przed Private Debt w Polsce? [© ambrozinio - Fotolia.com] Finansowanie dłużne: świetlana przyszłość przed Private Debt w Polsce?](https://s3.egospodarka.pl/grafika2/finansowanie-dluzne/Finansowanie-dluzne-swietlana-przyszlosc-przed-Private-Debt-w-Polsce-264618-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Rynek wierzytelności niczym nie zaskakuje [© mkos83 - Fotolia.com] Rynek wierzytelności niczym nie zaskakuje](https://s3.egospodarka.pl/grafika2/dlugi/Rynek-wierzytelnosci-niczym-nie-zaskakuje-264267-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![70 proc. Polaków wydaje na subskrypcje do 100 zł miesięcznie [© yousafbhutta z Pixabay] 70 proc. Polaków wydaje na subskrypcje do 100 zł miesięcznie](https://s3.egospodarka.pl/grafika2/subskrypcje/70-proc-Polakow-wydaje-na-subskrypcje-do-100-zl-miesiecznie-264602-150x100crop.jpg)

![Plan ogólny gminy obowiązkowy od 2026 roku - czy czeka nas rewolucja? [© Freepik] Plan ogólny gminy obowiązkowy od 2026 roku - czy czeka nas rewolucja?](https://s3.egospodarka.pl/grafika2/plan-ogolny-gminy/Plan-ogolny-gminy-obowiazkowy-od-2026-roku-czy-czeka-nas-rewolucja-264591-150x100crop.jpg)

![Cyberbezpieczeństwo w erze dronów [© Freepik] Cyberbezpieczeństwo w erze dronów](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/Cyberbezpieczenstwo-w-erze-dronow-264562-150x100crop.jpg)

![Na rynku mieszkaniowym ożywienie w I 2025 [© goodluz - Fotolia.com] Na rynku mieszkaniowym ożywienie w I 2025](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Na-rynku-mieszkaniowym-ozywienie-w-I-2025-264661-150x100crop.jpg)

![Nie będzie pełnego ozusowania umów zleceń [© fox17 - Fotolia.com] Nie będzie pełnego ozusowania umów zleceń](https://s3.egospodarka.pl/grafika2/ozusowanie-umow-zlecen/Nie-bedzie-pelnego-ozusowania-umow-zlecen-264657-150x100crop.jpg)

![DeepSeek zmienia zasady gry [© Freepik] DeepSeek zmienia zasady gry](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-zmienia-zasady-gry-264656-150x100crop.jpg)