Kredyty walutowe - co po 1 lipca?

2006-06-30 12:56

1 lipca 2006r. wchodzi w życie "rekomendacja S" - dokument przygotowany przez Komisję Nadzoru Bankowego, nakazujący bankom zaostrzenie kryteriów przyznawania kredytów w walutach obcych. Poniżej przestawiamy najważniejsze informacje dotyczące ograniczeń w udzielaniu kredytów walutowych.

Przeczytaj także: Kredyty walutowe na cenzurowanym

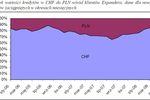

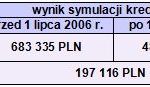

Co się zmieni po 1 lipca?*1. Osoba, które będzie chciała zaciągnąć kredyt hipoteczny w walucie obcej musi zarabiać na tyle dużo, by móc pożyczyć o 20 proc. więcej w złotówkach. Załóżmy, że klient chce pożyczyć 100 tys. zł we frankach szwajcarskich. Rata takiego kredytu przy 20-letnim okresie spłaty to ok. 550 zł. Bank oceni jednak czy tego klienta stać na spłatę 120 tys. zł w złotówkach, a więc na opłacenie miesięcznej raty ok. 830 zł. W kieszeni kredytobiorcy zostaje więc "ubezpieczenie" na wypadek wzrostu kursu franka nawet o 70 proc.

2. Bank musi w pierwszej kolejności zaoferować kredyt w złotówkach. Propozycję zaciągnięcia kredytu walutowego uzyskamy dopiero po podpisaniu oświadczenia, że mamy świadomość związanego z tym ryzyka. Jeśli oprocentowanie kredytu jest zmienne (zdecydowana większość kredytów) wówczas konieczne będzie również podpisanie oświadczenia, że zapoznaliśmy się z ryzykiem stopy procentowej.

3. Pracownik banku przedstawi symulacje pokazujące jak na ratę kredytu wpływa zmiana kursu walutowego oraz stóp procentowych. Zapoznamy się się z informacją o tym o ile wzrośnie rata przy wzroście kapitału kredytu o 20 proc. (oprocentowanie bez zmian) oraz w przypadku osłabienia złotówki o tyle ile wyniosła różnica między maksymalnym a minimalnym kursem danej waluty w złotych w ciągu ostatnich 12 miesięcy. Dowiemy się też m.in. o ile będzie wyższa nasza rata przy oprocentowaniu wyższym o 4 pkt proc.

4. W umowie kredytowej powinna się znaleźć informacja o całkowitym koszcie kredytu oraz rzeczywistej rocznej stopie oprocentowania. Takie wymogi stawia także ustawa o kredycie konsumenckim, która obejmuje kredyty hipoteczne poniżej 80 tys. zł. Rzeczywista roczna stopa oprocentowania zawiera nie tylko koszt odsetek, lecz także prowizję i inne opłaty związane z zaciągnięciem kredytu (także np. koszt prowadzenia rachunku bankowego o ile jego założenia jest dla kredytobiorcy obowiązkowe - w przypadku kredytów mieszkaniowych najczęściej tak jest). W umowie muszą się znaleźć m.in.: informacja o wszystkich opłatach związanych z zaciągnięciem kredytu, sposobach i terminach ustalania kursu waluty od którego zależy wysokość raty oraz opis warunków i konsekwencji przewalutowania.

5. Przynajmniej raz w roku bank zweryfikuje wartość nieruchomości. Może to robić na podstawie dokumentów dostarczonych przez klienta, lecz także w ramach swoich wewnętrznych procedur, a więc w praktyce bez obciążania kredytobiorcy kosztami wyceny.

* wybrane zmiany zawarte w Rekomendacji S istotne z punktu widzenia kredytobiorcy

Co się nie zmieni?

1. Rekomendacja S nie reguluje kwestii związanych z oprocentowaniem kredytów walutowych - banki mają więc nadal pełną swobodę w ustaleniu oprocentowania. Jednocześnie, wiele kredytów we frankach szwajcarskich zdrożeje właśnie 1 lipca. Nie będzie to jednak wynikać z wprowadzenia nowych przepisów ale z faktu, że banki dostosują swoje stawki do aktualnych stóp procentowych (dokonują tego najczęściej co kwartał)

Przeczytaj także:

![Kredyty walutowe odejdą do lamusa? Kredyty walutowe odejdą do lamusa?]() Kredyty walutowe odejdą do lamusa?

Kredyty walutowe odejdą do lamusa?

Kredyty walutowe odejdą do lamusa?

Kredyty walutowe odejdą do lamusa?

oprac. : expander

Więcej na ten temat:

kredyty walutowe, kryteria przyznawania kredytów walutowych, kredyt walutowy, rekomendacja S, kredyty złotówkowe, kredyty hipoteczne

![Kredyt hipoteczny z ograniczeniem? [© denphumi - Fotolia.com] Kredyt hipoteczny z ograniczeniem?](https://s3.egospodarka.pl/grafika/kredyty-hipoteczne/Kredyt-hipoteczny-z-ograniczeniem-iQjz5k.jpg)

![UOKiK o ograniczeniach kredytowych [© denphumi - Fotolia.com] UOKiK o ograniczeniach kredytowych](https://s3.egospodarka.pl/grafika/ograniczenia-kredytowe/UOKiK-o-ograniczeniach-kredytowych-iQjz5k.jpg)

![Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł [© BestStock - Fotolia.com] Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Frankowicze-w-opalach-Rata-kredytu-rosnie-do-blisko-2000-zl-233541-150x100crop.jpg)

![Nawet najlepsze kredyty frankowe są droższe od złotowych [© Stockfotos-MG - Fotolia.com] Nawet najlepsze kredyty frankowe są droższe od złotowych](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/Nawet-najlepsze-kredyty-frankowe-sa-drozsze-od-zlotowych-203929-150x100crop.jpg)

![Rynek kredytowy przed zmianami [© Africa Studio - Fotolia.com] Rynek kredytowy przed zmianami](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Rynek-kredytowy-przed-zmianami-125033-150x100crop.jpg)

![Nowa Rekomendacja S wspomoże rynek [© Fotowerk - Fotolia.com] Nowa Rekomendacja S wspomoże rynek](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Nowa-Rekomendacja-S-wspomoze-rynek-120549-150x100crop.jpg)

![Kredyty walutowe: duże korzyści i sporo ryzyka [© egeneralk - Fotolia.com] Kredyty walutowe: duże korzyści i sporo ryzyka](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Kredyty-walutowe-duze-korzysci-i-sporo-ryzyka-117835-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

![Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik] Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik]](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Od-dzisiaj-ceny-mieszkan-musza-byc-jawne-Mamy-oczekiwac-samych-korzysci-267695-50x33crop.jpg) Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników? [© freepik] Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników?](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/Samodzielnosc-czy-mikrozarzadzanie-jak-styl-zarzadzania-wplywa-na-rozwoj-pracownikow-267762-150x100crop.jpg)

![Eksport UE bez USA? Unia ma remedium na rosnące cła [© Freepik] Eksport UE bez USA? Unia ma remedium na rosnące cła](https://s3.egospodarka.pl/grafika2/rynek-pracy/Eksport-UE-bez-USA-Unia-ma-remedium-na-rosnace-cla-267760-150x100crop.jpg)

![Wypalenie zawodowe a urlop - czy wakacje są bodźcem do zmian? [© wygenerowane przez AI] Wypalenie zawodowe a urlop - czy wakacje są bodźcem do zmian?](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Wypalenie-zawodowe-a-urlop-czy-wakacje-sa-bodzcem-do-zmian-267754-150x100crop.png)

![Koniec ze zdejmowaniem butów na lotniskach? Nowe standardy bezpieczeństwa w USA [© wygenerowane przez AI] Koniec ze zdejmowaniem butów na lotniskach? Nowe standardy bezpieczeństwa w USA](https://s3.egospodarka.pl/grafika2/lotniska/Koniec-ze-zdejmowaniem-butow-na-lotniskach-Nowe-standardy-bezpieczenstwa-w-USA-267755-150x100crop.png)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![Czy nadmierne korzystanie z ekranów wywołuje autyzm cyfrowy u dzieci? Eksperci ostrzegają rodziców [© wygenerowane przez AI] Czy nadmierne korzystanie z ekranów wywołuje autyzm cyfrowy u dzieci? Eksperci ostrzegają rodziców](https://s3.egospodarka.pl/grafika2/autyzm/Czy-nadmierne-korzystanie-z-ekranow-wywoluje-autyzm-cyfrowy-u-dzieci-Eksperci-ostrzegaja-rodzicow-267752-150x100crop.png)