6 mitów nt. leasingu. Pora z nimi skończyć

2019-10-05 00:16

![6 mitów nt. leasingu. Pora z nimi skończyć [© airdone - Fotolia.com] 6 mitów nt. leasingu. Pora z nimi skończyć](https://s3.egospodarka.pl/grafika2/leasing/6-mitow-nt-leasingu-Pora-z-nimi-skonczyc-223352-200x133crop.jpg)

Leasing © airdone - Fotolia.com

Przeczytaj także: Obalamy 6 mitów nt. leasingu

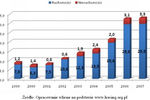

Dane Związku Polskiego Leasingu wyraźnie potwierdzają, że leasing to forma finansowania, która od przeszło dwóch dekad cieszy się rosnącą sławą. Tylko na przestrzeni ostatniego roku branży leasingowej udało się zanotować wzrost na poziomie niemal 22 proc. i zakończyć minione 12 miesięcy z wartością 86 mld zł. Doświadczenie pokazuje jednak, że za tą popularnością nie zawsze podąża rzetelna wiedza, a mitów, w które obrósł leasing ciągle nie brakuje. Z sześcioma najpopularniejszymi z nich rozprawiają się eksperci Siemens Financial Services.Mit pierwszy: leasing służy głównie finansowaniu samochodów

Samochody osobowe i dostawcze do 3,5 tony rzeczywiście najczęściej finansowane są za pomocą leasingu. Dane ZPL wskazują, że w minionym roku stanowiły one niemal połowę (ponad 48 proc.) leasingowanych przedmiotów. Należy jednak podkreślić, że firmy finansują w ten sposób nie tylko auta. W 2018 r. ponad 1/4 (26,3 proc.) wyleasingowanych przedmiotów stanowiły maszyny i inne urządzenia, w tym IT, a ich łączna wartość sięgała prawie 22 mld zł i wzrosła względem 2017 r. aż o 17,7 proc.

- Leasing pozwala zrealizować wiele różnych inwestycji w zależności od potrzeb przedsiębiorców i specyfiki branż w których działają. Poza maszynami i urządzeniami przemysłowymi może to być wyposażenie IT czy różnego rodzaju mniejszy sprzęt do pracy. Ta forma finansowania jest również bardzo elastyczna pod względem wartość leasingowanych przedmiotów i może się zaczynać już od tysiąca złotych – mówi Grzegorz Jarzębski, Szef linii biznesowej Asset Finance w Siemens Financial Services.

fot. airdone - Fotolia.com

Leasing

Mitem jest, że leasing służy głównie finansowaniu samochodów.

Mit drugi: leasing tylko od banku

Największe firmy leasingowe w Polsce należą do banków. Warto jednak pamiętać, że rynek ten jest duży i podmiotów, od których można uzyskać tego typu finansowanie jest więcej. Dlatego przedsiębiorcy, którzy szukają leasingu, powinni zapoznać się z ofertą wielu firm oraz porównać proponowane warunki, ponieważ często mogą one być dużo bardziej elastyczne w zależności od leasingodawcy. W przypadku mniejszych podmiotów ważne jest, by sprawdzić ich wiarygodność - doświadczenie spółki oraz jej zaplecze finansowe.

Na tak rozwiniętym rynku leasingu jak polski, ważna jest również specjalizacja danej firmy. Przedsiębiorcy, którzy szukają finansowania np. na maszyny i urządzenia powinni zapoznać się z ofertą podmiotów mających największe doświadczenie w tym obszarze. Firmy te posiadają wieloletni know-how oraz na co dzień współpracują z największymi i najpopularniejszymi dostawcami takiego sprzętu, co znacząco może przyśpieszyć cały proces uzyskania maszyny.

Mit trzeci: leasingu nie można wziąć przez Internet

Cyfryzacja wkracza bardzo szybko w każdą dziedzinę życia, również w biznesie. Właściciele firm bardzo chętnie robią zakupy w sieci i korzystają z bankowości internetowej. Jak wynika z badania Siemens Financial Services, już w 2016 r. średnio co drugi przedsiębiorca z sektora mikro i MŚP kupował rzeczy do firmy w sklepach e-commerce, a blisko co czwarty był zainteresowany leasingiem online. Mimo to możliwość wzięcia leasingu całkowicie przez Internet jest ograniczona, a według niektórych nawet niemożliwa.

- Naturalnym etapem rozwoju całej gospodarki, a w tym leasingu jest większa cyfryzacja i przeniesienie procesu jego uzyskania do Internetu. Ze względu na normy prawne transformacja cyfrowa rynku leasingu przebiega wolniej, ale na pewno będzie postępować. Warto zaznaczyć, że niektóre firmy oferują leasing online już od dawna. Jedną z nich jest Siemens Financial Services i rozwiązanie SimplyLease. Usługa została uruchomiona w 2017 r. i pozwala na wzięcie leasingu w sklepach internetowych, bez wychodzenia z domu. Za jej pośrednictwem można online uzyskać decyzję kredytową w 15 minut i sfinansować sprzęt na kwotę już od 1 tys. zł – mówi Grzegorz Jarzębski, Szef linii biznesowej Asset Finance w Siemens Financial Services.

Mit czwarty: z leasingu korzystają głównie duże firmy

Leasing jest często kojarzony z dużymi firmami, w praktyce jest jednak wręcz odwrotnie. Według danych Związku Polskiego Leasingu, w 2018 r. ponad połowę (52 proc.) klientów firm leasingowych stanowiły mikro przedsiębiorstwa z obrotami do 5 mln zł rocznie. W tym czasie 26 proc. umów zostało zawartych z podmiotami średnimi (powyżej 20 mln zł obrotu), a 21 proc. - z firmami małym (między 5 a 20 mln obrotu). Natomiast z najnowszego raportu ZPL z czerwca 2019 r. wynika, że korzystanie z leasingu lub pożyczki leasingowej deklaruje w Polsce 55 proc. średnich i 40 proc. małych firm.

Mit piąty: leasing to skomplikowana procedura

Prostota i szybki proces przyznania leasingu jest jedną z jego największych zalet. Aby uzyskać finansowanie przedsiębiorca zazwyczaj musi wypełnić wniosek, dostarczyć kserokopię dokumentu tożsamości oraz wypis z KRS lub CEiDG. Natomiast decyzja o przyznaniu leasingu może być wydana nawet w kwadrans. Proces jest zdecydowanie krótszy i prostszy niż np. w przypadku kredytu bankowego, gdzie samo podjęcie decyzji może potrwać nawet parę tygodni.

- Czas jest bardzo ważny dla przedsiębiorstw, zwłaszcza w branży przemysłowej oraz dla firm z sektora MŚP. Inwestycje w nowe maszyny i urządzenia to gwarancja zachowania konkurencyjności, natomiast w przypadku awarii sprzętu, każda godzina to często strata finansowa i przestój w produkcji oraz problemy w dostawach do klientów. Dlatego zdobycie finansowania w szybki i prosty sposób jest niezwykle ważne oraz atrakcyjne z punktu widzenia przedsiębiorców – mówi Grzegorz Jarzębski, Szef linii biznesowej Asset Finance w Siemens Financial Services.

Mit szósty: leasing jest droższy od kredytu

Na całkowity koszt leasingu wpływa wiele czynników, m.in. wkład własny, liczba rat czy kwota wykupu. Warto również zaznaczyć, że ta forma pozyskania finansowania ma dodatkowe korzyści, których nie ma np. kredyt inwestycyjny. W przypadku leasingu operacyjnego jest to możliwość wliczenia całej raty w koszty prowadzonej działalności – to bardzo istotnie obniża koszty pozyskania sprzętu. Dodatkowo, proces jego uzyskania jest o wiele szybszy i prostszy. Dlatego należy pamiętać, że leasing i kredyt nie są konkurencyjnymi produktami. Przedsiębiorca, który waha się nad wyborem jednej z opcji powinien zwrócić uwagę na więcej aspektów niż tylko koszt całkowity. Nie bez znaczenia pozostaje też fakt, że nie każdy przedsiębiorca może w danym momencie uzyskać kredyt, a to może generować realne straty. Leasing niweluje to zagrożenie.

![Co robić gdy leasing staje się problemem? [© Freepik] Co robić gdy leasing staje się problemem?](https://s3.egospodarka.pl/grafika2/leasing/Co-robic-gdy-leasing-staje-sie-problemem-267003-150x100crop.jpg) Co robić gdy leasing staje się problemem?

Co robić gdy leasing staje się problemem?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Nieprzygotowani na MSSF 16 [© Андрей Яланский - Fotolia.com] Nieprzygotowani na MSSF 16](https://s3.egospodarka.pl/grafika2/leasing/Nieprzygotowani-na-MSSF-16-216772-150x100crop.jpg)

![Finansowanie działalności gospodarczej: kredyt czy leasing? [© hesa2 - Fotolia.com] Finansowanie działalności gospodarczej: kredyt czy leasing?](https://s3.egospodarka.pl/grafika2/leasing/Finansowanie-dzialalnosci-gospodarczej-kredyt-czy-leasing-124786-150x100crop.jpg)

![Leasing operacyjny i finansowy: który wybrać? [© whitelook - Fotolia.com] Leasing operacyjny i finansowy: który wybrać?](https://s3.egospodarka.pl/grafika/leasing/Leasing-operacyjny-i-finansowy-ktory-wybrac-JbjmWj.jpg)

![Leasing operacyjny czy finansowy? [© anna - Fotolia.com] Leasing operacyjny czy finansowy?](https://s3.egospodarka.pl/grafika/leasing/Leasing-operacyjny-czy-finansowy-skVsXY.jpg)

![Firmy leasingowe udzieliły 110,5 mld zł finansowania w 2024 roku [© bnorbert3 - Fotolia.com] Firmy leasingowe udzieliły 110,5 mld zł finansowania w 2024 roku](https://s3.egospodarka.pl/grafika2/leasing/Firmy-leasingowe-udzielily-110-5-mld-zl-finansowania-w-2024-roku-264613-150x100crop.jpg)

![Firmy leasingowe udzieliły 79 mld zł finansowania w trzech kwartałach 2024 roku [© Sondem - Fotolia.com] Firmy leasingowe udzieliły 79 mld zł finansowania w trzech kwartałach 2024 roku](https://s3.egospodarka.pl/grafika2/leasing/Firmy-leasingowe-udzielily-79-mld-zl-finansowania-w-trzech-kwartalach-2024-roku-263031-150x100crop.jpg)

![ZPL: leasing w dobrej formie? [© snowing na Freepik] ZPL: leasing w dobrej formie?](https://s3.egospodarka.pl/grafika2/branza-leasingowa/ZPL-leasing-w-dobrej-formie-261388-150x100crop.jpg)

![Polska to 5. rynek leasingu w Europie [© airdone - Fotolia.com] Polska to 5. rynek leasingu w Europie](https://s3.egospodarka.pl/grafika2/branza-leasingowa/Polska-to-5-rynek-leasingu-w-Europie-258687-150x100crop.jpg)

![10 pytań o (nie tylko) rezygnację z PPK [© Jakub Krechowicz - Fotolia.com] 10 pytań o (nie tylko) rezygnację z PPK](https://s3.egospodarka.pl/grafika2/Pracownicze-Plany-Kapitalowe/10-pytan-o-nie-tylko-rezygnacje-z-PPK-223359-150x100crop.jpg)

![Wcześniejsza spłata kredytu a zwrot kosztów [© whitelook - Fotolia.com] Wcześniejsza spłata kredytu a zwrot kosztów](https://s3.egospodarka.pl/grafika2/wczesniejsza-splata-kredytu/Wczesniejsza-splata-kredytu-a-zwrot-kosztow-223411-150x100crop.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Praca podczas urlopu wypoczynkowego: jak stawiać granice i naprawdę odpocząć? [© Freepik] Praca podczas urlopu wypoczynkowego: jak stawiać granice i naprawdę odpocząć?](https://s3.egospodarka.pl/grafika2/tendencje-na-rynku-pracy/Praca-podczas-urlopu-wypoczynkowego-jak-stawiac-granice-i-naprawde-odpoczac-267843-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w VI 2025 [© Freepik] Reklama w internecie, telewizji i w radio w VI 2025](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-VI-2025-267842-150x100crop.jpg)

![Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów [© wygenerowane przez AI] Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-wraca-do-Modlina-i-uruchomi-11-nowych-tras-do-8-krajow-267833-150x100crop.png)

![Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach [© wygenerowane przez AI] Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach](https://s3.egospodarka.pl/grafika2/aplikacje-mobilne/Nowa-aplikacja-Koszyk-Zakupowy-sprawdz-gdzie-zrobisz-taniej-zakupy-spozywcze-w-najwiekszych-sieciach-267832-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu. [© wygenerowane przez AI] Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu.](https://s3.egospodarka.pl/grafika2/socjotechnika/Cyberprzestepcy-testuja-nowa-technike-FileFix-Ataki-phishingowe-bez-uzycia-luk-w-oprogramowaniu-267829-150x100crop.png)

![Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads [© wygenerowane przez AI] Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Google-testuje-AI-ktore-dzwoni-do-firm-Zmiany-w-kampaniach-Performance-Max-i-raportach-Google-Ads-267827-150x100crop.png)