Długi Polaków znowu rosną. 120 mln zł na koncie dwóch osób

2019-11-19 11:53

Przeczytaj także: InfoDług: zadłużenie Polaków rośnie wolniej

Kwota zadłużenia i liczba dłużników w województwach

Nadal najwyższe wartości niespłacanych zobowiązań kredytowych i pozakredytowych przypadają na Mazowsze (13,80 mld zł), Górny Śląsk (10,54 mld zł) oraz Dolny Śląsk (7,19 mld zł). Z kolei najmniejszą wartość zaległości mają mieszkańcy woj.: podlaskiego (1,50 mld zł), opolskiego (1,56 mld zł) oraz świętokrzyskiego (1,65 mld zł).

W ciągu III kw. we wszystkich województwach zwiększyła się łączna wartość zaległego zadłużenia Polaków, najbardziej w: mazowieckim (o 4 proc.), warmińsko-mazurskim (o 3,4 proc.) oraz kujawsko-pomorskim (o 3,1 proc.). Najmniej długi zwiększyły się na Podlasiu (0,7 proc.) i Podkarpaciu (1,6 proc.).

Co do liczby osób posiadających długi, to tym razem przybyło ich we wszystkich województwach, choć na Podlasiu bardzo nieznacznie, bo jedynie 225 osób. Największe zmiany nastąpiły na Mazowszu i Pomorzu Zachodnim (1,6 i 1,5 proc.). Najwięcej osób z problemami finansowymi według baz BIG InfoMonitor i BIK wywodzi się z: Górnego Śląska – 393,7 tys., Mazowsza – 367,8 tys. oraz Dolnego Śląska – ponad 277 tys. Znacząca liczba dłużników zamieszkuje także Wielkopolskę – 256,8 tys. osób. W pozostałych regionach nigdzie ich liczba nie przekracza 200 tys. osób, ale należy zwrócić uwagę, że Pomorze i woj. kujawsko-pomorskie są coraz bliżej tej granicy.

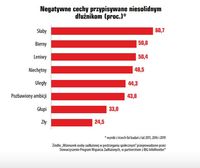

Okazuje się, że problemem osób zadłużonych nie są same długi nie są jedynym problemem Dłużnicy, poza tym, że mają problemy finansowe, wynoszące przeciętnie ponad 27,8 tys. zł na osobę, mają też złą samoocenę. Negatywnie są również postrzegane przez społeczeństwo – wynika z badania Wizerunek Osoby Zadłużonej, przeprowadzonego przez Stowarzyszenie Program Wsparcia Zadłużonych w partnerstwie z BIG InfoMonitor*. Z przedstawionego w badaniu respondentom zestawienia siedmiu przeciwstawnych cech: pracowity-leniwy, dominujący-uległy, chętny-niechętny, ambitny-pozbawiony ambicji, mocny-słaby, aktywny-bierny oraz mądry-głupi – opisujących postać niesolidnego dłużnika, ogół respondentów zdecydowanie częściej wybiera te negatywne. Przede wszystkim postrzegają dłużników jako osoby słabe, bierne i leniwe.

Podobnie wartościują się sami dłużnicy, wymieniając jako nadrzędne cechy: słabość, brak chęci i lenistwo. Udział ocen negatywnych ma przewagę.

– Nie ma wątpliwości, że im gorzej osoba ocenia siebie, swoje zasoby i możliwości, im bardziej pesymistycznie widzi swoje szanse, tym trudniej zmobilizować ją do aktywnego działania, np. poszukiwania pomocy. Osoby zadłużone mają też świadomość jak negatywnie są postrzegane przez innych, np. wierzycieli, osoby najbliższe, itd. To wszystko razem działa jak samospełniająca się przepowiednia. Kiedy wiem, że tak mnie widzą i nie spodziewają się po mnie niczego dobrego, to nawet nie próbuję ich wyprowadzić z błędu, zaskoczyć czymś pozytywnym – mówi Roman Pomianowski, który promuje wykorzystanie teorii wyuczonej bezradności w pomaganiu osobom zadłużonym i uzależnionym ze Stowarzyszenia Program Wsparcia Zadłużonych.

fot. mat. prasowe

Negatywne cechy przypisywane niesolidnym dłużnikom (proc.)

Dłużnicy najczęściej postrzegani są jako słabi i bierni.

W efekcie tego, gdy pojawiają się długi wśród Polaków dominuje postawa, zagubienia i bierności oraz chęć ucieczki od problemów. Trzecim najczęściej spotykanym podejściem jest agresja i roszczeniowość, a jedynie 10 proc. to osoby zgodne i racjonalnie poszukujące rozwiązań – wynika z innych badań Stowarzyszenia Program Wsparcia Zadłużonych.

– Z drugiej strony negatywne postrzeganie niesolidnych dłużników przez otoczenie ma przełożenie na niższe zaangażowanie w pomoc tym osobom. W stwierdzonym w badaniu obrazie standardowego dłużnika – „stereotypie” brakuje tzw. mocnych stron, „punktów zaczepienia” koniecznych do budowania z nimi zwykle długofalowej relacji na wychodzenie z zadłużenia – podkreśla Roman Pomianowski.

Jednocześnie można zaobserwować, że społeczeństwo radykalizuje się w ocenie dłużników. Gdy w 2016 r. nieradzących sobie z finansami źle oceniało 45 proc. badanych, 24 proc. opisywało ich cechami pozytywnymi, a ponad 31 proc. nie miało zdania, to po trzech latach jedynie co szósta osoba (16,5 proc.) pozostaje neutralna. Prawie 52 proc. postrzega ich negatywnie, a 31 proc. pozytywnie.

– Przybyło osób oceniających dłużników negatywnie, ale także patrzących na nich pozytywnie. Może to wynikać z wielu elementów, rosnącej liczby osób nieradzących sobie z finansami, kontaktu z nimi, własnych doświadczeń w tym względzie, czy wpływu zmieniającego się prawa, które staje się przychylniejsze dłużnikom, np. skrócenie z 10 do 6 lat terminu przedawnienia, zliberalizowanie prawa o upadłości konsumenckiej – zwraca uwagę Sławomir Grzelczak, prezes BIG InfoMonitor.

*Badanie zrealizowane przez Stowarzyszenie Program Wsparcia Zadłużonych ankietą internetową( CAWI) oraz ankietami tradycyjnymi (PAPI) na próbie 1994 dorosłych mieszkańców Polski w trzech grupach: osób zadłużonych, osób pracujących z zadłużonymi, populacji ogólnej. Realizowane było w trzech okresach, w latach 2011, 2016 i 2019. Partnerem badań jest BIG InfoMonitor.

![Pandemia nie powiększyła zadłużenia Polaków [© pixabay.com] Pandemia nie powiększyła zadłużenia Polaków](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/Pandemia-nie-powiekszyla-zadluzenia-Polakow-238371-150x100crop.jpg) Pandemia nie powiększyła zadłużenia Polaków

Pandemia nie powiększyła zadłużenia Polaków

1 2

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Długi Polaków przekroczyły 81 mld zł [© pixabay.com] Długi Polaków przekroczyły 81 mld zł](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/Dlugi-Polakow-przekroczyly-81-mld-zl-236224-150x100crop.jpg)

![Dzień bez Długów przez cały rok. Jak uniknąć zadłużenia? [© pressmaster - Fotolia.com] Dzień bez Długów przez cały rok. Jak uniknąć zadłużenia?](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/Dzien-bez-Dlugow-przez-caly-rok-Jak-uniknac-zadluzenia-233929-150x100crop.jpg)

![InfoDług: jak pandemia wpływa na zadłużenie Polaków? [© Photographee.eu - Fotolia.com] InfoDług: jak pandemia wpływa na zadłużenie Polaków?](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/InfoDlug-jak-pandemia-wplywa-na-zadluzenie-Polakow-233909-150x100crop.jpg)

![BIG InfoMonitor: 2 miesiące pandemii i długi wyższe o 1,2 mld [© diy13 - Fotolia.com] BIG InfoMonitor: 2 miesiące pandemii i długi wyższe o 1,2 mld](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/BIG-InfoMonitor-2-miesiace-pandemii-i-dlugi-wyzsze-o-1-2-mld-231227-150x100crop.jpg)

![InfoDług: Polacy wchodzą w kryzys z 80 mld zł zadłużenia [© MediablitzImages - Fotolia.com] InfoDług: Polacy wchodzą w kryzys z 80 mld zł zadłużenia](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/InfoDlug-Polacy-wchodza-w-kryzys-z-80-mld-zl-zadluzenia-229590-150x100crop.jpg)

![BIK: zadłużenie Polaków to już 77,7 mld zł. Będzie znacznie więcej? [© bzyxx - Fotolia.com] BIK: zadłużenie Polaków to już 77,7 mld zł. Będzie znacznie więcej?](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/BIK-zadluzenie-Polakow-to-juz-77-7-mld-zl-Bedzie-znacznie-wiecej-228385-150x100crop.jpg)

![InfoDług: zadłużenie Polaków rośnie razem z gospodarką [© Kaspars Grinvalds - Fotolia.com] InfoDług: zadłużenie Polaków rośnie razem z gospodarką](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/InfoDlug-zadluzenie-Polakow-rosnie-razem-z-gospodarka-219677-150x100crop.jpg)

![InfoDług: zadłużenie Polaków znowu wzrosło [© stadtratte - Fotolia.com] InfoDług: zadłużenie Polaków znowu wzrosło](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/InfoDlug-zadluzenie-Polakow-znowu-wzroslo-216102-150x100crop.jpg)

![InfoDług: długi Polaków wystarczyłyby na budowę elektrowni [© Andrey Cherkasov - Fotolia.com] InfoDług: długi Polaków wystarczyłyby na budowę elektrowni](https://s3.egospodarka.pl/grafika2/Biuro-Informacji-Gospodarczej/InfoDlug-dlugi-Polakow-wystarczylyby-na-budowe-elektrowni-212136-150x100crop.jpg)

![Obligacje skarbowe. Papierowy zawrót głowy [© geografika - Fotolia.com] Obligacje skarbowe. Papierowy zawrót głowy](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Obligacje-skarbowe-Papierowy-zawrot-glowy-224737-150x100crop.jpg)

![Co muszą robić banki, żeby nie przegrać z branżą FinTech? [© Vladislav Kochelaevs - Fotolia.com] Co muszą robić banki, żeby nie przegrać z branżą FinTech?](https://s3.egospodarka.pl/grafika2/banki/Co-musza-robic-banki-zeby-nie-przegrac-z-branza-FinTech-224831-150x100crop.jpg)

![Rynek złota 2024: rekordy, nowi liderzy i zakupy banków centralnych [© Gina Sanders - Fotolia.com] Rynek złota 2024: rekordy, nowi liderzy i zakupy banków centralnych](https://s3.egospodarka.pl/grafika2/rynek-zlota/Rynek-zlota-2024-rekordy-nowi-liderzy-i-zakupy-bankow-centralnych-264036-150x100crop.jpg)

![Sylwester 2024 w domu. Wydamy średnio 268 zł [© Freepik] Sylwester 2024 w domu. Wydamy średnio 268 zł](https://s3.egospodarka.pl/grafika2/Sylwester-2024/Sylwester-2024-w-domu-Wydamy-srednio-268-zl-264010-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Działalność nierejestrowana - na czym polega i z czym się wiąże? [© StockRocket - Fotolia.com] Działalność nierejestrowana - na czym polega i z czym się wiąże? [© StockRocket - Fotolia.com]](https://s3.egospodarka.pl/grafika2/ulgi-dla-firm/Dzialalnosc-nierejestrowana-na-czym-polega-i-z-czym-sie-wiaze-208993-50x33crop.jpg) Działalność nierejestrowana - na czym polega i z czym się wiąże?

Działalność nierejestrowana - na czym polega i z czym się wiąże?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Jakie inwestycje alternatywne najbardziej opłacalne? [© panoKreativ - Fotolia.com] Jakie inwestycje alternatywne najbardziej opłacalne?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-oplacalne-140226-150x100crop.jpg)

![Oszczędzanie kluczowym celem na 2025 rok [© contrastwerkstatt - Fotolia.com] Oszczędzanie kluczowym celem na 2025 rok](https://s3.egospodarka.pl/grafika2/finanse-Polakow/Oszczedzanie-kluczowym-celem-na-2025-rok-264034-150x100crop.jpg)

![Rok 2024 rokiem pracownika. Jakie prognozy na 2025 rok? [© Jakub Jirsák - Fotolia.com] Rok 2024 rokiem pracownika. Jakie prognozy na 2025 rok?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rok-2024-rokiem-pracownika-Jakie-prognozy-na-2025-rok-264033-150x100crop.jpg)

![Ceny mieszkań w 2024 rosły, co przyniesie 2025? [© Freepik] Ceny mieszkań w 2024 rosły, co przyniesie 2025?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-2024-rosly-co-przyniesie-2025-264032-150x100crop.jpg)

![Sylwester 2024: jak go spędzimy? [© Freepik] Sylwester 2024: jak go spędzimy?](https://s3.egospodarka.pl/grafika2/Sylwester/Sylwester-2024-jak-go-spedzimy-264031-150x100crop.jpg)

![Cyberataki na przeglądarki internetowe stały się zmorą 2024 roku [© Freepik] Cyberataki na przeglądarki internetowe stały się zmorą 2024 roku](https://s3.egospodarka.pl/grafika2/cyberataki/Cyberataki-na-przegladarki-internetowe-staly-sie-zmora-2024-roku-264030-150x100crop.jpg)

![Zmiany w składce zdrowotnej priorytetem dla firm w 2025 roku [© apops - Fotolia.com] Zmiany w składce zdrowotnej priorytetem dla firm w 2025 roku](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Zmiany-w-skladce-zdrowotnej-priorytetem-dla-firm-w-2025-roku-264029-150x100crop.jpg)