Barometr Consumer Finance o 11 pkt w dół. A będzie jeszcze gorzej

2020-03-24 14:02

![Barometr Consumer Finance o 11 pkt w dół. A będzie jeszcze gorzej [© Adam Wasilewski - Fotolia.com] Barometr Consumer Finance o 11 pkt w dół. A będzie jeszcze gorzej](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Barometr-Consumer-Finance-o-11-pkt-w-dol-A-bedzie-jeszcze-gorzej-228205-200x133crop.jpg)

Barometr Consumer Finance o 11 pkt w dół © Adam Wasilewski - Fotolia.com

Przeczytaj także: Polacy chcą zwiększyć wydatki

- wpływ czynników demograficznych na rynek,

- popyt na zakupy dóbr trwałych i skłonność do ich finansowania z kredytu,

- niepewność związaną z otoczeniem gospodarczym i własną sytuacją finansową oraz

- wykluczenie z rynku kredytowego.

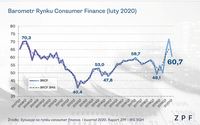

Jak czytamy w komunikacie ZPF, za tak pokaźny spadek wskazania Barometru Consumer Finance odpowiada przede wszystkim pogorszenie nastroju odnośnie sytuacji makroekonomicznej. Ankietowani Polacy wskazują, że obawiają się nie tylko spadku wzrostu gospodarczego, ale również wzrostu bezrobocia oraz mniej dynamicznego wzrostu dochodów.

fot. mat. prasowe

Barometr Rynku Consumer Finance

Barometr Rynku Consumer Finance jest skonstruowany w taki sposób, że poziom 50 punktów oznacza stagnację rynku.

Tym jednak, co w największym stopniu przesądza o tak pokaźnym spadku wskazówki barometru, jest wyższy niż ostatnio poziom wykluczenia z rynku consumer finance. Respondenci znacznie częściej wskazują na wysokość dochodów jako główną barierę w uzyskaniu kredytu. Pogarsza się również ich zdolność do obsługi zobowiązań, rzadziej też wskazują na brak jakichkolwiek barier w zaciąganiu kredytu.

Te czynniki powodują, że zdolność polskich gospodarstw domowych do zaciągania kredytów w najbliższej przyszłości znacząco zmalała. Czynniki demograficzne również oddziałują negatywnie na poziom BRCF i – biorąc pod uwagę prognozy demograficzne – ta tendencja będzie utrzymana jeszcze przez bardzo długi okres.

– Fakt, że w największym stopniu do pogorszenia odczytu BRCF przyczynił się wzrost wykluczenia z rynku finansowego jest bardzo negatywnym sygnałem dla gospodarstw domowych, które znacznie częściej raportują barierę dochodową w uzyskaniu kredytu, co jest zaskakujące w kontekście dobrych jeszcze w momencie przeprowadzania badania prognoz dla wzrostu PKB i koniunktury w polskiej gospodarce. Wzrost wykluczenia z rynku finansowego może oznaczać rosnące ryzyko rozkwitu szarej strefy, podziemia pożyczkowego, czyli prawdziwych lichwiarzy, którzy na pewno z łatwością będą docierać pomimo pandemii do tych, którzy skuszą się takimi ofertami – mówi Andrzej Roter, Prezes Zarządu ZPF.

W ostatnich kilku badaniach na poprawę wartości barometru oddziaływała składowa związana z prognozowanym finansowaniem poważnych wydatków środkami pochodzącymi z kredytu. Osiągane były też rekordowe poziomy w zakresie prawdopodobieństwa zakupu samochodu, dóbr trwałych czy wydatków remontowych. Bieżące badanie nie przyniosło jeszcze spadków w tym zakresie – obecnie zmniejszyła się chęć do skorzystania z kredytu, ale jeszcze lekko wzrosło prawdopodobieństwo poniesienia ważnych wydatków. Trzeba jednak pamiętać, że było to jeszcze przed eskalacją stanu epidemicznego.

fot. mat. prasowe

Wskaźnik skłonności do dokonywania poważnych wydatków

W ostatnim badaniu deklaracje dotyczące skłonności do dokonywania poważnych wydatków nie wykazały jeszcze spadków.

fot. mat. prasowe

Łączny odsetek respondentów finansujących wydatki w całości lub części z kredytu

W przypadku ponad 81% Polaków wydatki związane z zakupem mieszkania finansowane są w całości lub w części z kredytu.

– Obecnie wartość barometru utrzymuje się wprawdzie powyżej 50 pp., ale biorąc pod uwagę fakt, że spełniają się czarne scenariusze w zakresie wpływu koronawirusa na gospodarkę i finanse, prawdziwy obraz nastrojów poznamy dopiero w następnym badaniu. Warto pamiętać, że kryzys finansowy z lat 2007–2008 przyniósł spadek barometru trwający ponad 4 lata, ale w początkowym okresie spadek nie był tak gwałtowny. Początkowa wartość barometru wyniosła wówczas ponad 70 pp., a w 2012 r. osiągnęła ok. 40 pp. – wyjaśnia dr Sławomir Dudek z IRG SGH, główny ekonomista Pracodawców RP.

![Rekordowa inflacja uderza w finanse Polaków [© Piotr Marcinski - Fotolia.com] Rekordowa inflacja uderza w finanse Polaków](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Rekordowa-inflacja-uderza-w-finanse-Polakow-251119-150x100crop.jpg) Rekordowa inflacja uderza w finanse Polaków

Rekordowa inflacja uderza w finanse Polaków

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Jak recesja wpływa na sytuację finansową Polaków? [© Magdziak Marcin - Fotolia.com] Jak recesja wpływa na sytuację finansową Polaków?](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Jak-recesja-wplywa-na-sytuacje-finansowa-Polakow-251036-150x100crop.jpg)

![Popyt na kredyt konsumpcyjny wzrośnie? [© bzyxx - Fotolia.com] Popyt na kredyt konsumpcyjny wzrośnie?](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Popyt-na-kredyt-konsumpcyjny-wzrosnie-238827-150x100crop.jpg)

![ZPF: skłonność do wydatków rośnie, popyt na kredyty niski [© Bartlomiej Zyczynski - Fotolia.com] ZPF: skłonność do wydatków rośnie, popyt na kredyty niski](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/ZPF-sklonnosc-do-wydatkow-rosnie-popyt-na-kredyty-niski-237953-150x100crop.jpg)

![ZPF: Polacy ograniczają zakupy, popyt na kredyty spada [© Marek Mrozek - Fotolia.com] ZPF: Polacy ograniczają zakupy, popyt na kredyty spada](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/ZPF-Polacy-ograniczaja-zakupy-popyt-na-kredyty-spada-229394-150x100crop.jpg)

![Finanse gospodarstw domowych w III kw. 2019 [© adam88xx - Fotolia.com] Finanse gospodarstw domowych w III kw. 2019](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Finanse-gospodarstw-domowych-w-III-kw-2019-221916-150x100crop.jpg)

![Naszym problemem nie jest zadłużenie, ale ceny żywności [© hiphoto39 - Fotolia.com] Naszym problemem nie jest zadłużenie, ale ceny żywności](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Naszym-problemem-nie-jest-zadluzenie-ale-ceny-zywnosci-220845-150x100crop.jpg)

![Finanse gospodarstw domowych w II kw. 2019 [© Pio Si - Fotolia.com] Finanse gospodarstw domowych w II kw. 2019](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Finanse-gospodarstw-domowych-w-II-kw-2019-219252-150x100crop.jpg)

![Jak sytuacja gospodarcza kraju wpływa na budżet domowy? [© Андрей Яланский - Fotolia.com] Jak sytuacja gospodarcza kraju wpływa na budżet domowy?](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Jak-sytuacja-gospodarcza-kraju-wplywa-na-budzet-domowy-218273-150x100crop.jpg)

![Finanse gospodarstw domowych w I kw. 2019 [© vlady1984 - Fotolia.com] Finanse gospodarstw domowych w I kw. 2019](https://s3.egospodarka.pl/grafika2/finanse-gospodarstw-domowych/Finanse-gospodarstw-domowych-w-I-kw-2019-215355-150x100crop.jpg)

![BIK Kredyt Trendy: jak Polacy zaciągali kredyty w 2019 roku? [© Magdziak Marcin - Fotolia.com] BIK Kredyt Trendy: jak Polacy zaciągali kredyty w 2019 roku?](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/BIK-Kredyt-Trendy-jak-Polacy-zaciagali-kredyty-w-2019-roku-228167-150x100crop.jpg)

![BGK: będzie łatwiej o kredyt technologiczny [© ewakubiak - Fotolia.com] BGK: będzie łatwiej o kredyt technologiczny](https://s3.egospodarka.pl/grafika2/oferta-bankow/BGK-bedzie-latwiej-o-kredyt-technologiczny-228217-150x100crop.jpg)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)

![Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny [© Freepik] Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny](https://s3.egospodarka.pl/grafika2/rynek-motoryzacyjny/Najczesciej-wyszukiwane-modele-samochodow-Nowy-ranking-zaskakuje-i-ujawnia-ceny-268068-150x100crop.jpg)