Co będą oznaczać kolejne cięcia stóp procentowych?

2020-04-08 12:29

Nawet 2-3 cięcia stóp procentowych – takie są oczekiwania wobec tegorocznych działań Rady Polityki Pieniężnej. To oznacza dla kredytobiorców oszczędność rzędu 140-190 złotych miesięcznie. Perspektywy dla oszczędzających są bez porównania gorsze. Coraz bardziej realne wydaje się ryzyko, że pojawią się koszty trzymania pieniędzy w bankach – przynajmniej dla części klientów.

Przeczytaj także: Oprocentowanie kredytów i lokat mocno w dół

Zaledwie 22 dni od marcowego cięcia stóp procentowych o 0,5 pkt. proc. Rada Polityki Pieniężnej znowu ogłosi swoją decyzję na temat kosztu pieniądza w Polsce. To od tej decyzji zależy jak wysokie raty kredytów będą płaciły miliony Polaków. Jest to też kluczowe dla określenia tego ile pieniędzy będzie można zarobić na bankowej lokacie.Rynek czeka na 2-3 cięcia stóp

Czego można się spodziewać? Kontakty terminowe na stopę procentową sugerują, że już w kwietniu, a najpóźniej w maju czeka nas kolejne cięcie kosztu pieniądza w Polsce - tym razem o 25 punktów bazowych. To by oznaczało, że z poziomu 1,5% jeszcze na początku marca br. podstawowa stopa procentowa zostałaby obcięta aż o połowę. Mało tego, już w wakacje, spodziewana jest kolejna decyzja o cięciu stóp. Rynek nie wyklucza ponadto kolejnej takiej decyzji jeszcze na przełomie lat 2020/21. W efekcie pod koniec roku podstawowa stopa procentowa może wynosić zaledwie 0,25 – 0,5%.

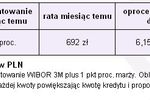

Osoby, które na zakup mieszkania zadłużyły się w złotówce, takie zmiany przyjęłyby z zadowoleniem. Cięcia podstawowej stopy prowadzą bowiem do obniżki rat. Co prawda dzieje się to z opóźnieniem – najpierw niższe stopy muszą przełożyć się na spadek stawki WIBOR (trwa to maksymalnie kilka dni), ale potem banki muszą te zmianę uwzględnić w oprocentowaniu kredytów (w przypadku hipotek trwa to nawet kilka miesięcy).

Odsetki w dół

Już jednak marcowe cięcie oznacza globalny spadek odsetek od złotowych kredytów mieszkaniowych o około 1,6-1,7 miliardów złotych w skali roku. Kwota imponująca, choć po rozłożeniu na wszystkie kredyty hipoteczne mówimy o spadku odsetek przeciętnie o 70-80 złotych miesięcznie. Jeśli w bieżącym roku doszłoby do kolejnych 2-3 cięć stóp (po 25 punktów każdy), to tegoroczny spadek kosztu pieniądza powinien spowodować redukcję odsetek w przypadku przeciętnego złotowego kredytu mieszkaniowego o 140-190 złotych miesięcznie.

fot. mat. prasowe

Oprocentowanie przeciętnej lokaty bankowej

Oprocentowanie lokat bankowych osiągnęło już historyczne minima.

… oprocentowanie lokat też

I choć te ruchy oznaczają oszczędności dla osób zadłużonych w rodzimej walucie, to po drugiej stronie tego równania znajdują się oszczędzający. Ci już od kilku lat są świadkami sytuacji, w której ceny w sklepach (inflacja) rosną szybciej niż odsetki od przeciętnej bankowej lokaty.

Na tym nie koniec złych informacji. Już dziś bowiem zakładając przeciętną lokatę można liczyć na mniej niż 100 złotych odsetek w skali roku od powierzonej bankowi kwoty 10 tys. złotych. Przy prawie 5-proc. inflacji jest to oferta mało atrakcyjna, a będzie jeszcze gorzej. Jeśli dalej cięte będą stopy procentowe w Polsce, to już niebawem przeciętne oprocentowanie lokaty spadnie poniżej symbolicznego poziomu 0,5% (minus podatek) – wynika z szacunków HRE Investments. Taki scenariusz sugerują najnowsze notowania kontraktów terminowych. Przy czym trzeba mieć świadomość, że im dłuższy horyzont tej prognozy, tym większym błędem jest obarczona. Z drugiej strony, gdyby faktycznie doszło do 2-3 cięć stóp procentowych w Polsce, to w skrajnych przypadkach może się okazać, że już pod koniec br. dla części Polaków koszty trzymania pieniędzy w bankach zaczną przewyższać naliczane odsetki.

To skutkować może wycofywaniem pieniędzy z banków, trzymaniem ich w przysłowiowej „skarpecie”, która jednak nie chroni przed inflacją. Dlatego sporo osób może zwrócić się w kierunku aktywów uznawanych za bezpieczne przystanie - takie jak złoto, obligacje skarbowe czy nieruchomości.

Bartosz Turek, główny analityk

Przeczytaj także:

![Oprocentowanie lokat będzie spadać, raty kredytów raczej nie? [© fotofabrika - Fotolia.com] Oprocentowanie lokat będzie spadać, raty kredytów raczej nie?]() Oprocentowanie lokat będzie spadać, raty kredytów raczej nie?

Oprocentowanie lokat będzie spadać, raty kredytów raczej nie?

![Oprocentowanie lokat będzie spadać, raty kredytów raczej nie? [© fotofabrika - Fotolia.com] Oprocentowanie lokat będzie spadać, raty kredytów raczej nie?](https://s3.egospodarka.pl/grafika2/lokaty/Oprocentowanie-lokat-bedzie-spadac-raty-kredytow-raczej-nie-247515-150x100crop.jpg) Oprocentowanie lokat będzie spadać, raty kredytów raczej nie?

Oprocentowanie lokat będzie spadać, raty kredytów raczej nie?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Co będą oznaczać kolejne cięcia stóp procentowych? [© Lev Dolgatsjov - Fotolia.com] Co będą oznaczać kolejne cięcia stóp procentowych?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Co-beda-oznaczac-kolejne-ciecia-stop-procentowych-228586-200x133crop.jpg)

![Wyższe stopy procentowe a zdolność kredytowa i oprocentowanie lokat [© DDRockstar - Fotolia.com] Wyższe stopy procentowe a zdolność kredytowa i oprocentowanie lokat](https://s3.egospodarka.pl/grafika2/podwyzka-stop-procentowych/Wyzsze-stopy-procentowe-a-zdolnosc-kredytowa-i-oprocentowanie-lokat-243921-150x100crop.jpg)

![Stopy procentowe: czeka nas kolejne 10 lat z niską ratą i bez zysków z lokat? [© DDRockstar - Fotolia.com] Stopy procentowe: czeka nas kolejne 10 lat z niską ratą i bez zysków z lokat?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Stopy-procentowe-czeka-nas-kolejne-10-lat-z-niska-rata-i-bez-zyskow-z-lokat-233284-150x100crop.jpg)

![Oprocentowanie kredytów 11 razy wyższe niż lokat [© maxsim - Fotolia.com] Oprocentowanie kredytów 11 razy wyższe niż lokat](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Oprocentowanie-kredytow-11-razy-wyzsze-niz-lokat-231235-150x100crop.jpg)

![Stopy procentowe: jakie blaski i cienie obniżek? [© Andrey Popov - Fotolia.com] Stopy procentowe: jakie blaski i cienie obniżek?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Stopy-procentowe-jakie-blaski-i-cienie-obnizek-230209-150x100crop.jpg)

![Lokaty bankowe nie zarabiają, kredyty dają odetchnąć [© graja - Fotolia.com] Lokaty bankowe nie zarabiają, kredyty dają odetchnąć](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Lokaty-bankowe-nie-zarabiaja-kredyty-daja-odetchnac-228668-150x100crop.jpg)

![Dzięki RPP raty kredytów w dół [© jan_S - Fotolia.com] Dzięki RPP raty kredytów w dół](https://s3.egospodarka.pl/grafika2/RPP/Dzieki-RPP-raty-kredytow-w-dol-152455-150x100crop.jpg)

![Zdolność kredytowa w V 2025 z nowym rekordem [© Freepik] Zdolność kredytowa w V 2025 z nowym rekordem](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-V-2025-z-nowym-rekordem-266690-150x100crop.jpg)

![Raty kredytów zaczęły spadać, a zdolność kredytowa wzrosła [© Freepik] Raty kredytów zaczęły spadać, a zdolność kredytowa wzrosła](https://s3.egospodarka.pl/grafika2/raty-kredytow/Raty-kredytow-zaczely-spadac-a-zdolnosc-kredytowa-wzrosla-266453-150x100crop.jpg)

![Czy płatność za pobraniem właśnie kończy karierę? [© Photographee.eu - Fotolia.com] Czy płatność za pobraniem właśnie kończy karierę?](https://s3.egospodarka.pl/grafika2/zakupy-przez-internet/Czy-platnosc-za-pobraniem-wlasnie-konczy-kariere-228581-150x100crop.jpg)

![Catalyst: niewykupione obligacje warte 226,9 mln zł [© Adam Machocki - Fotolia.com] Catalyst: niewykupione obligacje warte 226,9 mln zł](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-niewykupione-obligacje-warte-226-9-mln-zl-228594-150x100crop.jpg)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać? [© wygenerowane przez AI] Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać?](https://s3.egospodarka.pl/grafika2/dodatek-pielegnacyjny/Dodatek-pielegnacyjny-dla-75-latkow-z-ZUS-komu-przysluguje-ile-wynosi-i-jak-go-otrzymac-267375-150x100crop.png)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast? [© Africa Studio - Fotolia.com] Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2025-r-mieszkancy-najwiekszych-miast-263866-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Po co Kowalskiemu Data Center? [© freepik] Po co Kowalskiemu Data Center?](https://s3.egospodarka.pl/grafika2/Data-Center/Po-co-Kowalskiemu-Data-Center-267399-150x100crop.jpg)

![Czego o rynku nieruchomości nie powie ci kandydat na prezydenta? [© Freepik] Czego o rynku nieruchomości nie powie ci kandydat na prezydenta?](https://s3.egospodarka.pl/grafika2/wybory-prezydenckie/Czego-o-rynku-nieruchomosci-nie-powie-ci-kandydat-na-prezydenta-267402-150x100crop.jpg)

![Nowe regulacje od 1 czerwca 2025: Jak zmieni się zatrudnianie cudzoziemców w Polsce? [© wygenerowane przez AI] Nowe regulacje od 1 czerwca 2025: Jak zmieni się zatrudnianie cudzoziemców w Polsce?](https://s3.egospodarka.pl/grafika2/zatrudnianie-cudzoziemcow/Nowe-regulacje-od-1-czerwca-2025-Jak-zmieni-sie-zatrudnianie-cudzoziemcow-w-Polsce-267398-150x100crop.png)

![Kto w IT może liczyć na zarobki 40 000 zł miesięcznie? [© free] Kto w IT może liczyć na zarobki 40 000 zł miesięcznie?](https://s3.egospodarka.pl/grafika2/zarobki-w-IT/Kto-w-IT-moze-liczyc-na-zarobki-40-000-zl-miesiecznie-267401-150x100crop.jpg)

![T-Mobile upraszcza ofertę: jedna taryfa bez limitów i nowe pakiety usług [© wygenerowane przez AI] T-Mobile upraszcza ofertę: jedna taryfa bez limitów i nowe pakiety usług](https://s3.egospodarka.pl/grafika2/T-Mobile/T-Mobile-upraszcza-oferte-jedna-taryfa-bez-limitow-i-nowe-pakiety-uslug-267397-150x100crop.png)

![Wakacje składkowe: jak skorzystać z ulgi od składek ZUS? [© wygenerowane przez AI] Wakacje składkowe: jak skorzystać z ulgi od składek ZUS?](https://s3.egospodarka.pl/grafika2/wakacje-skladkowe/Wakacje-skladkowe-jak-skorzystac-z-ulgi-od-skladek-ZUS-267392-150x100crop.png)