Ranking kredytów hipotecznych - kwiecień 2021

2021-04-13 12:09

![Ranking kredytów hipotecznych - kwiecień 2021 [© bzyxx - Fotolia.com] Ranking kredytów hipotecznych - kwiecień 2021](https://s3.egospodarka.pl/grafika2/ranking-kredytow-hipotecznych/Ranking-kredytow-hipotecznych-kwiecien-2021-237222-200x133crop.jpg)

W którym banku znajdziemy najtańszy kredyt hipoteczny? © bzyxx - Fotolia.com

Przeczytaj także: Ranking kredytów hipotecznych - wrzesień 2021

Ogromne zainteresowanie kredytami hipotecznymi częściowo jest wynikiem rekordowo niskich stóp procentowych. Tak tanich kredytów hipotecznych nie mieliśmy jeszcze nigdy w historii. Według NBP dla kredytów wypłaconych w lutym (najnowsze dostępne dane) średnie oprocentowanie wyniosło 2,82%, a średnie RRSO 3,17%. W obu przypadkach są to najniższe wartości w historii. Ta druga stawka jest o tyle istotna, że uwzględnia nie tylko odsetki, ale wszystkie koszty kredytu. Dodatkowo część banków powróciło do udzielania kredytów przy 10% wkładzie własnym.Rozgrzany rynek powoduje problemy

Szukając najlepszego kredytu warto jednak pamiętać, że banki, które mają najbardziej atrakcyjną ofertę są „zasypywane” wnioskami. Prawo zobowiązuje je jednak do wydania decyzji kredytowej w ciągu 21 dni od momentu dostarczenia wniosku i kompletu wymaganych dokumentów. Nie zawsze są jednak w stanie dotrzymać tego terminu. To powoduje, że część z nich musi stosować różne triki. Niektóre zdecydowały się podwyższyć koszt kredytu, aby zmniejszyć napływ nowych wniosków. Inne zaprzestały kredytowania budowy domu, gdyż taki wniosek wymaga więcej pracy. Zdarza się również, że bank nagle żąda od wnioskodawcy dodatkowych dokumentów, aby w ten sposób uzyskać więcej czasu na rozpatrzenie wniosku.

Z tego względu osoby, które w najbliższym czasie chcą uzyskać kredyt hipoteczny, powinny złożyć wnioski jednocześnie w 2-3 bankach. Jeśli ten z najlepszą ofertą będzie odwlekał decyzję lub odmówi udzielania kredytu, to od razu można skorzystać z innej oferty. Gdyby natomiast ktoś zawnioskował tylko w jednym banku, a ten po 21 dniach wydał decyzję odmowną, to taka osoba straci bardzo dużo czasu na rozpoczynanie wszystkiego od początku. Może wręcz nie zdążyć uzyskać kredytu w terminie wskazanym w umowie przedwstępnej.

Część banków wciąż wymaga 20% wkładu

Zanim zaczniemy porównywać oferty pod względem kosztów, warto policzyć ile mamy wkładu własnego. Może się bowiem okazać, że w części banków nie mamy szans na kredyt. Dla przykładu jeśli ktoś posiada mniej niż 20% wkładu, to nie dostanie kredytu hipotecznego w BNP Paribas, ING Banku Śląskim i Pekao Banku Hipotecznym. Pozostałe banki z naszego zestawienia wymagają posiadania nie mniej niż 10% wkładu.

fot. mat. prasowe

Zestawienie wymaganego wkładu własnego

Jeśli ktoś posiada mniej niż 20% wkładu, to nie dostanie kredytu hipotecznego w BNP Paribas, ING Banku Śląskim i Pekao Banku Hipotecznym.

Jeden bank zupełnie odmówi, a inny przyzna ponad 300 000 zł

Nawet bardzo wysoki wkład własny nie gwarantuje jednak uzyskania kredytu. To zależy od tzw. zdolności kredytowej, czyli tego czy zdaniem banku dochody danej osoby pozwolą na pokrycie raty nowego kredytu oraz dotychczasowych kosztów życia. Poszczególne banki bardzo różnie szacują kwotę kredytu jaką może otrzymać jakaś osoba. Dla przykładu 3-osobowa rodzina z dochodem wynoszącym 5000 zł netto w ogóle nie ma szans na kredyt w Pekao Banku Hipotecznym, a w Banku Millennium, Banku Pekao czy Santander otrzyma około 350 000 zł.

Należy też dodać, że nie ma banku, który korzystnie liczy zdolność kredytową dla wszystkich typów klientów. Dla przykładu samotny wnioskodawca z dochodem 5000 zł netto, najwyższą kwotę (583 000 zł) uzyska w Banku Pekao. Mimo takiego samego dochodu jak wspomniana wcześniej rodzina, zdolność kredytowa jest w tym przypadku wyższa o ponad 200 000 zł. Wynika to z tego, że koszty utrzymania jednej osoby są znacznie niższe niż 3-osobowej rodziny. Dlatego taka osoba poradzi sobie ze spłatą wyższej raty niż w przypadku rodziny.

fot. mat. prasowe

Maksymalna dostępna kwota kredytu

Samotny wnioskodawca z dochodem 5000 zł netto, najwyższą kwotę (583 000 zł) uzyska w Banku Pekao.

Co zrobić, jeśli żaden bank nie chce przyznać kredytu?

Czasami wszystkie sprawdzane banki odmawiają przyznania kredytu lub oferują niższą kwotę niż chciałby uzyskać wnioskodawca. Przyczyny takiej sytuacji mogą być bardzo różne. Dla przykładu bank może obawiać się udzielić kredytu, jeśli ktoś pracuje w branży, która została dotknięta pandemicznymi restrykcjami. Podejście poszczególnych banków do tej kwestii jest jednak bardzo różne. Jedne w ogóle nie udzielają kredytów osobom pracującym w branżach „ryzykownych”, a inne już tak, ale po spełnieniu określonych przez bank warunków. Wciąż są również takie banki, które nie udzielą kredytu w przypadku posiadania umowy cywilnoprawnej i to niezależnie od tego w jakiej branży ktoś pracuje. Zawsze warto więc sprawdzać oferty wielu banków.

Inną przyczyną problemów mogą być posiadane już produkty kredytowe. W niektórych przypadkach, aby otrzymać kredyt hipoteczny, wystarczy zrezygnować np. z limitu w koncie czy karty kredytowej. Problemem może też być zła historia kredytowa, czyli sytuacja, gdy w przeszłości ktoś spłacał jakiś kredyt z opóźnieniem. Wtedy zwykle musi minąć trochę czasu od takiej sytuacji.

Za młody na kredyt

Przyczyną odmowy przyznania kredytu lub oferowanie bardzo niskiej kwoty może też być wiek wnioskodawcy. Takie problemy czasami dotykają osób przed 25 rokiem życia oraz tych, którzy w okresie spłaty osiągną wiek emerytalny. Banki obawiają się pożyczać duże kwoty osobom młodym, które częściej niż inne grupy wiekowe mają problemy z terminową spłatą. Pomóc im może wyrobienie sobie dobrej historii kredytowej. Młodzi, jeśli planują zaciągnąć kredyt na mieszkanie, najpierw powinni zaciągnąć mały kredyt i pokazać, że spłacili go w terminie.

W przypadku osób po 40-tce problemem może być to, że cześć raty będzie przypadało już na okres emerytalny. Tymczasem emerytury z publicznego systemu są w Polsce mniej więcej o połowę niższe niż wynagrodzenie danej osoby. Bank może więc obawiać się, czy po przejściu na emeryturę taka osoba poradzi sobie ze spłatą.

Koszt kredytu zależy od wielu czynników

Gdy już wiemy, które banki są gotowe udzielić nam kredytu, to można zacząć porównywanie ofert pod względem kosztów. Warto jednak dodać, że koszt nawet w obrębie jednego banku może być bardzo różny. Poziom oprocentowanie zwykle zależy od wysokości wkładu własnego (im wyższy tym zwykle tańszy kredyt). Ważna jest też kwota kredytu. Banki maju tu różne zasady np. powyżej 200 000 zł lub 300 000 zł może być niższe oprocentowanie niż dla niższych kwot. Dużo też zależy od tego, czy klient oprócz kredytu chce też skorzystać z dodatkowych produktów oferowanych przez bank. Jeśli wraz z kredytem klient otworzy też kont, skorzysta z karty kredytowej czy kupi od banku ubezpieczenie, to oprocentowanie będzie niższe.

Zasady rankingu

W naszym rankingu uwzględniamy kredyt na kwotę 300 000 zł na okres 25 lat. Przyjęliśmy, że klient jest gotów skorzystać z dodatkowych produktów, ale pod warunkiem, że dzięki temu łączny koszt będzie niższy niż, gdyby skorzystał tylko z kredytu. O pozycji w zestawieniu decyduje łączny koszt, ale naliczany w pierwszych 5 latach spłaty. Naszym zdaniem jest to lepsze rozwiązanie niż porównywanie wysokości raty czy kosztu w całym okresie. Nigdy bowiem nie wiadomo jak za kilka lat zmienią się stopy procentowe, czy też kiedy kredytobiorca będzie dokonywał nadpłat. To może natomiast sprawić, że kredyt, który w całym okresie wydawał się najtańszy, okaże się droższy od innej oferty. Poza tym, zgodnie z ustawą o kredycie hipotecznym, po 3 latach można dokonać spłaty kredytu bez prowizji. Jeśli wiec po 3 latach kredyt okaże się gorszy niż w innych bankach, to można się go pozbyć przenoszą dług tam, gdzie zaoferują nam najlepsze warunki (refinansowanie kredytu).

Gdzie po najtańszy kredyt hipoteczny z 10% wkładu

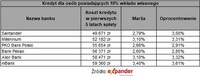

W kategorii kredytów z najniższym (10%) wkładem własnym najtańsza okazał się oferta Santander. W tym wariancie oferuje on marżę 2,79%, co po dodaniu stawki WIBOR na obecnym poziomie daje oprocentowanie wynoszące 3%. Do uzyskania takiej stawki wymagane jest otwarcie konta i zapewnienia na nie comiesięcznego wpływu kwoty nie mniejszej niż 3000 zł przez okres 5 lat. Konieczne jest również skorzystanie z karty kredytowej, którą trzeba co miesiąc wydawać min. 500 zł. Bank wymaga też wykupienia od niego ubezpieczenia się na życie i ubezpieczenia mieszkania. W przypadku kredytu bez tych dodatkowych produktów oprocentowanie będzie wynosiło 3,4%.

fot. mat. prasowe

Kredyt dla osób posiadających 10% wkładu własnego

W kategorii kredytów z najniższym (10%) wkładem własnym najtańsza okazała się oferta Santander.

Najtańszy kredyt hipoteczny przy wkładzie własnym wyższym niż 20%

Dla klientów posiadających więcej niż 20% wkładu własnego najtańszą ofertę również przygotował bank Santander. Marża wynosi 1,89%, co po dodaniu stawki WIBOR na obecnym poziomie daje oprocentowanie 2,1%. Pozostałe parametry są dokładnie takie same jak w przypadku kredytu z najniższym wkładem. Również trzeba otworzyć konto, zapewnić na nie wpływ wynagrodzenia oraz skorzystać z karty kredytowej i bankowego ubezpieczenia na życie i mieszkania. W przypadku oferty bez dodatkowych produktów oprocentowanie wyniesie 2,5%.

fot. mat. prasowe

Kredyt dla osób posiadających 20% wkładu własnego

Dla klientów posiadających więcej niż 20% wkładu własnego najtańszą ofertę również przygotował bank Santander.

![Ranking kredytów hipotecznych - luty 2019 [© Tinnakorn - Fotolia.com] Ranking kredytów hipotecznych - luty 2019](https://s3.egospodarka.pl/grafika2/ranking-kredytow-hipotecznych/Ranking-kredytow-hipotecznych-luty-2019-215157-150x100crop.jpg) Ranking kredytów hipotecznych - luty 2019

Ranking kredytów hipotecznych - luty 2019

oprac. : Jarosław Sadowski / expander

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Średni wkład własny przekroczył już 290 tysięcy złotych [© Freepik] Średni wkład własny przekroczył już 290 tysięcy złotych](https://s3.egospodarka.pl/grafika2/wklad-wlasny/Sredni-wklad-wlasny-przekroczyl-juz-290-tysiecy-zlotych-266965-150x100crop.jpg)

![Najwięcej mieszkań deweloperskich do kupienia za kredyt bez wkładu własnego w Poznaniu [© Freepik] Najwięcej mieszkań deweloperskich do kupienia za kredyt bez wkładu własnego w Poznaniu](https://s3.egospodarka.pl/grafika2/kredyt-bez-wkladu-wlasnego/Najwiecej-mieszkan-deweloperskich-do-kupienia-za-kredyt-bez-wkladu-wlasnego-w-Poznaniu-266177-150x100crop.jpg)

![Zakup mieszkania za kredyt bez wkładu własnego tylko do jesieni? [© Halfpoint - Fotolia.com] Zakup mieszkania za kredyt bez wkładu własnego tylko do jesieni?](https://s3.egospodarka.pl/grafika2/kredyt-bez-wkladu-wlasnego/Zakup-mieszkania-za-kredyt-bez-wkladu-wlasnego-tylko-do-jesieni-265324-150x100crop.jpg)

![Wnioski o Bezpieczny kredyt 2% - jaki wkład własny i okres spłaty? [© pixabay.com] Wnioski o Bezpieczny kredyt 2% - jaki wkład własny i okres spłaty?](https://s3.egospodarka.pl/grafika2/Bezpieczny-kredyt-2/Wnioski-o-Bezpieczny-kredyt-2-jaki-wklad-wlasny-i-okres-splaty-254044-150x100crop.jpg)

![Zakup mieszkania na Bezpieczny Kredyt 2%? Bez problemów z dostępnością [© Fotowerk - Fotolia.com] Zakup mieszkania na Bezpieczny Kredyt 2%? Bez problemów z dostępnością](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Zakup-mieszkania-na-Bezpieczny-Kredyt-2-Bez-problemow-z-dostepnoscia-253495-150x100crop.jpg)

![Bezpieczny Kredyt 2%. Jakie średnie wynagrodzenie wystarczy, by kupić mieszkanie? [© Tiko - Fotolia.com] Bezpieczny Kredyt 2%. Jakie średnie wynagrodzenie wystarczy, by kupić mieszkanie?](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-Kredyt-2-Jakie-srednie-wynagrodzenie-wystarczy-by-kupic-mieszkanie-253400-150x100crop.jpg)

![Bezpieczny kredyt 3 razy tańszy niż najem [© goodluz - Fotolia.com] Bezpieczny kredyt 3 razy tańszy niż najem](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-kredyt-3-razy-tanszy-niz-najem-251563-150x100crop.jpg)

![Bezpieczny Kredyt 2% podniesie ceny mieszkań? [© Africa Studio - Fotolia.com] Bezpieczny Kredyt 2% podniesie ceny mieszkań?](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-Kredyt-2-podniesie-ceny-mieszkan-251550-150x100crop.jpg)

![Express Elixir: w marcu wzrost o 124 proc. r/r [© pixabay.com] Express Elixir: w marcu wzrost o 124 proc. r/r](https://s3.egospodarka.pl/grafika2/banki/Express-Elixir-w-marcu-wzrost-o-124-proc-r-r-237193-150x100crop.jpg)

![Branża papierniczo-biurowa w kłopotach przez pracę zdalną? [© pixabay.com] Branża papierniczo-biurowa w kłopotach przez pracę zdalną?](https://s3.egospodarka.pl/grafika2/branza-papierniczo-biurowa/Branza-papierniczo-biurowa-w-klopotach-przez-prace-zdalna-237242-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Jakie mieszkanie kupimy przy obecnej zdolności kredytowej? [© Freepik] Jakie mieszkanie kupimy przy obecnej zdolności kredytowej?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jakie-mieszkanie-kupimy-przy-obecnej-zdolnosci-kredytowej-267301-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

![Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com] Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-produkcji-zwolnienia-pracownikow-w-co-5-firmie-229344-50x33crop.jpg) Praca na produkcji: zwolnienia pracowników w co 5. firmie

Praca na produkcji: zwolnienia pracowników w co 5. firmie

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Jak nie paść ofiarą phishingu na wakacjach? [© Freepik] Jak nie paść ofiarą phishingu na wakacjach?](https://s3.egospodarka.pl/grafika2/phishing/Jak-nie-pasc-ofiara-phishingu-na-wakacjach-267310-150x100crop.jpg)

![Gdzie w Polsce największe prawdopodobieństwo włamania do mieszkania? [© Freepik] Gdzie w Polsce największe prawdopodobieństwo włamania do mieszkania?](https://s3.egospodarka.pl/grafika2/kradziez-z-wlamaniem/Gdzie-w-Polsce-najwieksze-prawdopodobienstwo-wlamania-do-mieszkania-267304-150x100crop.jpg)

![Kompetencje cyfrowe musisz nabyć na własną rękę. Państwo ci nie pomoże [© Freepik] Kompetencje cyfrowe musisz nabyć na własną rękę. Państwo ci nie pomoże](https://s3.egospodarka.pl/grafika2/kompetencje-cyfrowe/Kompetencje-cyfrowe-musisz-nabyc-na-wlasna-reke-Panstwo-ci-nie-pomoze-267302-150x100crop.jpg)

![Nastroje konsumenckie Polaków lepsze w VI 2025 [© Freepik] Nastroje konsumenckie Polaków lepsze w VI 2025](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Nastroje-konsumenckie-Polakow-lepsze-w-VI-2025-267309-150x100crop.jpg)

![Praca dla nieletnich - bezpieczna i zgodna z prawem [© Freepik] Praca dla nieletnich - bezpieczna i zgodna z prawem](https://s3.egospodarka.pl/grafika2/praca-dla-nieletnich/Praca-dla-nieletnich-bezpieczna-i-zgodna-z-prawem-267305-150x100crop.jpg)

![Reputacja i dowód społeczny. Tak się podbija zagraniczny rynek e-commerce [© Freepik] Reputacja i dowód społeczny. Tak się podbija zagraniczny rynek e-commerce](https://s3.egospodarka.pl/grafika2/zakupy-za-granica/Reputacja-i-dowod-spoleczny-Tak-sie-podbija-zagraniczny-rynek-e-commerce-267299-150x100crop.jpg)

![Sztuczna inteligencja przeszkadza i pomaga [© Freepik] Sztuczna inteligencja przeszkadza i pomaga](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Sztuczna-inteligencja-przeszkadza-i-pomaga-267298-150x100crop.jpg)