Zakup mieszkania lub domu na kredyt. Na co zwrócić uwagę?

2021-09-15 11:35

![Zakup mieszkania lub domu na kredyt. Na co zwrócić uwagę? [© Jaroslaw Grudzinski - Fotolia.com] Zakup mieszkania lub domu na kredyt. Na co zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-lub-domu-na-kredyt-Na-co-zwrocic-uwage-240391-200x133crop.jpg)

Na co zwrócić kupując nieruchomość na kredyt? © Jaroslaw Grudzinski - Fotolia.com

Przeczytaj także: Najem mieszkania o kilkadziesiąt tysięcy droższy niż jego zakup

Do wielu osób decydujących się na zakup domu czy mieszkania mogą dochodzić informacje sugerujące, że w najbliższym czasie ceny nieruchomości nie spadną ze względu na wciąż rosnący popyt oraz ceny materiałów budowlanych i działek. Na tę sytuację dodatkowo nakładają się rekordowo niskie stopy procentowe, co dla wielu osób może być zachętą do kupowania nieruchomości finansowanych kredytem. W przypadku zakupu mieszania lub domu na własne potrzeby zawsze należy wziąć pod uwagę takie ryzyka jak możliwość wzrostu oprocentowania, a co za tym idzie – rat kredytu, zmianę sytuacji życiowej czy spadki cen nieruchomości – mówi Tomasz Chróstny, Prezes UOKiK.

Przywiązanie do mieszkania

Zakup mieszkania na własne potrzeby to nie tylko inwestycja, dla wielu osób to zmiana sytuacji życiowej na lata. Zdecydowana większość kredytów hipotecznych opiera się na zmiennym oprocentowaniu, co oznacza, że wraz ze zmianą stóp oprocentowania zmianom podlega również wysokość raty kredytu. Biorąc kredyt hipoteczny, należy zwrócić uwagę także na to w jaki sposób bank zmieni oprocentowanie w przypadku zmiany stóp procentowych, ile wynosi wkład własny, jaka jest marża kredytu i warunki wcześniejszej spłaty – dodaje Prezes UOKiK.

Zanim podejmiemy jakąkolwiek decyzję, powinniśmy sobie odpowiedzieć pytanie, jakiego mieszkania potrzebujemy teraz, a jakiego będziemy potrzebować za 5 lub za 10 lat. Jest to o tyle istotne, jeśli zakup mieszkania finansujemy nie ze środków własnych, ale z kredytu. Wiążemy się wówczas z bankiem na nawet kilkadziesiąt lat, w trakcie których mogą następować istotne wahania:

- stóp procentowych – które mają wpływ na wysokość spłacanych rat kredytu;

- na rynku nieruchomości – wzrosty lub spadki cen nieruchomości lub ich wartości;

- zmiany na rynku pracy, które mogą mieć wpływ na wysokość naszych dochodów.

Związanie z bankiem na wiele lat – w przypadku spadku cen nieruchomości i jednoczesnym wzroście rat kredytu – może utrudnić nam w przyszłości sprzedaż mieszkania lub uwolnienie się od kredytu.

Wzrosty i spadki cen na rynku nieruchomości

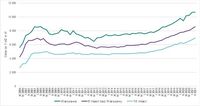

Jak wynika z bazy cen nieruchomości mieszkaniowych BaRN Narodowego Banku Polskiego, obecnie ceny mieszkań rosną jak nigdy dotąd. Poniższy wykres przedstawia zmiany ceny transakcyjnej 1 m2 mieszkania na rynku pierwotnym dla Warszawy, dla 6 największych miast z (wyłączeniem Warszawy)[1] oraz 10 pozostałych miast[2] od III kw. 2006 do II kw. 2021 r.

fot. Opracowanie własne na podstawie danych NBP

Zmiany ceny transakcyjnej 1 m2 mieszkania

Wykres przedstawia zmiany ceny transakcyjnej 1 m2 mieszkania na rynku pierwotnym dla Warszawy, dla 6 największych miast z (wyłączeniem Warszawy) oraz 10 pozostałych miast od III kw. 2006 do II kw. 2021 r.

Obecny szybki wzrost cen mieszkań spowodowany jest wieloma czynnikami, takimi jak: duże zainteresowanie zakupem mieszkań w celach inwestycyjnych, co ma miejsce zwłaszcza przy rosnącej inflacji, wzrost kosztów wykonawców oraz materiałów budowlanych, wzrost cen działek budowlanych, wejście na rynek mieszkaniowy dużych podmiotów kupujących mieszkania w celach inwestycyjnych i spekulacyjnych.

Należy jednak pamiętać, że taka sytuacja nie będzie trwała wiecznie. Im szybszy i wyższy jest wzrost cen, tym gwałtowniejszy i głębszy będzie ich spadek. Podobne zjawisko miało miejsce w przeszłości – kiedy po gwałtownym wzroście cen nieruchomości w latach 2005-2008 nastąpił długotrwały spadek cen nieruchomości w latach 2008-2012.

Ryzyko wzrostu rat kredytu w przyszłości

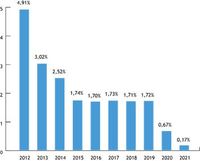

Kupując mieszkanie, które chcesz sfinansować środkami z kredytu, musisz również pamiętać, że możliwy jest wzrost oprocentowania kredytów, skutkujący wzrostem rat kredytowych. Zdecydowana większość kredytów hipotecznych opiera się na zmiennym oprocentowaniu, co oznacza, że wraz ze zmianą stóp oprocentowania zmianom podlega również wysokość raty kredytu. Obecnie na wzrosty cen mieszkań na rynku dodatkowo nakładają się rekordowo niskie stopy procentowe. Stopa referencyjna WIBOR 3M wynosi 0,1 proc. (stan na 25 sierpnia 2021 r.) i na takim poziomie utrzymuje się od maja 2020 r. Dla porównania w marcu 2015 r. wynosiła 1,5 proc., a w 2012 r. – 4,91 proc. Zatem ryzyko jej wzrostu jest bardzo wysokie.

fot. mat. prasowe

Stawka WIBOR 3M od 2012 do 2021 roku

Stawka WIBOR 3M spadła z prawie 5 proc. w 2012 r. do 1,74 proc. w 2015 r.

Pokazuje on jak dynamiczne zmiany miały miejsce w okresie ostatnich 8 lat: stawka WIBOR 3M spadła z prawie 5 proc. w 2012 r. do 1,74 proc. w 2015 r., następnie w latach 2020-2021 spadła z 1,72 proc. do 0,17 proc. w 2021 r. O tyle zmniejszyło się oprocentowanie kredytów hipotecznych, w których za część wysokości oprocentowania odpowiada stawka WIBOR 3M. Obecnie wysokość tej stawki jest rekordowo niska, jednak musisz mieć świadomość, może ona także wzrosnąć do wartości jakie miała w przeszłości np. do 1,7 proc lub 5 proc., a nawet więcej.

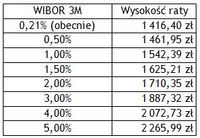

Poniżej prezentujemy przykładową wysokość raty kredytu hipotecznego dla różnych wartości WIBOR 3M przy następujących założeniach: rata stała, kredyt w wysokości 300 000 zł, okres kredytowania 25 lat, marża banku 2,75 proc.

fot. mat. prasowe

Przykładowa wysokość raty kredytu hipotecznego dla różnych wartości WIBOR 3M

Prezentujemy przykładową wysokość raty kredytu hipotecznego dla różnych wartości WIBOR 3M przy następujących założeniach: rata stała, kredyt w wysokości 300 000 zł, okres kredytowania 25 lat, marża banku 2,75 proc.

W przypadku kredytów zabezpieczonych hipotecznie o zmiennym oprocentowaniu, bank powinien zaprezentować symulację kosztów kredytu dla różnych poziomów stopy referencyjnej, m.in. 3 proc., 5 proc. i 10 proc. oraz dla aktualnego oprocentowania kredytu powiększonego o 4 punkty procentowe. Dokładnie zapoznaj się z taką symulacją. Uzmysłowi ci ona, czy bierzesz kredyt w okresie wysokich stóp procentowych (szansa, że stopy procentowe spadną), czy w okresie niskich stóp procentowych – jak to ma miejsce obecnie (ryzyko, że stopy procentowe wzrosną).

Warunki umowy kredytowej

Pamiętaj, że oprocentowanie nie jest jedynym kosztem kredytu i nie zawsze niższe oprocentowanie oznacza korzystniejszy kredyt. Warunki na jakich bierzesz kredyt znajdziesz w umowie. Poza wysokością oprocentowania zwróć uwagę m.in. n:

- w jaki sposób bank zmieni oprocentowanie w przypadku zmiany stóp procentowych;

- czy bank będzie wymagał wniesienia wkładu własnego i w jakiej wysokości;

-

jaka jest wysokość marży i innych kosztów dodatkowych;

jakie są warunki wcześniejszej spłaty kredytu - czy bank zażąda z tego tytułu prowizji. Pamiętaj, bank może zastrzec prowizję wyłącznie, gdy spłata całości lub części kredytu hipotecznego nastąpi w okresie 36 miesięcy od dnia zawarcia umowy; - czy i jakie kroki będzie mógł podjąć bank w przypadku obniżenia wartości nieruchomości?

Wkład własny i wskaźnik LTV

Zgodnie z Rekomendacją S Komisji Nadzoru Finansowego, banki przy udzielaniu kredytu hipotecznego powinny wymagać od konsumenta wniesienia określonego wkładu własnego. Obecnie jest to co najmniej 10 lub 20 proc. Wysokość wkładu własnego wpływa na współczynnik LTV (ang. loan to value), który oznacza stosunek kwoty kredytu do wartości zabezpieczenia (najczęściej wartości zakupionego domu lub mieszkania). Im ten wskaźnik jest wyższy, tym kredyt jest bardziej ryzykowny dla banku i dla konsumenta.

Obecnie wskaźnik LTV w momencie uruchomienia kredytu nie może być co do zasady wyższy niż 80 lub 90 proc. (w przypadku ustanowienia dodatkowych zabezpieczeń). Im wyższy jest wkład własny wniesiony przez kredytobiorcę, tym niższy jest wskaźnik LTV.

W trakcie trwania umowy kredytowej banki na bieżąco analizują ceny na rynku nieruchomości oraz jak kształtuje się relacja wysokości kredytu pozostającego do spłaty do wartości mieszkania lub domu, które są jego zabezpieczeniem. Określa to wskaźnik LTV - loan to value. Warto sprawdzić w umowie czy i jakie kroki może podjąć bank, jeśli wartość LTV przekroczy 100 proc. – przypomina Tomasz Chróstny, Prezes UOKiK.

[1] Gdańsk, Gdynia, Kraków, Łódź, Poznań, Wrocław

[2] Białystok, Bydgoszcz, Katowice, Kielce, Lublin, Olsztyn, Opole, Rzeszów, Szczecin, Zielona Góra

![Zakup pierwszego mieszkania będzie łatwiejszy? [© drubig-photo - Fotolia.com] Zakup pierwszego mieszkania będzie łatwiejszy?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-pierwszego-mieszkania-bedzie-latwiejszy-252866-150x100crop.jpg) Zakup pierwszego mieszkania będzie łatwiejszy?

Zakup pierwszego mieszkania będzie łatwiejszy?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Bezpieczny kredyt 3 razy tańszy niż najem [© goodluz - Fotolia.com] Bezpieczny kredyt 3 razy tańszy niż najem](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-kredyt-3-razy-tanszy-niz-najem-251563-150x100crop.jpg)

![Bezpieczny Kredyt 2% podniesie ceny mieszkań? [© Africa Studio - Fotolia.com] Bezpieczny Kredyt 2% podniesie ceny mieszkań?](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-Kredyt-2-podniesie-ceny-mieszkan-251550-150x100crop.jpg)

![Chętnych na "Bezpieczny Kredyt 2%" nie zabraknie [© .shock - Fotolia.com] Chętnych na "Bezpieczny Kredyt 2%" nie zabraknie](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Chetnych-na-Bezpieczny-Kredyt-2-nie-zabraknie-251530-150x100crop.jpg)

![Program Pierwsze Mieszkanie szansą na pobudzenie rynku mieszkaniowego? [© Sergey Nivens - Fotolia.com] Program Pierwsze Mieszkanie szansą na pobudzenie rynku mieszkaniowego?](https://s3.egospodarka.pl/grafika2/Program-Pierwsze-Mieszkanie/Program-Pierwsze-Mieszkanie-szansa-na-pobudzenie-rynku-mieszkaniowego-250218-150x100crop.jpg)

![Program Pierwsze Mieszkanie - dla kogo i na jakich zasadach? [© drubig-photo - Fotolia.com] Program Pierwsze Mieszkanie - dla kogo i na jakich zasadach?](https://s3.egospodarka.pl/grafika2/pierwsze-mieszkanie/Program-Pierwsze-Mieszkanie-dla-kogo-i-na-jakich-zasadach-250128-150x100crop.jpg)

![Kredyt vs czynsz za wynajem mieszkania. Jakie koszty? [© gukodo - Fotolia.com] Kredyt vs czynsz za wynajem mieszkania. Jakie koszty?](https://s3.egospodarka.pl/grafika2/mieszkanie-na-kredyt/Kredyt-vs-czynsz-za-wynajem-mieszkania-Jakie-koszty-247493-150x100crop.jpg)

![Mieszkanie na kredyt czy wynajem? Co się bardziej opłaca? [© Africa Studio - Fotolia.com] Mieszkanie na kredyt czy wynajem? Co się bardziej opłaca?](https://s3.egospodarka.pl/grafika2/mieszkanie-na-kredyt/Mieszkanie-na-kredyt-czy-wynajem-Co-sie-bardziej-oplaca-246901-150x100crop.jpg)

![Wakacje kredytowe w drodze. Kto za nie zapłaci? [© udra11 - Fotolia.com] Wakacje kredytowe w drodze. Kto za nie zapłaci?](https://s3.egospodarka.pl/grafika2/wakacje-kredytowe/Wakacje-kredytowe-w-drodze-Kto-za-nie-zaplaci-245405-150x100crop.jpg)

![Inwestowanie w akcje i obligacje. Jak nie stracić? [© pixabay.com] Inwestowanie w akcje i obligacje. Jak nie stracić?](https://s3.egospodarka.pl/grafika2/ochrona-konsumentow/Inwestowanie-w-akcje-i-obligacje-Jak-nie-stracic-240327-150x100crop.jpg)

![Inwestowanie w nieruchomości na wynajem. Jak nie stracić? [© pixabay.com] Inwestowanie w nieruchomości na wynajem. Jak nie stracić?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Inwestowanie-w-nieruchomosci-na-wynajem-Jak-nie-stracic-240524-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

Trimare Sztutowo - inwestycja mieszkaniowa premium

Trimare Sztutowo - inwestycja mieszkaniowa premium

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Na Walentynki 2024 wydamy średnio 396 zł [© Gábor Adonyi z Pixabay] Na Walentynki 2024 wydamy średnio 396 zł](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2024-wydamy-srednio-396-zl-258031-150x100crop.jpg)

![Uproszczenie legalizacji samowoli budowlanej = więcej nielegalnych budów? [© fre] Uproszczenie legalizacji samowoli budowlanej = więcej nielegalnych budów?](https://s3.egospodarka.pl/grafika2/samowola-budowlana/Uproszczenie-legalizacji-samowoli-budowlanej-wiecej-nielegalnych-budow-265632-150x100crop.jpg)

![15 postulatów dla zespołu deregulacyjnego [© Freepik] 15 postulatów dla zespołu deregulacyjnego](https://s3.egospodarka.pl/grafika2/deregulacja/15-postulatow-dla-zespolu-deregulacyjnego-265625-150x100crop.jpg)

![Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5% [© anna - Fotolia.com] Rozliczenie PIT. O tym pamiętaj, jeśli chcesz przekazać 1,5%](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Rozliczenie-PIT-O-tym-pamietaj-jesli-chcesz-przekazac-1-5-265624-150x100crop.jpg)

![Czy automatyzacja zabiera pracę w branży IT? Zależy komu [© Freepik] Czy automatyzacja zabiera pracę w branży IT? Zależy komu](https://s3.egospodarka.pl/grafika2/branza-IT/Czy-automatyzacja-zabiera-prace-w-branzy-IT-Zalezy-komu-265623-150x100crop.jpg)

![Ryanair Prime - jakie korzyści za 79 euro rocznie? [© István z Pixabay] Ryanair Prime - jakie korzyści za 79 euro rocznie?](https://s3.egospodarka.pl/grafika2/Ryanair-Prime/Ryanair-Prime-jakie-korzysci-za-79-euro-rocznie-265618-150x100crop.jpg)

![RODO wdrożono 7 lat temu, teraz wchodzi KSC. Czy znów posypią się kary? [© Freepik] RODO wdrożono 7 lat temu, teraz wchodzi KSC. Czy znów posypią się kary?](https://s3.egospodarka.pl/grafika2/RODO/RODO-wdrozono-7-lat-temu-teraz-wchodzi-KSC-Czy-znow-posypia-sie-kary-265617-150x100crop.jpg)