Atak phishingowy - jak dochodzić swoich praw w banku?

2021-12-22 11:21

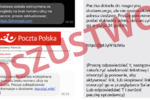

Jak przebiega phishing? © fot. mat. prasowe

Z atakami oszustów internetowych może spotkać się niemal każdy. Ich ofiarą może zostać zarówno przeciętny użytkownik sieci, jak i największe przedsiębiorstwo. W wyniku cyberoszustw, które określa się mianem phishingu, można nie tylko utracić dostęp do konta mailowego, lecz także środki zgromadzone na rachunku bankowym. Okres przedświąteczny to czas wzmożonej aktywności przestępców internetowych, którzy wyłudzają dane od użytkowników bankowości elektronicznej. Aplikant adwokacki Dawid Jakubiec z Kancelarii Kupilas&Krupa z Bielska-Białej tłumaczy jak przebiega phishing i jak dochodzić swoich praw w banku, jeśli już padliśmy ofiarą hakerów.

Przeczytaj także: Cyberprzestępcy podszywają się pod home.pl

Phishing, czyli przebiegła metoda wyłudzenia informacji istotnych dla każdego użytkownika sieci, takich jak numery kart kredytowych, numery CVV, login i hasło do bankowości elektronicznej, kody uwierzytelniające transakcje w bankowości elektronicznej. Polega ona na podszywaniu się przez oszusta pod inną osobę lub instytucję w celu wyłudzenia danych. Zwykle dzieje się to poprzez przesłanie potencjalnej ofierze spreparowanej wiadomości e-mail, wyglądającej bardzo podobnie do wiadomości, którą mógłby nam wysłać bank, w którym posiadamy rachunek bankowy. Jak wskazuje Dawid Jakubiec, aplikant adwokacki w Kancelarii Kupilas&Krupa, takie e-maile grzecznie proszą nas o sprawdzenie aktywności na naszym koncie, potwierdzeniu lub zaktualizowaniu jakichś informacji.Po kliknięciu w link zawarty w wiadomości e-mail - zostajemy przekierowani na fałszywą stronę internetową, która może wyglądać łudząco podobnie do strony banku, w którym posiadamy rachunek bankowy. Zwykle na takiej stronie jesteśmy proszeni o podanie danych, które finalnie mogą prowadzić do kradzieży należących do nas pieniędzy – tłumaczy prawnik.Oczywiście nie budzi wątpliwości, że tego typu zachowania oszustów są nielegalne i w przypadku wykrycia sprawców podlegają oni ukaraniu. Jednakże trudność ujawnienia tożsamości sprawców takiego przestępstwa, prowadzi w dużej części tego typu spraw do umorzenia dochodzenia przez organy ścigania. Problem ten nie jest również problemem marginalnym. Jak wskazuje Rzecznik Finansowy nawet 250 tys. osób może paść rocznie ofiarą tego typu przestępstw. W tej sytuacji, osoby oszukane nie pozostają bez wyjścia.

fot. mat. prasowe

Jak przebiega phishing?

Phishing polega na podszywaniu się przez oszusta pod inną osobę lub instytucję w celu wyłudzenia danych.

Odpowiedzialność banku

Z dniem 20 czerwca 2018 r. weszła w życie ustawa z dnia 10 maja 2018 r. o zmianie ustawy o usługach płatniczych oraz niektórych innych ustaw stanowiąca implementację dyrektywy unijnej PSD II. Wyżej wspomniana ustawa wskazuje, że bank może dokonać danej transakcji, jednak transakcja ta musi być przez klienta autoryzowana. Logika podpowiadałaby, że wykonanie transakcji za pomocą naszego konta bankowego jest jednoczesne z jej autoryzowaniem. Sprawa nie jest taka prosta, bowiem transakcję płatniczą uważa się za autoryzowaną w momencie, gdy płatnik wyraził zgodę na wykonanie danej transakcji. Wykonanie transakcji przez oszusta, który uzyskał nasze dane w wyniku ataku phishingowego, na pewno nie jest zgodą wymaganą przez ustawę. Również sama ustawa o usługach płatniczych wyraźnie precyzuje, iż samo użycie instrumentu płatniczego nie przesądza o autoryzowaniu danej transakcji.

W razie, gdy dana transakcja jest nieautoryzowana, to wyłączną odpowiedzialność z tytułu jej przeprowadzenia, ponosi dostawca usług płatniczych (czyli zwykle bank). Wystąpienie nieautoryzowanej transakcji generuje po stronie dostawcy usług płatniczych obowiązek zwrotu pieniędzy objętych daną transakcją. Z kolei w razie, gdy chodzi o rachunek płatniczy, to zobowiązany jest do przywrócenia stanu rachunku płatniczego do takiego jak sprzed dokonania kwestionowanej transakcji. Ustawa nakłada również termin, w jakim dostawca ma dokonać opisywanych wyżej czynności - powinno stać się to niezwłocznie, lecz nie później niż do końca dnia roboczego następującego po dniu stwierdzenia nieautoryzowanej transakcji (zasada D+1). Jedynym wyjątkiem jest sytuacja, w której dostawca ma podejrzenie świadczące o oszustwie własnego klienta i poinformuje o tym niezwłocznie organy ścigania.

Brak możliwość zwrotu środków z winy klienta

Dopiero dokonanie zwrotu pozwala na ustalenie potencjalnej współodpowiedzialności klienta banku. Płatnik nie odpowiada za nieautoryzowaną transakcję w sytuacji, gdy klient umyślnie lub w wyniku rażącego niedbalstwa doprowadził do nieautoryzowanej transakcji. W tej sytuacji to bank powinien pozwać własnego klienta za umyślne dokonanie nieautoryzowanej transakcji. Praktyka wygląda zgoła odmiennie, banki kompletnie ignorując przepisy ww. ustawy, odmawiają zwrotów twierdząc, że klient dokonał danej transakcji w wyniku rażącego niedbalstwa. W takiej sytuacji to klient zmuszony jest wejść na drogę sądową i pozwać bank.

Jak wskazuje orzecznictwo sądowe, kradzież środków w wyniku ataku phishingowego nie jest zwykle formą rażącego niedbalstwa - oczywiście w tym kontekście istotne są osobiste uwarunkowania danej osoby. Czy była ona świadoma zagrożeń w cyberprzestrzeni i czy ewentualnie ten fakt został przez nią zignorowany – mówi Dawid Jakubiec, aplikant adwokacki.Aktualne ustawodawstwo daje nam szereg możliwości, z których możemy skorzystać, nie mniej często droga do wyegzekwowania tych praw może być trudna i prowadzić przez sale sądowe. Jednak efekt tej drogi może okazać się satysfakcjonujący i finalnie doprowadzić do zwrotu skradzionych pieniędzy.

oprac. : eGospodarka.pl

Więcej na ten temat:

phishing, ataki phishingowe, ataki hakerów, kradzież danych, kradzież danych osobowych, wyłudzanie danych, bankowość internetowa

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Cyberprzestępcy gotowi na igrzyska olimpijskie. Jakie działania podejmują?

Cyberprzestępcy gotowi na igrzyska olimpijskie. Jakie działania podejmują?

![Nadchodzi Amazon Prime Day - uważaj na cyberataki! [© Simon z Pixabay] Nadchodzi Amazon Prime Day - uważaj na cyberataki!](https://s3.egospodarka.pl/grafika2/Amazon-Prime-Day/Nadchodzi-Amazon-Prime-Day-uwazaj-na-cyberataki-260700-150x100crop.jpg)

![Hakerzy atakują w Amazon Prime Day [© pixabay.com] Hakerzy atakują w Amazon Prime Day](https://s3.egospodarka.pl/grafika2/Amazon-Prime-Day/Hakerzy-atakuja-w-Amazon-Prime-Day-253575-150x100crop.jpg)

![Kradzież danych osobowych: pomysły hakerów się nie kończą [© weerapat1003 - Fotolia.com] Kradzież danych osobowych: pomysły hakerów się nie kończą](https://s3.egospodarka.pl/grafika2/wyludzenie-danych-osobowych/Kradziez-danych-osobowych-pomysly-hakerow-sie-nie-koncza-263965-150x100crop.jpg)

![Dostajesz mailem kody QR? To potencjalne zagrożenie [© Freepik] Dostajesz mailem kody QR? To potencjalne zagrożenie](https://s3.egospodarka.pl/grafika2/kod-qr/Dostajesz-mailem-kody-QR-To-potencjalne-zagrozenie-263673-150x100crop.jpg)

![Jak oszczędzić na emeryturę i płacić niższe podatki? [© apops - Fotolia.com] Jak oszczędzić na emeryturę i płacić niższe podatki?](https://s3.egospodarka.pl/grafika2/IKE/Jak-oszczedzic-na-emeryture-i-placic-nizsze-podatki-242211-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Sprzedaż mieszkań deweloperskich w 2024 roku [© Freepik] Sprzedaż mieszkań deweloperskich w 2024 roku [© Freepik]](https://s3.egospodarka.pl/grafika2/nowe-mieszkania/Sprzedaz-mieszkan-deweloperskich-w-2024-roku-264105-50x33crop.jpg) Sprzedaż mieszkań deweloperskich w 2024 roku

Sprzedaż mieszkań deweloperskich w 2024 roku

![Rynek wierzytelności niczym nie zaskakuje [© mkos83 - Fotolia.com] Rynek wierzytelności niczym nie zaskakuje](https://s3.egospodarka.pl/grafika2/dlugi/Rynek-wierzytelnosci-niczym-nie-zaskakuje-264267-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Oszustwo nie tylko "na wnuczka", czyli na co powinni uważać babcia i dziadek [© Freepik] Oszustwo nie tylko "na wnuczka", czyli na co powinni uważać babcia i dziadek](https://s3.egospodarka.pl/grafika2/oszustwo-na-wnuczka/Oszustwo-nie-tylko-na-wnuczka-czyli-na-co-powinni-uwazac-babcia-i-dziadek-264340-150x100crop.jpg)

![Ubezpieczenie OC wózków widłowych - zmiany [© Depositphotos_com] Ubezpieczenie OC wózków widłowych - zmiany](https://s3.egospodarka.pl/grafika2/ubezpieczenie-OC/Ubezpieczenie-OC-wozkow-widlowych-zmiany-264240-150x100crop.jpg)

![2024 rokiem stagnacji na rynku samochodów elektrycznych [© Freepik] 2024 rokiem stagnacji na rynku samochodów elektrycznych](https://s3.egospodarka.pl/grafika2/motoryzacja/2024-rokiem-stagnacji-na-rynku-samochodow-elektrycznych-264381-150x100crop.jpg)

![Polska wśród głównych celów ransomware [© zimmytws - Fotolia.com] Polska wśród głównych celów ransomware](https://s3.egospodarka.pl/grafika2/ransomware/Polska-wsrod-glownych-celow-ransomware-264379-150x100crop.jpg)

![Własny apartament na ferie zimowe. Ile trzeba wydać? [© Freepik] Własny apartament na ferie zimowe. Ile trzeba wydać?](https://s3.egospodarka.pl/grafika2/nieruchomosci-wakacyjne/Wlasny-apartament-na-ferie-zimowe-Ile-trzeba-wydac-264378-150x100crop.jpg)

![Wypłata wynagrodzenia "pod stołem" - jakie są skutki prawne takich działań? [© piter2121 - Fotolia.com] Wypłata wynagrodzenia "pod stołem" - jakie są skutki prawne takich działań?](https://s3.egospodarka.pl/grafika2/wyplata-wynagrodzenia/Wyplata-wynagrodzenia-pod-stolem-jakie-sa-skutki-prawne-takich-dzialan-264377-150x100crop.jpg)