IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%

2022-10-12 12:31

Przeczytaj także: IPO na świecie w II kw. 2022 roku. Kontynuacja spadków

Z tego tekstu dowiesz się m.in.:

- Jaka była liczba i wartość IPO na świecie w ciągu 9 miesięcy 2022 roku?

- Jak wyglądała aktywność IPO w podziale geograficznym?

- W których sektorach miało miejsce najwięcej debiutów giełdowych?

Z najnowszego raportu EY Global IPO Trends wynika, że spadki na rynku debiutów giełdowych pogłębiają się. W skali globalnej liczba transakcji, w okresie styczeń-wrzesień, zmniejszyła się o 44% – z 1 773 do 992. Jeszcze większe spadki (57%) zanotowano w obszarze wpływów – z 341,7 do 146 miliardów dolarów. W samym trzecim kwartale 2022 r. miało miejsce 355 IPO o wartości 50,6 miliarda dolarów. W porównaniu do analogicznego okresu rok wcześniej oznacza to spadki o odpowiednio 41% i 56%.

fot. mat. prasowe

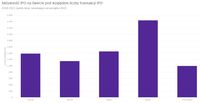

Aktywność IPO na świecie pod względem liczby transakcji IPO

W skali globalnej liczba transakcji, w okresie styczeń-wrzesień, zmniejszyła się o 44% – z 1 773 do 992.

fot. mat. prasowe

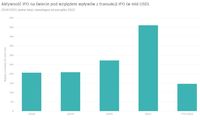

Aktywność IPO na świecie pod względem wpływów z transakcji IPO (w mld USD)

W obszarze wpływów zanotowano spadek o 57% – z 341,7 do 146 miliardów dolarów.

Obecną zawiłą sytuację na rynku debiutów giełdowych trudno uznać za zaskoczenie. Globalne geopolityczne i makroekonomiczne wyzwania wynikające z wojny w Ukrainie oraz wciąż trudnej sytuacji pandemicznej w Chinach odcisnęły znaczące piętno na niemal każdej gałęzi gospodarki. Sprawia to, że kolejne firmy odkładają w czasie decyzję o wejściu na giełdę, czekając na poprawę koniunktury – mówi Anna Zaremba, Partnerka EY Polska, CFO Consulting, odpowiedzialna za rynek IPO.

(Chwilowy) koniec amerykańskiego snu

Wyniki zarówno za trzeci kwartał, jak i cały okres styczeń-wrzesień, wskazują szczególnie na negatywne trendy w obu Amerykach. Porównując dane od początku roku (analogicznie za 2021 i 2022), w tym regionie liczba transakcji zmniejszyła się o 72% (z 420 do 116), a ich wartość o 94% (z $134 mld do $7.5 mld). W efekcie, aktywność IPO w USA osiągnęła najniższy poziom od 20 lat.

Sytuację w Europie również można opisywać wyłącznie w pesymistycznym tonie. W trakcie pierwszych dziewięciu miesięcy roku, liczba transakcji spadła o 66% (z 359 do 123), a ich wartość o 76% (z $63,68 mld do $15,16 mld).

W przypadku Giełdy Papierów Wartościowych, na debiut w trzecim kwartale zdecydowały się 4 przedsiębiorstwa. Były to jednak wyłącznie spółki, które przeszły z NewConnect i nie są uwzględnione w metodologii przyjętej w raporcie EY.

Najbardziej stabilną sytuację można zaobserwować w regionie Azji i Pacyfiku. W okresie styczeń-wrzesień zanotowano tam najmniejsze spadki wynoszące – rok do roku – 25% (liczba transakcji) oraz 22% (wartość). Wpływ na to miał fakt, że aż 5 z 10 największych dotychczasowych IPO w 2022 r. było przeprowadzonych w tym obszarze geograficznym. W efekcie, w okresie pierwszych dziewięciu miesięcy roku odpowiadał on za 61% globalnej liczby transakcji oraz 69% ich wartości.

fot. mat. prasowe

Aktywność IPO w podziale geograficznym

Najbardziej stabilną sytuację można zaobserwować w regionie Azji i Pacyfiku.

Chwilowy brak perspektyw na poprawę…

W okresie styczeń-wrzesień 2022 r. miało miejsce 218 debiutów giełdowych firm z sektora technologicznego. Stanowiło to 22% wszystkich globalnych IPO. Ilość nie zawsze przekładała się jednak na jakość. Średnia wartość pojedynczej transakcji spadła na przestrzeni roku z 261 do 123 milionów dolarów. Na drugim końcu skali znajduje się sektor energetyczny. Pomimo, że odpowiada on za 7% transakcji to ich wartość wynosi już 22% globalnego rynku. Równocześnie najwyższy procentowy spadek wysokości transakcji osiągnął sektor dóbr konsumenckich – 69%.

fot. mat. prasowe

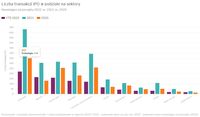

Liczba transakcji IPO w podziale na sektory

W okresie styczeń-wrzesień 2022 r. miało miejsce 218 debiutów giełdowych firm z sektora technologicznego.

fot. mat. prasowe

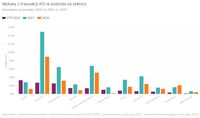

Wpływy z transakcji IPO w podziale na sektory

Najwyższy procentowy spadek wysokości transakcji osiągnął sektor dóbr konsumenckich – 69%.

Rosnąca inflacja i związane z tym zjawiskiem działania banków centralnych, niepewna sytuacja geopolityczna oraz potencjalny rozwój pandemii koronawirusa to trzy główne czynniki odziaływujące na międzynarodową stabilność gospodarczą, a co za tym idzie – sytuację na rynku IPO. Perspektywy rozwoju na kolejne miesiące nie są optymistyczne, co sprawia że wiele organizacji będzie preferowało poczekać na swój debiut giełdowy, przynajmniej do 2023 roku.

…. jednak warto przygotowywać się już teraz.

Aktualna, pełna niepewności sytuacja rynkowa w naturalny sposób nie sprzyja podejmowaniu decyzji o wejściu na giełdę. To jednak optymalny czas na przygotowanie całego procesu. Wymaga on bowiem nierzadko wielomiesięcznych, dogłębnych analiz i zmian w skali całej organizacji – począwszy od jej struktury, przez procesy finansowe i podatkowe oraz środowisko kontroli wewnętrznych, po nowe funkcje, typowe dla spółek publicznych, np. relacji inwestorskich.

Średni czas potrzebny na przygotowanie organizacji do transakcji IPO wynosi pomiędzy 12 a 24 miesiące. Planując wejście firmy na giełdę oczywiście należy mieć na uwadze aktualną sytuację rynkową, jednak nie powinna być ona decydującym czynnikiem w aspekcie rozpoczęcia przygotowań. Część przedsiębiorstw rozpoczynając ten proces teraz, zakończy go pod koniec 2024 roku. W momencie zmiany koniunktury organizacje, które wykorzystały moment bessy na odpowiednie przygotowanie staną przed perspektywą osiągnięcia lepszych wycen i pozyskania większego kapitału. Warto mieć ten aspekt na uwadze – podsumowuje Justyna Rawicka, Starsza Menadżerka w Dziale CFO Consulting, EY Polska.

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-150x100crop.jpg) IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57% [© gustavofrazao - Fotolia.com] IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-III-kw-2022-roku-Liczba-transakcji-mniejsza-o-44-a-wartosc-o-57-248379-200x133crop.jpg)

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Lichwa, oszustwa i ryzyko - jak wygląda szara strefa pożyczek według najnowszego raportu? [© wygenerowane przez AI] Lichwa, oszustwa i ryzyko - jak wygląda szara strefa pożyczek według najnowszego raportu?](https://s3.egospodarka.pl/grafika2/szara-strefa/Lichwa-oszustwa-i-ryzyko-jak-wyglada-szara-strefa-pozyczek-wedlug-najnowszego-raportu-267500-150x100crop.png)

![Wyższe pensje i chudsze portfele. Na co tracimy oszczędności? [© freepik] Wyższe pensje i chudsze portfele. Na co tracimy oszczędności?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Wyzsze-pensje-i-chudsze-portfele-Na-co-tracimy-oszczednosci-267476-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Wczasy pod gruszą i inne benefity od firmy. Na co można liczyć? [© freepik] Wczasy pod gruszą i inne benefity od firmy. Na co można liczyć?](https://s3.egospodarka.pl/grafika2/wakacje/Wczasy-pod-grusza-i-inne-benefity-od-firmy-Na-co-mozna-liczyc-267529-150x100crop.jpg)

![Ustawa o dostępności: banki bardziej wrażliwe na konsumenta [© freepik] Ustawa o dostępności: banki bardziej wrażliwe na konsumenta](https://s3.egospodarka.pl/grafika2/ustawa-o-dostepnosci/Ustawa-o-dostepnosci-banki-bardziej-wrazliwe-na-konsumenta-267528-150x100crop.jpg)

![Wielka Piątka: jak działa TOP 5 lokalizacji rynku magazynów w Polsce? [© Freepik] Wielka Piątka: jak działa TOP 5 lokalizacji rynku magazynów w Polsce?](https://s3.egospodarka.pl/grafika2/nieruchomosci-magazynowe/Wielka-Piatka-jak-dziala-TOP-5-lokalizacji-rynku-magazynow-w-Polsce-267538-150x100crop.jpg)

![Sztuczna inteligencja napędza cyberataki - nowe zagrożenia dla firm [© wygenerowane przez AI] Sztuczna inteligencja napędza cyberataki - nowe zagrożenia dla firm](https://s3.egospodarka.pl/grafika2/AI/Sztuczna-inteligencja-napedza-cyberataki-nowe-zagrozenia-dla-firm-267532-150x100crop.png)

![Dacia Bigster Hybrid - duży SUV za rozsądną cenę. Test topowego modelu [© Wojciech Krzemiński] Dacia Bigster Hybrid - duży SUV za rozsądną cenę. Test topowego modelu](https://s3.egospodarka.pl/grafika2/Dacia-Bigster-Hybrid/Dacia-Bigster-Hybrid-duzy-SUV-za-rozsadna-cene-Test-topowego-modelu-267523-150x100crop.jpg)

![Google June 2025 Core Update rozpoczęty [© wygenerowane przez AI] Google June 2025 Core Update rozpoczęty](https://s3.egospodarka.pl/grafika2/google/Google-June-2025-Core-Update-rozpoczety-267514-150x100crop.png)