Jak wybrać kredyt mieszkaniowy?

2006-10-16 12:14

Klienci, którzy decydują się na zaciągnięcie kredytu na zakup mieszkania, zwykle chcieliby, aby był on tani. Najczęściej mają na myśli niskie oprocentowanie, raty i prowizję bankową. Nie zawsze jednak niskie oprocentowanie i prowizja są jednoznaczne z tanim kredytem i najlepszą ofertą.

Przeczytaj także: Pułapki kredytowe

Wybierając konkretny bank, klienci nie zawsze biorą pod uwagę wszystkie aspekty, które będą stanowić o tym, czy dany kredyt będzie najtańszy i czy rzeczywiście będzie spełniał wszystkie stawiane mu wymagania. Faktycznie na ogólny koszt kredytu wpływa w sumie około kilkunastu składników, których analiza w początkowej fazie pozwoli na właściwy wybór oferty.Podstawową sprawą, na którą należałoby zwrócić uwagę, jest sposób ustalania rzeczywistego oprocentowania. Generalnie składają się na nie dwa elementy. Pierwszy z nich to wskaźnik ekonomiczny, czyli tzw. stawki referencyjne – LIBOR dla franka, EURIBOR dla euro, dla złotówki WIBOR, a drugi to marża banku.

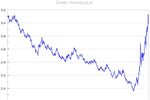

Nie wszyscy klienci zdają sobie sprawę, czym są stawki referencyjne i od czego są uzależnione. WIBOR, czyli średnia stóp oprocentowania lokat międzybankowych, LIBOR (CHF) i EURIBOR (EUR) to średnia stóp oprocentowania lokat na rynku międzynarodowym. Stawki WIBOR, LIBOR oraz EURIBOR ustalane są dla okresów 1-, 3-, 6- i 12-miesięcznych. Ogólną zasadą jest, że wzrost stóp procentowych pociąga za sobą wzrost rat kredytowych.

Na ten czynnik nie mamy najmniejszego wpływu, podobnie jak żaden pojedynczy bank, natomiast drugi składnik oprocentowania, czyli marża, jest już wskaźnikiem indywidualnie ustalanym przez banki. Oczywiście kluczowe znaczenie ma jej wysokość, ale należy pamiętać, że umowę kredytową podpisujemy na wiele lat. Dlatego równie ważne jest to, czy marża jest w umowie ustalona na cały okres trwania kredytu, a jeśli nie, to od czego uzależniona jest jej zmiana.

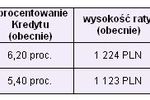

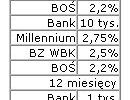

Większość klientów nadal chciałaby uzyskać kredyt we frankach szwajcarskich z uwagi na różnicę w wysokości rat kredytowych. Tu pojawiają się kolejne elementy, na które klienci nie zwracają uwagi i które mogą stanowić dla nich zaskoczenie. Jest to mianowicie spread (różnica między kursem kupna a kursem sprzedaży waluty wg tabeli danego banku) i ryzyko kursowe. Dlaczego zwracać uwagę na spread? Bank wypłaca kredyt indeksowany do waluty obcej w złotówkach, stosując do przeliczenia kurs kupna danej waluty, natomiast spłata następuje według kursu sprzedaży. Większa różnica pomiędzy tymi kursami w danym banku jest jednoznaczna z tym, że rata do spłaty będzie wyższa. Ponieważ różnica ta może wynosić od kilku do kilkunastu groszy, to oprocentowanie może podrożeć nawet o 0,5 punktu procentowego. Istotne jest także to, że spread może znacznie różnić się od siebie w różnych bankach, dlatego warto spytać wprost, ile wynosi.

Przeczytaj także:

![Koszty kredytu: uważaj na spread Koszty kredytu: uważaj na spread]() Koszty kredytu: uważaj na spread

Koszty kredytu: uważaj na spread

Koszty kredytu: uważaj na spread

Koszty kredytu: uważaj na spread

oprac. : Money Expert

Więcej na ten temat:

kredyt mieszkaniowy, koszty kredytu, kredyty we frankach szwajcarskich, spread, pułapki kredytowe, różnice kursowe

![Kredyty hipoteczne: która waluta króluje? [© denphumi - Fotolia.com] Kredyty hipoteczne: która waluta króluje?](https://s3.egospodarka.pl/grafika/kredyty-hipoteczne/Kredyty-hipoteczne-ktora-waluta-kroluje-iQjz5k.jpg)

![Czy warto zmienić kredyt frankowy na złotowy? [© pixabay.com] Czy warto zmienić kredyt frankowy na złotowy?](https://s3.egospodarka.pl/grafika2/kredyt-frankowy/Czy-warto-zmienic-kredyt-frankowy-na-zlotowy-245947-150x100crop.jpg)

![5 rad dla zaciągających kredyt hipoteczny [© Agnieszka - Fotolia.com] 5 rad dla zaciągających kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-rad-dla-zaciagajacych-kredyt-hipoteczny-233783-150x100crop.jpg)

![Wypłata dywidendy czyli nie wszystkie odsetki od kredytu w koszty [© Jakub Krechowicz - Fotolia.com] Wypłata dywidendy czyli nie wszystkie odsetki od kredytu w koszty](https://s3.egospodarka.pl/grafika2/wyplata-dywidendy/Wyplata-dywidendy-czyli-nie-wszystkie-odsetki-od-kredytu-w-koszty-197369-150x100crop.jpg)

![AI przejmie handel walutami, czyli 5 szokujących prognoz na 2025 rok [© Bianca Holland z Pixabay] AI przejmie handel walutami, czyli 5 szokujących prognoz na 2025 rok](https://s3.egospodarka.pl/grafika2/prognozy-gospodarcze/AI-przejmie-handel-walutami-czyli-5-szokujacych-prognoz-na-2025-rok-263856-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XII 2024 r. [© Jakub Krechowicz - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe XII 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XII-2024-r-263981-150x100crop.jpg)

![Wigilia 2024 kosztować będzie 490 złotych [© Freepik] Wigilia 2024 kosztować będzie 490 złotych](https://s3.egospodarka.pl/grafika2/Wigilia/Wigilia-2024-kosztowac-bedzie-490-zlotych-263977-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Stacje ładowania samochodów elektrycznych co 3 km [© Freepik] Stacje ładowania samochodów elektrycznych co 3 km [© Freepik]](https://s3.egospodarka.pl/grafika2/stacje-ladowania/Stacje-ladowania-samochodow-elektrycznych-co-3-km-262461-50x33crop.jpg) Stacje ładowania samochodów elektrycznych co 3 km

Stacje ładowania samochodów elektrycznych co 3 km

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XI-2024-r-263459-150x100crop.jpg)

![Zawody przyszłości, czyli kim zostać, żeby nie bać się sztucznej inteligencji? [© Freepik] Zawody przyszłości, czyli kim zostać, żeby nie bać się sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Zawody-przyszlosci-czyli-kim-zostac-zeby-nie-bac-sie-sztucznej-inteligencji-263915-150x100crop.jpg)

![Służebność osobista w umowie o dożywocie [© Freepik] Służebność osobista w umowie o dożywocie](https://s3.egospodarka.pl/grafika2/sluzebnosc-osobista/Sluzebnosc-osobista-w-umowie-o-dozywocie-263854-150x100crop.jpg)

![Rynek najmu spowolnił na koniec roku [© Freepik] Rynek najmu spowolnił na koniec roku](https://s3.egospodarka.pl/grafika2/rynek-najmu/Rynek-najmu-spowolnil-na-koniec-roku-263978-150x100crop.jpg)

![Dział prawny w liczbach, czyli ile zarabia prawnik [© Freepik] Dział prawny w liczbach, czyli ile zarabia prawnik](https://s3.egospodarka.pl/grafika2/rynek-pracy/Dzial-prawny-w-liczbach-czyli-ile-zarabia-prawnik-263964-150x100crop.jpg)

![Inwestycje w parki handlowe górą, centra i ulice mniej popularne [© Freepik] Inwestycje w parki handlowe górą, centra i ulice mniej popularne](https://s3.egospodarka.pl/grafika2/galerie-handlowe/Inwestycje-w-parki-handlowe-gora-centra-i-ulice-mniej-popularne-263960-150x100crop.jpg)

![Od czego zależą brak zaufania wobec Rosjan i ufność względem Amerykanów? [© Freepik] Od czego zależą brak zaufania wobec Rosjan i ufność względem Amerykanów?](https://s3.egospodarka.pl/grafika2/badania-spoleczne/Od-czego-zaleza-brak-zaufania-wobec-Rosjan-i-ufnosc-wzgledem-Amerykanow-263939-150x100crop.jpg)

![Shadow AI. Czym jest, jakie niesie zagrożenia i jak ją ograniczyć? [© Freepik] Shadow AI. Czym jest, jakie niesie zagrożenia i jak ją ograniczyć?](https://s3.egospodarka.pl/grafika2/shadow-AI/Shadow-AI-Czym-jest-jakie-niesie-zagrozenia-i-jak-ja-ograniczyc-263853-150x100crop.jpg)