Zdolność kredytowa V 2023: dalszy wzrost

2023-05-18 13:04

![Zdolność kredytowa V 2023: dalszy wzrost [© Fotografeusz - Fotolia.com] Zdolność kredytowa V 2023: dalszy wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-V-2023-dalszy-wzrost-252626-200x133crop.jpg)

Zdolność kredytowa wzrosła już o ponad połowę od lipca 2022 © Fotografeusz - Fotolia.com

Przeczytaj także: Zdolność kredytowa VI 2023: największe mieszkanie kupimy w Katowicach

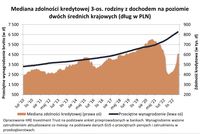

Prawie 613 tys. złotych – tyle na zakup mieszkania może przeciętnie pożyczyć trzyosobowa rodzina, która dysponuje dwiema średnimi krajowymi – tak wynika z badania przeprowadzonego przez HREIT. To o prawie 6 tys. złotych lepszy niż miesiąc temu. Majowa poprawa nie jest więc duża, ale wpisuje się ona w trwającą 10 miesięcy odbudowę zdolności kredytowej. W jej trakcie nasze możliwości zadłużania się wzrosły o ponad połowę.Warto przypomnieć, że jeszcze w lipcu 2022 roku, czyli w najgorszym momencie ubiegłego roku, nasza przykładowa rodzina mogła pożyczyć od banku zaledwie 396 tys. złotych. W porównaniu do tego okresu mamy więc wzrost o niemal 55%.

Przypomnijmy, że ta sama rodzina przed podwyżkami stóp procentowych mogła w banku zaciągnąć dług na zakup mieszkania w wysokości około 700 tys. złotych. To tylko o kilkanaście procent więcej niż dziś.

fot. mat. prasowe

Mediana zdolności kredytowej 3-os. rodziny z dochodem na poziomie dwóch średnich krajowych

Prawie 613 tys. złotych na zakup mieszkania może przeciętnie pożyczyć trzyosobowa rodzina, która dysponuje dwiema średnimi krajowymi.

KNF przestał bronić dostępu do hipotek

Obserwowane od 10 miesięcy ułatwienia w dostępie do kredytów to pokłosie trzech głównych czynników – wzrostu wynagrodzeń, spadku oprocentowania kredytów i zmian regulacyjnych, które wpłynęły na to jak banki liczą zdolność kredytową.

Chodzi tutaj zalecenia wydane w lutym przez KNF. Pozwoliły one liczyć zdolność kredytową przy założeniu niższego niż dotychczas oprocentowania. Zmiana dotyczy kredytów z okresowo stałym oprocentowaniem. Efekt? Zdolność kredytowa wzrosła o około 20%.

RPP dalej sprzyja zdolności kredytowej

Pozytywnie na zdolność wpłynął też spadek oprocentowania kredytów. To przede wszystkim jest pokłosiem działań RPP. Ta w maju po raz 8 pozostawiła przecież stopy procentowe na niezmienionym poziomie. W związku z tym dziś częściej zaczyna się mówić nie o kolejnych podwyżkach, ale o tym kiedy nadejdą obniżki stóp procentowych. Ta zmiana oczekiwań już zdążyła przełożyć się na spadek oprocentowania kredytów mieszkaniowych, a przecież im tańszy kredyt, tym zdolność kredytowa wyższa.

Dalszy wzrost wynagrodzeń podnosi naszą zdolność

Z punktu widzenia banków i zdolności kredytowej korzystna jest też sytuacja na rynku pracy. Mowa tutaj o niskim bezrobociu i rosnących wynagrodzeniach. Według najnowszych danych GUS z marca 2023 średnie miesięczne wynagrodzenie w sektorze przedsiębiorstw wzrosło w ciągu roku o 12,6% i wynosiło ponad 7,5 tys. zł (brutto). Wyższe wynagrodzenia również powodują, że banki chętniej pożyczają większe kwoty.

Możliwe obniżki stóp po wakacjach?

Optymistycznie dla osób myślących o kredycie mieszkaniowym rysuje się także najbliższa przyszłość. Najnowsze prognozy sugerują bowiem, że za kilka miesięcy może dojść do obniżek stop procentowych. Wraz z tym możemy się spodziewać spadku oprocentowania kredytów, a więc i wzrostu zdolności kredytowej. Jeśli spojrzymy na notowania kontraktów terminowych na stopę procentowa (FRA), to takich zmian można się spodziewać po wakacjach. Jest to również spójne z wypowiedziami niektórych członków RPP. Zasiadający w tym gremium profesor Dąbrowski sugerował, że po wakacjach Rada może zacząć rozważać zmniejszenie kosztu pieniądza w Polsce. Było to jednak jeszcze przed zaskakująco dobrymi danymi od dynamice PKB. Przy tym wszystkim trzeba więc niezmiennie pamiętać, że zarówno rynkowe notowania jak i prognozy bywają zmienne i zależą od wielu czynników takich jak: bieżąca sytuacja ekonomiczna, gospodarcza czy geopolityczna.

fot. mat. prasowe

Rata kredytu zaciągniętego na 25 lat i 300 tys. zł

Najnowsze prognozy sugerują, że za kilka miesięcy może dojść do obniżek stop procentowych.

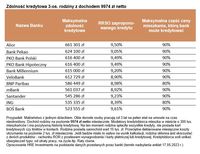

Nie ma już ofert poniżej 500 tys. złotych

Najbardziej zauważalną zmianą, do jakiej doszło w przeciągu miesiąca jest to, że wśród ofert przesłanych przez banki nie znajdziemy już propozycji poniżej 500 tys. złotych. W maju 2023 roku większość instytucji proponuje naszej przykładowej trzyosobowej rodzinie dysponującej dwiema średnimi krajowymi kredyt o kwocie powyżej 600 tys. złotych. Taką ofertę przedstawiło 6 na 11 badanych banków.

Na największy dług przykładowa rodzina może obecnie (maj 2023 roku) liczyć w Aliorze. Propozycja banku opiewa na ponad 661 tys. złotych. W dalszej kolejności mamy natomiast oferty Banku Pekao, PKO Banku Polskim, PKO Banku Hipotecznym, Banku Millennium, czy VeloBanku. W tych bankach zdolność kredytowa przekracza 600 tys. złotych. W naszym zestawieniu znajdziemy jeszcze oferty poniżej tej kwoty. Takie propozycje oferują naszej przykładowej rodzinie BNP Paribas, mBank, Santander, ING i BOŚ Bank. Mówimy tu o kwotach z przedziału od 523 do ponad 586 tys. złotych.

fot. mat. prasowe

Zdolność kredytowa 3-os. rodziny z dochodem 9974 zł netto

W maju najwięcej można pożyczyć w Aliorze.

Oskar Sękowski, Bartosz Turek

![Zdolność kredytowa w XII 2024 nominalnie jest rekordowa [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa w XII 2024 nominalnie jest rekordowa](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XII-2024-nominalnie-jest-rekordowa-263876-150x100crop.jpg) Zdolność kredytowa w XII 2024 nominalnie jest rekordowa

Zdolność kredytowa w XII 2024 nominalnie jest rekordowa

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zdolność kredytowa w XI 2024 najwyższa w historii [© jcomp na Freepik] Zdolność kredytowa w XI 2024 najwyższa w historii](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XI-2024-najwyzsza-w-historii-263306-150x100crop.jpg)

![Zdolność kredytowa w X 2024 u progu rekordu [© jcomp na Freepik] Zdolność kredytowa w X 2024 u progu rekordu](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-X-2024-u-progu-rekordu-262631-150x100crop.jpg)

![Zdolność kredytowa we IX 2024. Kredyty mieszkaniowe znów staniały [© Freepik] Zdolność kredytowa we IX 2024. Kredyty mieszkaniowe znów staniały](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-we-IX-2024-Kredyty-mieszkaniowe-znow-stanialy-262126-150x100crop.jpg)

![Zdolność kredytowa w VII 2024 bliska rekordów [© Freepik] Zdolność kredytowa w VII 2024 bliska rekordów](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VII-2024-bliska-rekordow-261587-150x100crop.jpg)

![Zdolność kredytowa w VI 2024 najwyższa od 3 lat [© Unclesam - Fotolia.com] Zdolność kredytowa w VI 2024 najwyższa od 3 lat](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-najwyzsza-od-3-lat-260957-150x100crop.jpg)

![Zdolność kredytowa w VI 2024 odbudowana [© Alexander Stein z Pixabay] Zdolność kredytowa w VI 2024 odbudowana](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-odbudowana-260347-150x100crop.jpg)

![Zdolność kredytowa V 2024 wyższa niż przed podwyżkami stóp [© bzyxx - Fotolia.com] Zdolność kredytowa V 2024 wyższa niż przed podwyżkami stóp](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-V-2024-wyzsza-niz-przed-podwyzkami-stop-259768-150x100crop.jpg)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych [© whitelook - Fotolia.com] Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Rzetelna-ocena-zdolnosci-kredytowej-obowiazkiem-firm-pozyczkowych-252622-150x100crop.jpg)

![W co inwestować w 2025 roku? [© Freepik] W co inwestować w 2025 roku?](https://s3.egospodarka.pl/grafika2/w-co-inwestowac/W-co-inwestowac-w-2025-roku-263855-150x100crop.jpg)

![Oto "najdrożsi" prezesi spółek z GPW [© Freepik] Oto "najdrożsi" prezesi spółek z GPW](https://s3.egospodarka.pl/grafika2/GPW/Oto-najdrozsi-prezesi-spolek-z-GPW-263930-150x100crop.jpg)

![Kredyty hipoteczne złapały zadyszkę [© ewakubiak - Fotolia.com] Kredyty hipoteczne złapały zadyszkę](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-hipoteczne-zlapaly-zadyszke-263927-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Podatek od najmu w 2024 roku: czy będą duże zmiany? [© Africa Studio - Fotolia.com] Podatek od najmu w 2024 roku: czy będą duże zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-najmu-w-2024-roku-czy-beda-duze-zmiany-258221-150x100crop.jpg)

![Najwięcej nowych mieszkań od 4 lat [© marioszek - Fotolia.com] Najwięcej nowych mieszkań od 4 lat [© marioszek - Fotolia.com]](https://s3.egospodarka.pl/grafika2/mieszkania-od-deweloperow/Najwiecej-nowych-mieszkan-od-4-lat-263622-50x33crop.jpg) Najwięcej nowych mieszkań od 4 lat

Najwięcej nowych mieszkań od 4 lat

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XI-2024-r-263459-150x100crop.jpg)

![Używany smartfon pod choinkę? Zachowaj ostrożność [© Freepik] Używany smartfon pod choinkę? Zachowaj ostrożność](https://s3.egospodarka.pl/grafika2/uzywane-smartfony/Uzywany-smartfon-pod-choinke-Zachowaj-ostroznosc-263935-150x100crop.jpg)

![Bezpieczny wyjazd samochodem na święta. O czym pamiętać? [© Freepik] Bezpieczny wyjazd samochodem na święta. O czym pamiętać?](https://s3.egospodarka.pl/grafika2/swieta/Bezpieczny-wyjazd-samochodem-na-swieta-O-czym-pamietac-263934-150x100crop.jpg)

![Work-life balance w oczach najmłodszych na rynku pracy [© Freepik] Work-life balance w oczach najmłodszych na rynku pracy](https://s3.egospodarka.pl/grafika2/work-life-balance/Work-life-balance-w-oczach-najmlodszych-na-rynku-pracy-263824-150x100crop.jpg)

![Niemal 500 mld zł na 300 największych inwestycji energetyczno-przemysłowych w Polsce [© Freepik] Niemal 500 mld zł na 300 największych inwestycji energetyczno-przemysłowych w Polsce](https://s3.egospodarka.pl/grafika2/inwestycje/Niemal-500-mld-zl-na-300-najwiekszych-inwestycji-energetyczno-przemyslowych-w-Polsce-263823-150x100crop.jpg)

![Porzucony bagaż, fałszywy alarm na lotnisku. Jakie grożą konsekwencje prawne? [© Freepik] Porzucony bagaż, fałszywy alarm na lotnisku. Jakie grożą konsekwencje prawne?](https://s3.egospodarka.pl/grafika2/lotnisko/Porzucony-bagaz-falszywy-alarm-na-lotnisku-Jakie-groza-konsekwencje-prawne-263933-150x100crop.jpg)

![Czy umowy barterowe zawierane przez influencerów są opodatkowane? [© Freepik] Czy umowy barterowe zawierane przez influencerów są opodatkowane?](https://s3.egospodarka.pl/grafika2/barter/Czy-umowy-barterowe-zawierane-przez-influencerow-sa-opodatkowane-263931-150x100crop.jpg)

![GUS: ceny produktów rolnych w XI 2024 wzrosły o 3,5% r/r [© Freepik] GUS: ceny produktów rolnych w XI 2024 wzrosły o 3,5% r/r](https://s3.egospodarka.pl/grafika2/rynek-rolny/GUS-ceny-produktow-rolnych-w-XI-2024-wzrosly-o-3-5-r-r-263929-150x100crop.jpg)