Zakup pierwszego mieszkania będzie łatwiejszy?

2023-06-02 09:21

![Zakup pierwszego mieszkania będzie łatwiejszy? [© drubig-photo - Fotolia.com] Zakup pierwszego mieszkania będzie łatwiejszy?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-pierwszego-mieszkania-bedzie-latwiejszy-252866-200x133crop.jpg)

Rząd tnie wymagania dla kupujących pierwsze mieszkania © drubig-photo - Fotolia.com

Przeczytaj także: Bezpieczny kredyt 3 razy tańszy niż najem

Nawet jeśli chcemy kupić mieszkanie na kredyt, to bez sporego zapasu gotówki ani rusz. W normalnych warunkach musimy mieć własne oszczędności nie tylko na wkład własny, ale też koszty przeprowadzenia całej transakcji, bo notariusz czy pośrednik w obrocie nieruchomościami, to nie są instytucje charytatywne. Do tego mieszkanie możemy chcieć urządzić według własnego gustu, a to też dla naszych finansów może się okazać studnią bez dna.Zacznijmy jednak od wkładu własnego do kredytu. Standardowo banki nie dadzą nam „hipoteki” jeśli chociaż części jego ceny nie pokryjemy z własnych środków. Rzeczony wkład własny to przeważnie 10% ceny nieruchomości. To już jest co najmniej kilkadziesiąt tysięcy złotych. Do tego dochodzą koszty transakcyjne takie jak: taksa notarialna, opłaty sądowe, podatek, prowizja pośrednika oraz wszelkie prowizje i opłaty związane z zaciągnięciem kredytu. W sumie daje to kolejne od 3% (rynek pierwotny) do 8% (rynek wtórny) wartości kupowanego mieszkania. Wszystko oczywiście można załatwić taniej jeśli uda nam się skutecznie negocjować wysokość opłat i prowizji, ale dla bezpieczeństwa lepiej przygotować się na większe wydatki i cieszyć z oszczędności niż potem szukać brakujących tysięcy.

Do tego remont, wykończenie, wyposażenie lub co najmniej odświeżenie lokalu to często koszty idące w co najmniej dziesiątki tysięcy złotych. Oczywiście co do zasady sporą część kosztów remontu można sfinansować kredytem hipotecznym, ale po pierwsze nie wszystkie (np. meble), a ponadto jeśli zadłużymy się na ten cel, to od i tak już niemałych kosztów remontu zrobionego za pożyczone pieniądze przez lata będziemy musieli jeszcze płacić odsetki.

Bez kilkudziesięciu tysięcy ani rusz

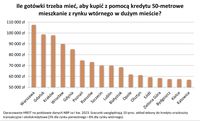

Nawet jednak pomijając koszty remontu, efekt jest taki, że chcąc kupić na kredyt 50-metrowe mieszkanie z rynku wtórnego z nawet minimalnych wkładem własnym (10%) bezpiecznie jest posiadać w kieszeni od 57 tys. złotych w Bydgoszczy, Katowicach czy Kielcach do ponad 100 tysięcy złotych w Warszawie. Przy tym wyliczenia te zakładają brak negocjacji wysokości taksy notarialnej z notariuszem czy prowizji i opłat, których żądać może bank udzielający kredytu mieszkaniowego. Do tego zakładamy, że przy zakupie mieszkania korzystać będziemy z usługi pośrednika w obrocie nieruchomościami, który często wymaga za swoje usługi wynagrodzenia w wysokości 2-3% ceny lokalu. Czasem jest to stawka netto, a więc trzeba do niej jeszcze doliczyć VAT (23%).

fot. mat. prasowe

Ile gotówki potrzeba na zakup z pomocą kredytu 50-metrowego mieszkania z rynku wtórnego?

Chcąc kupić na kredyt 50-metrowe mieszkanie z rynku wtórnego z nawet minimalnych wkładem własnym (10%) bezpiecznie jest posiadać w kieszeni od 57 tys. złotych w Bydgoszczy, Katowicach czy Kielcach do ponad 100 tysięcy złotych w Warszawie.

Wyraźne krótsza droga do własnego „M”

W obliczu takich wymagań trudno dziwić się, że wśród osób w wieku od 25 do 34 lat ponad połowa mieszka z rodzicami. Tak sugerują najnowsze dane Eurostatu. Mowa tu o około 2,5 mln Polaków, z których około 2 miliony mają pracę, a mimo tego często nie stać ich na zakup lub najem własnego „M”. To już niebawem ma się zmienić. Tak przynajmniej zaplanował rząd forsując co najmniej cztery ważne zmiany. Jeśli wszystkie się udadzą, to droga do pierwszego mieszkania zostanie skokowo wręcz ułatwiona.

fot. mat. prasowe

Odsetek Polaków w wieku 25-34 mieszkających z rodzicami

Wśród osób w wieku od 25 do 34 lat ponad połowa mieszka z rodzicami.

Bez podatku przy zakupie pierwszego mieszkania

Jedną ze wspomnianych zmian jest likwidacja podatku PCC, który normalnie musimy płacić przy zakupie mieszkania używanego. Poborem tej daniny zajmuje się notariusz. Podatek ten standardowo pochłania 2% ceny mieszkania. Po zmianach forsowanych przez rząd ma on zostać zniesiony w przypadku zakupu pierwszego mieszkania. Sprawa jest już mocno zaawansowana, bo 26 maja zmiany zatwierdził sejm. Teoretycznie nowe zasady mogą wejść w życie wcześniej niż z początkiem przyszłego roku, co pierwotnie sugerował minister.

Gdy zmiany faktycznie wejdą w życie, to od kupujących pierwsze mieszkanie (ale też dom), notariusz nie będzie wymagał dodatkowych 2% ceny nabywanej nieruchomości. W przypadku przeciętnej transakcji możemy więc mówić o potencjalnej oszczędności na poziomie kilku tysięcy złotych. W dużych miastach kwota ta wzrasta nawet do kilkunastu tysięcy złotych. Te pieniądze zostaną w kieszeni nabywców.

Cięcie oprocentowania kredytów

W kontekście ułatwień dla osób kupujących pierwszą w życiu nieruchomość nie sposób nie wspomnieć też o „Bezpiecznym Kredycie 2%”. Będzie to preferencyjny kredyt dla osób przed 45 rokiem życia, które będą chciały kupić lub zbudować swoje pierwsze własne „cztery kąty”. Oprocentowanie ma być około 3 razy niższe niż w przypadku dziś dostępnych kredytów. Maksymalna kwota kredytu wynosić będzie 500 tysięcy złotych dla singli i 600 tysięcy dla małżeństw i osób samotnie wychowujących dzieci. Do tego będzie można dołożyć wkład własny, ale nie więcej niż 200 tysięcy złotych.

Zgodnie z zapowiedziami wnioski o ten preferencyjny kredyt będzie można składać już na początku lipca 2023 roku. Gra jest warta świeczki, bo rata kredytu z rządowymi dopłatami może być o około 1/3 niższa niż w przypadku standardowej „hipoteki”. Do tego mechanizm programu jest stworzony tak, że budżetowe dopłaty pozwalają nie tylko obniżyć ratę, ale też powodują, że przez pierwszych 10 lat spłaty szybko pozbywamy się zadłużenia. Efekt będzie taki, że po ustaniu dopłat, na normalnych zasadach podejmować będziemy spłatę kredytu np. o 1/3 czy nawet o połowę niższego niż ten pierwotnie zaciągany.

Wyższa zdolność kredytowa

Banki są tego świadome, więc jeśli tylko KNF pozwoli im na bardziej liberalne badanie zdolności kredytowej, to powinno się okazać, że o preferencyjny kredyt będzie łatwiej niż o standardową „hipotekę”. Tym samym rząd chce wyciągnąć do kupujących pierwsze mieszkanie już trzecią pomocną dłoń.

Skalę tego ułatwienia trudno dziś oszacować. Teoretycznie jeśli rata preferencyjnego kredytu ma być o około 1/3 niższa niż standardowego długu hipotecznego, to wypadałoby sądzić, że zdolność kredytowa w przypadku „Bezpiecznego Kredytu 2%” będzie nawet o ponad połowę wyższa niż normalnie. Wzrost zdolności kredytowej byłby oczywiście tym bardziej znaczący im punkt wyjścia niższy. W efekcie nawet osoby, którym zwykłego kredytu banki niedawno odmówiły, mogą okazać się w pełni zdolne do spłaty zadłużenia w przypadku kredytu preferencyjnego.

W praktyce banki podchodzić będą pewnie do tej sprawy bardziej zachowawczo. Kluczowe są tu rekomendacje, nad którymi pracuje teraz KNF. Raczej nie ma szans, aby zakazały one uwzględniana faktu, że preferencyjny kredyt będzie tańszy. Nie ma też co liczyć na nadmierną pobłażliwość ze strony regulatora, za którą uznać moglibyśmy podwyżkę zdolności kredytowej o ponad połowę dla beneficjentów rządowego programu. Lepiej zakładać, że wylądujemy gdzieś po środku. To i tak bardzo dobra informacja, bo licząc od dołka hipotecznej smuty (od lipca 2022 roku) zdolność kredytowa przykładowej trzyosobowej rodziny dysponującej dwiema średnimi krajowymi już wzrosła o 55%. Jeśli dodamy do tego 20-30%, to w lipcu możliwości nabywcze osób kupujących pierwsze mieszkanie wzrosnąć mogą wręcz skokowo w porównaniu z początkiem wakacji 2022 roku.

Nie musisz mieć wkładu własnego

A gdyby i tego było mało, to nie możemy zapomnieć o rządowym programie, który już działa. Chodzi o tzw. kredyt bez wkładu własnego. To już czwarta pomocna dłoń wyciągnięta przez rząd. Jeśli wszystko pójdzie zgodnie z zapowiedziami, to kupujący pierwsze mieszkanie nie tylko będzie zwolniony z podatku od czynności cywilno-prawnych, skorzysta z tańszego i łatwiej dostępnego kredytu, ale też będzie mógł ten tańszy i łatwiej dostępny kredyt zaciągnąć nie posiadając wymaganego przez banki wkładu własnego (minimum 10% ceny mieszkania). Zamiast tego będzie mógł wnioskować do BGK o zastępującą wkład własny gwarancję. Ta może opiewać nawet na 100 tysięcy złotych. Aby z tego rozwiązania skorzystać nie można mieć własnego mieszkania i trzeba znaleźć lokal, którego cena „łapie się” w limitach publikowanych przez BGK. Za udzieloną gwarancję musimy też zapłacić (1%).

W skrajnym więc przypadku jeśli kupujący pierwsze mieszkanie zakwalifikuje się na wszystkie ułatwienia, to potrzebny do zakupu mieszkania zasób gotówki zostanie bardzo mocno zredukowany. Zamiast konieczności posiadania w gotówce wcześniej wspomnianych 18% ceny nieruchomości z rynku wtórnego, na spokojnie wystarczyć nam powinno około 6% ceny ustalonej ze sprzedającym. Wyliczenia te nie uwzględniają ponadto faktu, że nawet te koszty, które zostają można ograniczyć np. negocjując z bankiem, notariuszem lub pośrednikiem.

Bartosz Turek, główny analityk

![Łatwiej o zakup pierwszego mieszkania [© Syda Productions - Fotolia.com] Łatwiej o zakup pierwszego mieszkania](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Latwiej-o-zakup-pierwszego-mieszkania-254482-150x100crop.jpg) Łatwiej o zakup pierwszego mieszkania

Łatwiej o zakup pierwszego mieszkania

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Bezpieczny Kredyt 2% podniesie ceny mieszkań? [© Africa Studio - Fotolia.com] Bezpieczny Kredyt 2% podniesie ceny mieszkań?](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-Kredyt-2-podniesie-ceny-mieszkan-251550-150x100crop.jpg)

![Chętnych na "Bezpieczny Kredyt 2%" nie zabraknie [© .shock - Fotolia.com] Chętnych na "Bezpieczny Kredyt 2%" nie zabraknie](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Chetnych-na-Bezpieczny-Kredyt-2-nie-zabraknie-251530-150x100crop.jpg)

![Mieszkanie bez wkładu własnego - jakie zmiany w 2023 roku? [© Myimagine - Fotolia.com] Mieszkanie bez wkładu własnego - jakie zmiany w 2023 roku?](https://s3.egospodarka.pl/grafika2/Mieszkanie-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-jakie-zmiany-w-2023-roku-249495-150x100crop.jpg)

![Mieszkanie bez wkładu własnego wciąż nie działa. Przez pół roku tylko 126 wniosków [© Rido - Fotolia.com] Mieszkanie bez wkładu własnego wciąż nie działa. Przez pół roku tylko 126 wniosków](https://s3.egospodarka.pl/grafika2/kredyt-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-wciaz-nie-dziala-Przez-pol-roku-tylko-126-wnioskow-249271-150x100crop.jpg)

![Mieszkanie bez wkładu własnego nie cieszy się powodzeniem [© Jeanette Dietl - Fotolia.com] Mieszkanie bez wkładu własnego nie cieszy się powodzeniem](https://s3.egospodarka.pl/grafika2/kredyt-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-nie-cieszy-sie-powodzeniem-248707-150x100crop.jpg)

!["Mieszkanie bez wkładu własnego" jest, ale kredytów brak [© Igor Mojzes - Fotolia.com] "Mieszkanie bez wkładu własnego" jest, ale kredytów brak](https://s3.egospodarka.pl/grafika2/kredyt-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-jest-ale-kredytow-brak-246121-150x100crop.jpg)

![Falstart "Mieszkania bez wkładu własnego" [© drubig-photo - Fotolia.com] Falstart "Mieszkania bez wkładu własnego"](https://s3.egospodarka.pl/grafika2/Mieszkanie-bez-wkladu-wlasnego/Falstart-Mieszkania-bez-wkladu-wlasnego-245471-150x100crop.jpg)

!["Mieszkanie bez wkładu własnego" rusza 27 maja. Czy ułatwi zakup własnego M? [© pixabay.com] "Mieszkanie bez wkładu własnego" rusza 27 maja. Czy ułatwi zakup własnego M?](https://s3.egospodarka.pl/grafika2/Mieszkanie-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-rusza-27-maja-Czy-ulatwi-zakup-wlasnego-M-244978-150x100crop.jpg)

![Bezpieczny Kredyt 2%. Kto może skorzystać i ile można zyskać? [© goodluz - Fotolia.com] Bezpieczny Kredyt 2%. Kto może skorzystać i ile można zyskać?](https://s3.egospodarka.pl/grafika2/Bezpieczny-Kredyt-2/Bezpieczny-Kredyt-2-Kto-moze-skorzystac-i-ile-mozna-zyskac-253392-150x100crop.jpg)

![Liczba niepełnoletnich dłużników podwoiła się [© pixabay.com] Liczba niepełnoletnich dłużników podwoiła się](https://s3.egospodarka.pl/grafika2/dlugi/Liczba-niepelnoletnich-dluznikow-podwoila-sie-252854-150x100crop.jpg)

![Firmy ubezpieczeniowe: gdzie zniknęło 400 mln zł? [© thodonal - Fotolia.com] Firmy ubezpieczeniowe: gdzie zniknęło 400 mln zł?](https://s3.egospodarka.pl/grafika2/dlugi/Firmy-ubezpieczeniowe-gdzie-zniknelo-400-mln-zl-252877-150x100crop.jpg)

![McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend [© wygenerowane przez AI] McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend](https://s3.egospodarka.pl/grafika2/McDonald-s/McDonald-s-nie-tylko-fast-food-ale-potega-nieruchomosci-i-dywidend-268006-150x100crop.png)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Transformacja cyfrowa w Polsce: jak firmy adaptują sztuczną inteligencję? [© wygenerowane przez AI] Transformacja cyfrowa w Polsce: jak firmy adaptują sztuczną inteligencję?](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Transformacja-cyfrowa-w-Polsce-jak-firmy-adaptuja-sztuczna-inteligencje-268035-150x100crop.png)

![Więcej urlopu wypoczynkowego i obowiązków: nowy sposób liczenia stażu pracy od 2026 r. [© wygenerowane przez AI] Więcej urlopu wypoczynkowego i obowiązków: nowy sposób liczenia stażu pracy od 2026 r.](https://s3.egospodarka.pl/grafika2/staz-pracy/Wiecej-urlopu-wypoczynkowego-i-obowiazkow-nowy-sposob-liczenia-stazu-pracy-od-2026-r-268054-150x100crop.png)

![Profesjonalne wideo w kilka chwil przy pomocy AI? Google udostępnia Veo 3 i Veo 3 Fast [© wygenerowane przez AI] Profesjonalne wideo w kilka chwil przy pomocy AI? Google udostępnia Veo 3 i Veo 3 Fast](https://s3.egospodarka.pl/grafika2/Google-Cloud/Profesjonalne-wideo-w-kilka-chwil-przy-pomocy-AI-Google-udostepnia-Veo-3-i-Veo-3-Fast-268051-150x100crop.png)

![Fundacja rodzinna: rewolucja w sukcesji czy narzędzie do unikania podatków? [© wygenerowane przez AI] Fundacja rodzinna: rewolucja w sukcesji czy narzędzie do unikania podatków?](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Fundacja-rodzinna-rewolucja-w-sukcesji-czy-narzedzie-do-unikania-podatkow-268050-150x100crop.png)

![Radom zamiast Warszawy: Wizz Air zmienia lotniska bez zgody pasażerów [© Freepik] Radom zamiast Warszawy: Wizz Air zmienia lotniska bez zgody pasażerów](https://s3.egospodarka.pl/grafika2/Wizzair/Radom-zamiast-Warszawy-Wizz-Air-zmienia-lotniska-bez-zgody-pasazerow-268049-150x100crop.jpg)

![Zaświadczenie z ZUS przez aplikację mZUS? Nowe funkcje już dostępne [© Freepik] Zaświadczenie z ZUS przez aplikację mZUS? Nowe funkcje już dostępne](https://s3.egospodarka.pl/grafika2/aplikacja-mobilna/Zaswiadczenie-z-ZUS-przez-aplikacje-mZUS-Nowe-funkcje-juz-dostepne-268048-150x100crop.jpg)

![Pasażerska infolinia kolejowa 19 757 przestaje działać – kto przejmie jej rolę? [© Freepik] Pasażerska infolinia kolejowa 19 757 przestaje działać – kto przejmie jej rolę?](https://s3.egospodarka.pl/grafika2/podroz-pociagiem/Pasazerska-infolinia-kolejowa-19-757-przestaje-dzialac-kto-przejmie-jej-role-268047-150x100crop.jpg)