Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów?

2023-11-07 13:09

![Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów? [© Kurhan - Fotolia.com] Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów?](https://s3.egospodarka.pl/grafika2/wysokosc-stop-procentowych/Rynek-spodziewa-sie-dalszych-ciec-stop-procentowych-Co-to-oznacza-dla-posiadaczy-kredytow-255974-200x133crop.jpg)

Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów? © Kurhan - Fotolia.com

Przeczytaj także: Zdolność kredytowa X 2023 o krok od tej z 2021 roku

Cięcie stóp procentowych – takiej decyzji na listopadowym posiedzeniu Rady Polityki Pieniężnej (RPP) spodziewają się rynkowi gracze. Ruch w dół o 25 punktów bazowych (ćwierć punktu procentowego) jest już co najmniej częściowo wkalkulowany w notowania WIBOR-u, a więc kluczowego wskaźnika z punktu widzenia osób zadłużonych.Najwyższy czas na niższe raty

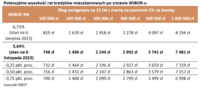

Teoretycznie obniżenie oprocentowania kredytu o 0,25 pkt. proc. oznacza spadek raty 25-letniego kredytu o 16 złotych w przeliczeniu na każde pożyczone 100 tysięcy złotych. W przypadku kredytu na 300 tysięcy mówimy więc o uldze na poziomie około 50 złotych miesięcznie.

fot. mat. prasowe

Potencjalna wysokość rat kredytów mieszkaniowych po zmianie WIBOR-u

Teoretycznie obniżenie oprocentowania kredytu o 0,25 pkt. proc. oznacza spadek raty 25-letniego kredytu o 16 złotych w przeliczeniu na każde pożyczone 100 tysięcy złotych. W przypadku kredytu na 300 tysięcy mówimy więc o uldze na poziomie około 50 złotych miesięcznie. W praktyce sprawa jest trochę bardziej skomplikowana.

W praktyce sprawa jest trochę bardziej skomplikowana. Oprocentowanie większości złotowych kredytów o zmiennym oprocentowaniu oparta jest o stawkę WIBOR. Ta jest co prawda zależna od poziomu stóp procentowych ustalanych przez RPP, ale notowania potrzebują trochę czasu, aby uwzględnić decyzje podejmowane przez to gremium. Do tego dochodzi fakt, że jeszcze banki muszą zdążyć ustalić ile kosztuje złotowy kredyt o zmiennym oprocentowaniu. To jest przeważnie aktualizowane w cyklach 3-miesięczych (gdy oprocentowanie oparte jest o wskaźnik WIBOR 3M) i półrocznych (gdy oprocentowanie jest oparte o WIBOR 6M). Może się więc okazać, że na obniżkę raty będziemy musieli poczekać maksymalnie kilka miesięcy pomimo podejmowanych decyzji o cięciu stóp procentowych.

fot. mat. prasowe

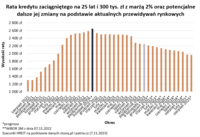

Rata kredytu zaciągniętego na 25 lat i 300 tys. zł z marżą 2% oraz potencjalne dalsze jej zmiany

Może się okazać, że na obniżkę raty będziemy musieli poczekać maksymalnie kilka miesięcy pomimo podejmowanych decyzji o cięciu stóp procentowych.

Najłatwiej pokazać to na przykładzie. Załóżmy, że 7 listopada 2023 roku bank aktualizuje nam oprocentowanie kredytu. Aby to zrobić należy wziąć pod uwagę najświeższe dostępne dane, czyli te opublikowane na koniec poprzedniego dnia roboczego, czyli 6 listopada. Jeśli mamy kredyt oparty o WIBOR 3M, to 3 miesiące wcześniej (w sierpniu) wskaźnik ten był wyceniany na 6,71%, a 6 listopada na 5,64%. W przypadku kredytu zaciągniętego na 300 tys. zł i 25 lat z marżą na poziomie 2% oznacza to ratę niższą o około 214 złotych, czyli o prawie 9% mniej (2244 złote zamiast 2458 zł miesięcznie).

Inflacja pozytywnie zaskoczyła

Za dalszymi cięciami stóp procentowych przemawiać może hamująca inflacja, którą pod koniec października GUS wstępnie oszacował na 6,5% w skali roku. Aż trudno uwierzyć, że jeszcze w lutym 2023 roku roczny wskaźnik inflacji opiewał na 18,4%. Coraz wolniejszym wzrostom cen sprzyja spowolnienie wzrostu gospodarczego w Polsce i na świecie.

Przy tym trzeba pokreślić, że dla aktualnych działań RPP nie powinno być kluczowe to co GUS mówi o bieżącej inflacji. Decyzje podejmowane teraz przez RPP wpływają bowiem z całą mocą na dynamikę wzrostu cen dopiero w perspektywie kilku kwartałów. W efekcie członkowie tego gremium muszą patrzeć na projekcje dotyczące tempa wzrostu cen w perspektywie co najmniej rocznej jeśli nie dłuższej. Dokumentem, który pokazuje co czekać nas może w przyszłości jest projekcja inflacji przygotowywana przez analityków banku centralnego. Tak się akurat składa, że w listopadzie będzie publikowane świeże opracowanie na ten temat. Bez wątpienia będzie to ważny element podejmowanych w najbliższych miesiącach decyzji przez RPP.

Ważą się losy przyszłej inflacji

RPP mimo wszystko nie ma łatwego zadania zważywszy na fakt, że wciąż ważą się losy tarczy antyinflacyjnej, która dziś obniża ceny żywności czy energii dla gospodarstw domowych. Teoretycznie nie mamy też pewności kto stworzy rząd i jaką politykę będzie prowadził, a to ma wpływ na to jak szybko w przyszłości będą rosły ceny.

Rynek wycenia dalsze cięcia

Dotychczas większość Rady uznawała, że prognozowana na przyszłość inflacja i kondycja rodzimej gospodarki uzasadniają cięcia stóp procentowych. I choć nie znamy jeszcze najnowszej projekcji inflacji i PKB przygotowywanej przez zespół analiz banku centralnego, to trudno spodziewać się tu rewolucji. Efekt jest taki, że notowania kontraktów terminowych na stopę procentową wyceniają obniżenie stopy referencyjnej na koniec br. do około 5,25%, a potem w 2024 roku o kolejne około 100 punktów bazowych.

Raty już spadły o około 15%

To co cieszyć może zadłużonych nie jest najlepszym prognostykiem dla posiadaczy oszczędności. Ci jeszcze w trakcie wakacji bywali przez banki kuszeni oprocentowaniem lokat bankowych na poziomie 9-10%. Teraz trudno jest znaleźć oferty z obietnicą odsetek przekraczających 7%.

POMOCNE: Wysokość zysku, jaki możesz osiągnąć z wybranej lokaty lub konta oszczędnościowego, przed i po pobraniu podatku Belki, obliczysz wykorzystując nasz bezpłatny kalkulator zysku z lokaty lub konta oszczędnościowego.

A jak to wygląda z punktu widzenia posiadaczy złotowych kredytów mieszkaniowych? Licząc od szczytu z listopada 2022 roku rata ich kredytu powinna już spaść o około 15%. Do tego kolejne spodziewane cięcia mogą obniżyć raty o kolejne 10-15% do końca przyszłego roku.

Przy czym oczywiście musimy wziąć poprawkę na fakt, że mowa jest tu o rynkowych notowaniach i prognozach. Te stać się mogą naszą rzeczywistością, o ile na rynku finansowym, w gospodarce albo geopolityce nie nastąpi zwrot, który zmieni przewidywania dotyczące dalszego rozwoju sytuacji ekonomicznej. Dlatego postępując roztropnie warto zawsze przygotowywać domowe budżety również na realizację mniej optymistycznych scenariuszy.

fot. mat. prasowe

Przewidywana przez kontrakty terminowe (FRA) ścieżka zmian stawki WIBOR 3M

Bartosz Turek, główny analityk

![Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-II-2025-czeka-na-ciecia-stop-procentowych-264978-150x100crop.jpg) Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych

Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zdolność kredytowa w I 2025 stopniała [© Halfpoint - Fotolia.com] Zdolność kredytowa w I 2025 stopniała](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-I-2025-stopniala-264487-150x100crop.jpg)

![W 2025 roku raty kredytów powinny spadać [© aytuncoylum - Fotolia.com] W 2025 roku raty kredytów powinny spadać](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/W-2025-roku-raty-kredytow-powinny-spadac-264080-150x100crop.jpg)

![Zdolność kredytowa w XII 2024 nominalnie jest rekordowa [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa w XII 2024 nominalnie jest rekordowa](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XII-2024-nominalnie-jest-rekordowa-263876-150x100crop.jpg)

![Zdolność kredytowa w XI 2024 najwyższa w historii [© jcomp na Freepik] Zdolność kredytowa w XI 2024 najwyższa w historii](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XI-2024-najwyzsza-w-historii-263306-150x100crop.jpg)

![Zdolność kredytowa w X 2024 u progu rekordu [© jcomp na Freepik] Zdolność kredytowa w X 2024 u progu rekordu](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-X-2024-u-progu-rekordu-262631-150x100crop.jpg)

![Zdolność kredytowa we IX 2024. Kredyty mieszkaniowe znów staniały [© Freepik] Zdolność kredytowa we IX 2024. Kredyty mieszkaniowe znów staniały](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-we-IX-2024-Kredyty-mieszkaniowe-znow-stanialy-262126-150x100crop.jpg)

![Zdolność kredytowa w VII 2024 bliska rekordów [© Freepik] Zdolność kredytowa w VII 2024 bliska rekordów](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VII-2024-bliska-rekordow-261587-150x100crop.jpg)

![Zdolność kredytowa w VI 2024 najwyższa od 3 lat [© Unclesam - Fotolia.com] Zdolność kredytowa w VI 2024 najwyższa od 3 lat](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-najwyzsza-od-3-lat-260957-150x100crop.jpg)

![Zdolność kredytowa w VI 2024 odbudowana [© Alexander Stein z Pixabay] Zdolność kredytowa w VI 2024 odbudowana](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-odbudowana-260347-150x100crop.jpg)

![Jaka jest sytuacja Funduszu Ubezpieczeń Społecznych? [© lukszczepanski - Fotolia.com] Jaka jest sytuacja Funduszu Ubezpieczeń Społecznych?](https://s3.egospodarka.pl/grafika2/FUS/Jaka-jest-sytuacja-Funduszu-Ubezpieczen-Spolecznych-255957-150x100crop.jpg)

![Polski eksport rośnie, a razem z nim zadłużenie eksporterów [© Sondem - Fotolia.com] Polski eksport rośnie, a razem z nim zadłużenie eksporterów](https://s3.egospodarka.pl/grafika2/polski-eksport/Polski-eksport-rosnie-a-razem-z-nim-zadluzenie-eksporterow-255993-150x100crop.jpg)

![HoReCa i turystyka z długami na ponad 441 mln zł [© Freepik] HoReCa i turystyka z długami na ponad 441 mln zł](https://s3.egospodarka.pl/grafika2/HoReCa/HoReCa-i-turystyka-z-dlugami-na-ponad-441-mln-zl-265196-150x100crop.jpg)

![Jak działa giełda wierzytelności? [© AdobeStock] Jak działa giełda wierzytelności?](https://s3.egospodarka.pl/grafika2/gielda-wierzytelnosci/Jak-dziala-gielda-wierzytelnosci-265142-150x100crop.jpg)

![Na pożyczkowej mapie Polski dominuje Mazowsze [© olejx - Fotolia.com] Na pożyczkowej mapie Polski dominuje Mazowsze](https://s3.egospodarka.pl/grafika2/pozyczka/Na-pozyczkowej-mapie-Polski-dominuje-Mazowsze-265166-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Ceny mieszkań w I 2025. Spadki są zbyt małe [© Ryusuke Komori - Fotolia.com] Ceny mieszkań w I 2025. Spadki są zbyt małe [© Ryusuke Komori - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-I-2025-Spadki-sa-zbyt-male-265110-50x33crop.jpg) Ceny mieszkań w I 2025. Spadki są zbyt małe

Ceny mieszkań w I 2025. Spadki są zbyt małe

![Najlepsze lokaty i rachunki oszczędnościowe II 2025 r. [© drubig-photo - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe II 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-II-2025-r-265091-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Influencer marketing pod lupą - Chajzer, Doda i Rozenek-Majdan ukarani przez UOKiK [© Freepik] Influencer marketing pod lupą - Chajzer, Doda i Rozenek-Majdan ukarani przez UOKiK](https://s3.egospodarka.pl/grafika2/UOKiK/Influencer-marketing-pod-lupa-Chajzer-Doda-i-Rozenek-Majdan-ukarani-przez-UOKiK-265201-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![Pasażerka wygrała od Ryanair odszkodowanie za opóźniony lot [© Markus Winkler z Pixabay] Pasażerka wygrała od Ryanair odszkodowanie za opóźniony lot](https://s3.egospodarka.pl/grafika2/odszkodowanie-za-opozniony-lot/Pasazerka-wygrala-od-Ryanair-odszkodowanie-za-opozniony-lot-265194-150x100crop.jpg)

![Wynagrodzenia przyszłości: payroll, czyli nowe trendy listy płac [© Freepik] Wynagrodzenia przyszłości: payroll, czyli nowe trendy listy płac](https://s3.egospodarka.pl/grafika2/wynagrodzenie-za-prace/Wynagrodzenia-przyszlosci-payroll-czyli-nowe-trendy-listy-plac-265193-150x100crop.jpg)