Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost

2023-12-15 08:41

![Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost [© Agnieszka - Fotolia.com] Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-XII-2023-Rok-2024-powinien-przyniesc-jej-wyrazny-wzrost-256759-200x133crop.jpg)

Czeka nas rekord zdolności kredytowej w 2024 roku? © Agnieszka - Fotolia.com

Przeczytaj także: Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny

To, ile możemy pożyczyć na zakup mieszkania przede wszystkim zależy od tego, ile kosztują kredyty oraz jaką ratę jest w stanie udźwignąć nasz domowy budżet. Pod tym względem przyszły rok zapowiada się całkiem pozytywnie. Zgodnie z najnowszą projekcją inflacji przygotowaną przez analityków NBP pensje w Polsce mają być w 2024 roku przeciętnie aż o 9,3% wyższe niż w 2023 roku. Nawet po potrąceniu spodziewanej inflacji zostaje aż 4,5% realnego wzrostu wynagrodzeń. Byłby to najlepszy wynik od 2019 roku. Już sam ten czynnik może podnieść zdolność kredytową Polaków o od kilku do kilkunastu procent.Tańszy kredyt, to łatwiej dostępny kredyt

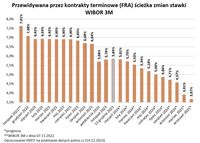

To jednak nie wszystko. Same kredyty też mają szanse w przyszłym roku tanieć. Notowania kontraktów terminowych sugerują bowiem, że Rada Polityki Pieniężnej powróci na ścieżkę obniżek stóp procentowych w okolicach wiosny. Po grudniowej decyzji rezerwy federalnej pojawiła się ponadto nadzieja na to, że też w najważniejszej gospodarce świata – w USA – wajcha przesuwa się w kierunku łagodzenia polityki monetarnej w 2024 roku.

fot. mat. prasowe

Przewidywana przez kontrakty terminowe (FRA) ścieżka zmian stawki WIBOR 3M

Notowania kontraktów terminowych sugerują, że Rada Polityki Pieniężnej powróci na ścieżkę obniżek stóp procentowych w okolicach wiosny.

To ma znaczenie też dla polskiej gospodarki. Dowodzi temu spadek notowań naszych kontraktów terminowych na stopę procentową, który nastąpił bezpośrednio po ogłoszeniu decyzji przez amerykański odpowiednich naszej Rady Polityki Pieniężnej. Notowania z 14 grudnia sugerują nawet, że pod koniec 2024 roku podstawowa stopa procentowa może „nad Wisłą” wynosić około 4% (teraz jest to 5,75%). Jeśli tak faktycznie by się stało, to raty kredytów poszłyby wyraźnie w dół pozwalając na wzrost zdolności kredytowej o od 10 do 20%.

Czeka nas rekord zdolności kredytowej w 2024 roku?

Jeśli więc wspomniane przewidywania się sprawdzą, to zdolność kredytowa przykładowej rodziny może pójść w górę o co najmniej 20%. Biorąc pod uwagę wcześniej wspomniane czynniki jest to szacunek zachowawczy. Finalnie wynik może być wyraźnie wyższy, ale nie możemy też zapomnieć o bankach, które przy okazji spadających stóp procentowych mają skłonność do podnoszenia marż kredytowych. Jest to ta część oprocentowania, która stanowi ich zysk. Do tego na wynik kalkulacji zdolności kredytowej mają też wpływ regulacje, które na sektor bankowy nakłada KNF. Zmiennych jest więc dużo, ale nie ulega wątpliwości, że otoczenie w postaci rosnących wynagrodzeń i spadającego oprocentowania ma duże szanse ułatwić dostęp do kredytów mieszkaniowych.

Warto podkreślić, że biorąc pod uwagę dziś dostępne prognozy, zdolność kredytowa przykładowej trzyosobowej rodziny z dochodem na poziomie dwóch średnich krajowych może w 2024 roku wyznaczyć nowe maksimum. Mówimy oczywiście o wartościach nominalnych. W ujęciu realnym byłoby to znacznie trudniejsze do osiągnięcia zważywszy na ponad 27-procentową skumulowaną inflacje z lat 2022-23.

Tymczasem dziś nasza przykładowa trzyosobowa rodzina z dochodem na poziomie dwóch średnich krajowych na zakup mieszkania może pożyczyć przeciętnie 638 tysięcy złotych - wynika z najnowszej ankiety przeprowadzonej przez HREIT. W porównaniu do listopada banki prawie nie zmieniły kwoty, którą skłonne byłyby pożyczyć rodzinie. Zdolność kredytowa w ciągu roku zdążyła już jednak wzrosnąć o prawie 42%.

Standardem staje się zdolność rzędu 600-700 tysięcy złotych

Cóż jednak dokładnie wynika z faktu, że nasza przykładowa rodzina może pożyczyć przeciętnie 638 tys. złotych? Trzeba dodać, że liczba ta jest medianą. To znaczy, że połowa instytucji deklarowała możliwość pożyczenia na zakup mieszkania większej kwoty, a w połowa mniejszej. W efekcie część instytucji, oszacowała zdolność kredytową przykładowej familii na prawie 700, a nawet ponad 700 tys. złotych. Po taki dług należałoby udać się do Millennium, Velobanku czy Aliora. Przy tym warto też zwrócić uwagę na instytucje oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt lub na przykład szybszy proces udzielania kredytu.

fot. mat. prasowe

Zdolność kredytowa 3-os. rodziny z dochodem 10 586 zł netto

Standardem staje się zdolność rzędu 600-700 tysięcy złotych.

Tani kredyt na pierwsze mieszkanie zostanie z nami na dłużej?

Mówiąc o sytuacji na rynku kredytów mieszkaniowych nie sposób nie wspomnieć też o kredytach z dopłatą, z których mogą korzystać osoby kupujące pierwsze mieszkania. Należy odnotować, że nowy rząd sygnalizuje chęć utrzymania ciągłości programu „Bezpieczny Kredyt 2%” – przynajmniej w trakcie prac nad nowym rozwiązaniem. Taki obrót spraw jeszcze niedawno wcale nie był taki oczywisty.

I choć wciąż poruszamy się w obszarze deklaracji, a nie uchwalonych aktów prawnych, to pojawia się tu oczekiwana przez wiele osób nadzieja. Ostatnie miesiące udowodniły bowiem, że program wspierając w zakupie pierwszego mieszkania cieszy się ogromną popularnością. Już dziś skonsumował on bowiem budżet, który miał finansować kredyty udzielane w latach 2023-24. „Bezpieczny Kredyt 2%” ma jednak nie tylko rzeszę fanów, ale też pozytywne strony. Pozwolił on przecież tysiącom Polaków na zakup mieszkania i to często osobom, które bez wsparcia z budżetu państwa nie mogłyby sobie na własne „cztery kąty” pozwolić.

Skokowy wzrost popytu na mieszkania wyciągnął też w końcu za uszy deweloperów i zmusił ich do rozpoczynania większej liczby nowych inwestycji. To już dziś ogranicza presję na wzrost cen mieszkań, która z drugiej strony jest minusem rządowego programu wsparcia. Trzeba mieć jednak świadomość, że „Bezpieczny Kredyt 2%” jest tylko jednym z elementów, który obok małej oferty, dobrej sytuacji na rynku pracy, ułatwień w dostępie do kredytów i spadku oprocentowania „hipotek”, przyczynił się w bieżącym roku do wzrostu cen mieszkań w Polsce.

Z punktu widzenia potencjalnych beneficjentów trudno się jednak dziwić popularności programu dopłat do kredytów. Przecież rata preferencyjnego długu jest znacznie niższa niż w standardowej „hipotece”. Do tego, ubiegając się o kredyt z dopłatą, wystarczy znacznie niższy dochód niż przy zwykłym długu, a ponadto wkład własny można zastąpić gwarancją udzielaną przez BGK. To w sumie powoduje, że tak hojnego programu mieszkaniowego jeszcze nie było.

fot. mat. prasowe

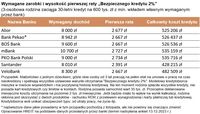

Wymagane zarobki i wysokość pierwszej raty „Bezpiecznego kredytu 2%” - singiel

Przebadane instytucje zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet od około 5 do 7 tys. złotych netto.

Spójrzmy na konkretny przykład. Spytaliśmy banki o to jakim dochodem musiałby się pochwalić singiel, który mieszkając w mieście wojewódzkim, chciałby zaciągnąć 30-letni kredyt na kwotę 500 tysięcy złotych. Efekt? Przebadane instytucje zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet od około 5 do 7 tys. złotych netto.

fot. mat. prasowe

Wymagane zarobki i wysokość pierwszej raty „Bezpiecznego kredytu 2%” - rodzina

Gdyby rodzina chciała na 30 lat pożyczyć kwotę 600 tysięcy złotych, to banki wymagałaby od nich dochodu netto na łącznym poziomie od około 8 do niecałych 11 tysięcy złotych.

A co, jeśli po preferencyjny kredyt chciałaby ruszyć rodzina z dzieckiem? Gdyby taka familia chciała na 30 lat pożyczyć kwotę 600 tysięcy złotych, to banki wymagałaby od nich dochodu netto na łącznym poziomie od około 8 do niecałych 11 tysięcy złotych i to przeważnie niezależnie od tego czy rodzina miała 20% wkładu własnego czy chciała go w maksymalnym stopniu zastąpić gwarancją udzielaną przez BGK w ramach tzw. „kredytu bez wkładu własnego”.

Bartosz Turek, główny analityk

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny [© trashthelens - Fotolia.com] Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-I-2024-Bez-Bezpiecznego-Kredytu-2-latwiej-o-kredyt-hipoteczny-257535-150x100crop.jpg) Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny

Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny

![Zdolność kredytowa X 2023 o krok od tej z 2021 roku [© Artur Marciniec - Fotolia.com] Zdolność kredytowa X 2023 o krok od tej z 2021 roku](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-X-2023-o-krok-od-tej-z-2021-roku-255540-150x100crop.jpg)

![Zdolność kredytowa IX 2023: banki poprawiły ofertę [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa IX 2023: banki poprawiły ofertę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IX-2023-banki-poprawily-oferte-254826-150x100crop.jpg)

![Zdolność kredytowa VIII 2023: wszystkim łatwiej o hipotekę [© beeboys - Fotolia.com] Zdolność kredytowa VIII 2023: wszystkim łatwiej o hipotekę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-VIII-2023-wszystkim-latwiej-o-hipoteke-254373-150x100crop.jpg)

![Zdolność kredytowa VII 2023: największe emocje budzi Bezpieczny kredyt 2% [© Patryk Kosmider - Fotolia.com] Zdolność kredytowa VII 2023: największe emocje budzi Bezpieczny kredyt 2%](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-VII-2023-najwieksze-emocje-budzi-Bezpieczny-kredyt-2-253743-150x100crop.jpg)

![Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-II-2024-o-krok-od-tej-sprzed-podwyzek-stop-procentowych-258130-150x100crop.jpg)

![Zdolność kredytowa w III 2025 w górę [© Agnieszka - Fotolia.com] Zdolność kredytowa w III 2025 w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-III-2025-w-gore-265578-150x100crop.jpg)

![Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-II-2025-czeka-na-ciecia-stop-procentowych-264978-150x100crop.jpg)

![Zdolność kredytowa w I 2025 stopniała [© Halfpoint - Fotolia.com] Zdolność kredytowa w I 2025 stopniała](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-I-2025-stopniala-264487-150x100crop.jpg)

![Zdolność kredytowa w XII 2024 nominalnie jest rekordowa [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa w XII 2024 nominalnie jest rekordowa](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-XII-2024-nominalnie-jest-rekordowa-263876-150x100crop.jpg)

![Kredyt we frankach na 6 mln zł - przedsiębiorca wygrywa z Alior Bank [© medienarchitekt - Fotolia.com] Kredyt we frankach na 6 mln zł - przedsiębiorca wygrywa z Alior Bank](https://s3.egospodarka.pl/grafika2/kredyt-we-frankach-szwajcarskich/Kredyt-we-frankach-na-6-mln-zl-przedsiebiorca-wygrywa-z-Alior-Bank-256730-150x100crop.jpg)

![Małopolska liderem rzetelności płatniczej [© slasnyi - Fotolia.com] Małopolska liderem rzetelności płatniczej](https://s3.egospodarka.pl/grafika2/dlugi/Malopolska-liderem-rzetelnosci-platniczej-256767-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2025 r. [© fotomek - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2025-r-265705-150x100crop.jpg)

![ZUS wypłaci trzynaste emerytury [© vivoo - Fotolia.com] ZUS wypłaci trzynaste emerytury](https://s3.egospodarka.pl/grafika2/trzynasta-emerytura/ZUS-wyplaci-trzynaste-emerytury-265702-150x100crop.jpg)

![Tylko kredyty gotówkowe na plusie w II 2025 [© grzegorz_pakula - Fotolia.com] Tylko kredyty gotówkowe na plusie w II 2025](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Tylko-kredyty-gotowkowe-na-plusie-w-II-2025-265695-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

Trimare Sztutowo - inwestycja mieszkaniowa premium

Trimare Sztutowo - inwestycja mieszkaniowa premium

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Na Walentynki 2024 wydamy średnio 396 zł [© Gábor Adonyi z Pixabay] Na Walentynki 2024 wydamy średnio 396 zł](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2024-wydamy-srednio-396-zl-258031-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Jawność wynagrodzeń, czyli rewolucja w kodeksie pracy [© Freepik] Jawność wynagrodzeń, czyli rewolucja w kodeksie pracy](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Jawnosc-wynagrodzen-czyli-rewolucja-w-kodeksie-pracy-265671-150x100crop.jpg)

![Podwyżki stóp groźniejsze niż wojna, czyli "indeks strachu" dla giełd [© Sergey Nivens - Fotolia.com] Podwyżki stóp groźniejsze niż wojna, czyli "indeks strachu" dla giełd](https://s3.egospodarka.pl/grafika2/rynki-finansowe/Podwyzki-stop-grozniejsze-niz-wojna-czyli-indeks-strachu-dla-gield-265643-150x100crop.jpg)

![Cyberprzestępcy kradną konta na Spotify. Jak rozpoznać problem? [© StockSnap z Pixabay] Cyberprzestępcy kradną konta na Spotify. Jak rozpoznać problem?](https://s3.egospodarka.pl/grafika2/Spotify/Cyberprzestepcy-kradna-konta-na-Spotify-Jak-rozpoznac-problem-265670-150x100crop.jpg)

![Savoir-vivre podczas wideokonferencji w różnych krajach [© Freepik] Savoir-vivre podczas wideokonferencji w różnych krajach](https://s3.egospodarka.pl/grafika2/wideokonferencja/Savoir-vivre-podczas-wideokonferencji-w-roznych-krajach-265640-150x100crop.jpg)

![Rynek najmu instytucjonalnego z nowym rekordem [© BartekMagierowski - Fotolia.com] Rynek najmu instytucjonalnego z nowym rekordem](https://s3.egospodarka.pl/grafika2/PRS/Rynek-najmu-instytucjonalnego-z-nowym-rekordem-265697-150x100crop.jpg)