Kredyty dla firm 2023. Sprzedaż kredytów inwestycyjnych najniższa od 7 lat

2024-02-06 11:38

![Kredyty dla firm 2023. Sprzedaż kredytów inwestycyjnych najniższa od 7 lat [© hesa2 - Fotolia.com] Kredyty dla firm 2023. Sprzedaż kredytów inwestycyjnych najniższa od 7 lat](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Kredyty-dla-firm-2023-Sprzedaz-kredytow-inwestycyjnych-najnizsza-od-7-lat-257827-200x133crop.jpg)

Jak sprzedawały się kredyty dla mikrofirm w 2023 roku? © hesa2 - Fotolia.com

Przeczytaj także: Kredyty dla mikrofirm w 2022 roku i prognozy na 2023 rok

Z tego tekstu dowiesz się m.in.:

- Jak sprzedawały się kredyty dla mikrofirm w 2023 roku?

- W jakich branżach sprzedaż kredytów wzrosła najbardziej?

- Jak mikrofirmy spłacały kredyty w 2023 roku?

- Jakie branże miały największe problemy ze spłatą?

- Jakie są prognozy dla kredytów firmowych na 2024 rok?

Sprawdziły się przewidywania analityków BIK i sprzedaż kredytów dla mikrofirm wzrosła w ubiegłym roku. Wpłynęły na to obniżone stopy procentowe, spowolnienie - a nie recesja w gospodarce oraz procesy deflacyjne inflacji PPI.

Miniony rok okazał się więc lepszy od 2022 r., jednak nadal gorszy od 2021 r.

W 2023 r. kredyty dla mikrofirm rosły zarówno pod względem liczby (13,4%) jak i wartości (13,7%). Portfel kredytowy zwiększył się o 1 mld zł i osiągnął 73,1 mld zł. Natomiast jakość spłaty zadłużenia pogorszyła się. Na koniec roku 18,1 proc. wartości zobowiązań było opóźnionych o ponad 90 dni, co jest najgorszym wynikiem od pięciu lat.

Na kredyty dla mikrofirm w 2023 r. w różnym stopniu oddziaływało otoczenie makroekonomiczne. Czynniki negatywne to niepewna sytuacja gospodarcza, której towarzyszyła duża zmienność otoczenia społeczno - ekonomicznego, a czynniki pozytywne to niższe stopy procentowe i deflacja cen producentów (PPI). Spadek cen paliw i stabilizacja cen na rynku surowców sprzyjały kredytowaniu mikrofirm. To przełożyło się na dwucyfrowe dynamiki akcji kredytowej i wzrost wartości portfela. Warto zauważyć, że wyraźna jest zależność między poziomem stóp procentowych, a właściwie oczekiwaniami co do ich przyszłego poziomu, a dynamiką akcji kredytowej - wyjaśnia prof. Waldemar Rogowski, główny analityk Grupy BIK.

Wzrost finansowania kredytem działalności wszystkich branż, najwyższy w przypadku firm budowlanych

Sprzedaż kredytów w 2023 r. rosła najszybciej w branżach budowlanej (+17,1%) i usługowej (+14,7%). Usługi były największym segmentem rynku kredytów dla mikrofirm, z wartością 30,0 mld zł i udziałem 41,0 proc w wartości portfela. Drugi pod tym względem był handel z wartością zadłużenia sięgającą 21,7 mld zł i niemal 30 proc. udziałem. Trzecie miejsce zajęła produkcja z wartością na poziomie 11,1 mld zł i udziałem 15,1%. Budownictwo miało wartość 9,2 mld zł i udział 12,6%. Na pozostałe branże przypadła wartość 1,2 mld zł i udział w portfelu 1,6 proc.

fot. mat. prasowe

Wzrost sprzedaży kredytów we wszystkich głównych branżach

Sprzedaż kredytów w 2023 r. rosła najszybciej w branżach budowlanej (+17,1%) i usługowej (+14,7%).

Struktura kredytów dla mikrofirm odzwierciedla strukturę drobnego biznesu, który skupia się na usługach i handlu. Akcja kredytowa w 2023 r. była wyższa niż w 2022 r., a główną rolę odegrały firmy usługowe i handlowe. Mniej kredytów udzielono firmom budowlanym, ale w ich przypadku dynamika wzrostu akcji kredytowej była najwyższa. Pozytywny wpływ na ożywienie w branżach handlowej, usługowej i budowlanej miał program Bezpieczny Kredyt 2 proc. Zwiększył się bowiem popyt na mieszkania i związane z nimi usługi wykończeniowe i prace remontowe - zwraca uwagę Sławomir Nosal, kierownik Zespołu Analiz, BIK.

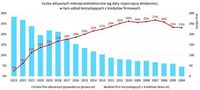

Tylko co piąta mikrofirma korzysta z kredytów bankowych

Mikrofirmy, czyli podmioty zatrudniające od 1 do 9 osób, to najliczniejsza grupa przedsiębiorstw w Polsce. Jest ich ponad 2 miliony, co według GUS* stanowiło w 2021 r. 95,8% wszystkich podmiotów gospodarczych w kraju. Ich wkład brutto do polskiej gospodarki wyniósł ponad 200 miliardów zł, osiągając prawie 11 proc. krajowego PKB. Mikrofirmy zatrudniają 3,7 mln osób, co odpowiada 1/5 wszystkich pracujących w sektorze przedsiębiorstw.

Czynnikiem pobudzającym rozwój przedsiębiorczości i gospodarki są kredyty dla firm. Dzięki finansowaniu bankowemu firmy mogą angażować środki w swoje inwestycje, np. w nowe maszyny, nieruchomości, infrastrukturę, a co za tym idzie, zwiększać produktywność, konkurencyjność i zatrudnienie w firmach.

Kredyty bankowe nie są powszechnie wykorzystywane przez mikrofirmy, a ich finanse często przenikają się z prywatnymi budżetami właścicieli. Niski poziom ukredytowienia mikrofirm jest powiązany z ich stażem rynkowym. Im dłużej firma działa na rynku, tym ma większe szanse, że skorzysta z kredytu bankowego.

Z finansowania bankowego korzysta średnio 17 proc. mikrofirm. Firmy z co najmniej dziesięcioletnim stażem mają ponad 20-procentowy poziom ukredytowienia. Z kredytu bankowego w największym stopniu korzystają firmy z 17 letnim stażem, bo aż 27 proc. z nich.

fot. mat. prasowe

Liczba aktywnych mikroprzedsiębiorców, w tym korzystających z kredytów firmowych

Z finansowania bankowego korzysta średnio 17 proc. mikrofirm.

Rynek kredytowy polskich mikroprzedsiębiorstw jest stosunkowo niewielki. Wartość całej akcji kredytowej jest zbliżona do rocznej wartości udzielanych klientom indywidualnym kredytów ratalnych, a poziom zadłużenia wynosi mniej niż połowę wartości portfela kredytów gotówkowych. Ciekawym zjawiskiem jest fakt, że część właścicieli mikrofirm oprócz kredytów firmowych, zadłuża się również jako osoby fizyczne, często aby inwestować w swój biznes. Ich kredyty prywatne są na wartość 48,4 miliarda złotych, z czego 33,9 miliarda stanowią kredyty mieszkaniowe. Co ciekawe, te środki mogą również służyć do finansowania zakupu nieruchomości przeznaczonych na prowadzenie działalności gospodarczej. W strukturze branżowej mikrofirm korzystających z kredytów prywatnych, połowa z nich to firmy usługowe. Alternatywnie, niektórzy właściciele wspierają rozwój swojej firmy, korzystając z leasingu - zauważa prof. Rogowski.

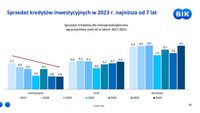

Niepewna sytuacja gospodarcza i wysokie stopy procentowe zniechęcają polskich przedsiębiorców do korzystania z kredytów bankowych na inwestycje. Zamiast tego, finansują często swoje projekty ze środków własnych. Dowodem na to jest rekordowo niska wartość kredytów inwestycyjnych przyznanych w 2023 r. - najmniejsza od siedmiu lat. W efekcie, portfel tych kredytów skurczył się o 16% w ciągu trzech lat - z 21,7 mld zł na koniec 2020 r. do 18,3 mld zł na koniec 2023 r. Wśród kredytobiorców inwestycyjnych, najwięcej stracili ci, którzy prowadzą działalność usługową. Niektórzy z nich szukają alternatywnych form finansowania, takich jak leasing.

fot. mat. prasowe

Sprzedaż kredytów dla mikrofirm wg produktów w latach 2017-2023

Sprzedaż kredytów inwestycyjnych w 2023 roku była najniższa od 7 lat.

Więcej zamykanych i zawieszonych działalności gospodarczych a pogarszająca jakość spłat kredytów

Rok 2023 upłynął pod znakiem pogorszenia się sytuacji kredytowej mikrofirm ze wszystkich branż. Wpływ na to miały te same czynniki, które hamowały ich rozwój, tj. spowolnienie gospodarcze i wciąż wysokie stopy procentowe.

Największe trudności ze spłatą kredytów miały firmy produkcyjne, u których odsetek kredytów opóźnionych powyżej 90 dni wzrósł o 2,1 p.p. w ciągu roku. Na koniec 2023 r. odsetek kredytów przeterminowanych wynosił 18,1% wartości portfela mikroprzedsiębiorców, co oznacza wzrost o 1,5 p.p. w stosunku do grudnia 2022 r.

fot. mat. prasowe

Udział kredytów przeterminowanych powyżej 90 dni

Największe trudności ze spłatą kredytów miały firmy produkcyjne, u których odsetek kredytów opóźnionych powyżej 90 dni wzrósł o 2,1 p.p. w ciągu roku.

Jednym z powodów tak wysokiego poziomu złych kredytów jest to, że wiele mikrofirm zamknęło lub zawiesiło swoją działalność w związku z kryzysem gospodarczym. Na ponad 13 mld zł nieprawidłowo obsługiwanych kredytów mikrofirm, aż 47 proc. to kredyty opóźnione nieaktywnych przedsiębiorców. Gdyby nie uwzględniać tych kredytów, odsetek złych kredytów wyniósłby 10,8 proc. I choć istnieje ryzyko, że część przedsiębiorców nadal nie będzie w stanie spłacić swoich zobowiązań, to ożywienie gospodarcze i obniżka stóp procentowych pomoże poprawić sytuację kredytową mikrofirm - tłumaczy Sławomir Nosal.

Ujęcie branżowe

Branża budowlana jest liderem wśród mikrofirm pod względem jakości spłat kredytów. Na koniec 2023 r. odsetek złych kredytów, czyli opóźnionych o ponad 90 dni, wynosił w tej branży 17,4%. Najgorzej spłacały swoje kredyty firmy handlowe i produkcyjne.

Ujęcie produktowe

Cechą charakterystyczną poziomu jakości spłacanych kredytów przez mikrofirmy jest zróżnicowanie terminowości spłaty w zależności od rodzaju kredytu. Największy problem ze spłatą dotyczy kredytów obrotowych, które służą do finansowania bieżącej działalności. Kredyty te mają najwyższy poziom szkodowości wśród wszystkich rodzajów kredytów, wynoszący 23,7%. To oznacza, że prawie co czwarta złotówka pożyczona na środki obrotowe firmy nie wraca do banku. Najmniej ryzykowne dla banków okazują się kredyty w rachunku bieżącym. Odsetek kredytów opóźnionych powyżej 90 dni wynosi w tej kategorii tylko 12,4%. To oznacza, że większość klientów korzystających z tego produktu jest w stanie spłacić swoje zobowiązania w terminie.

Lepszy rok 2024 dla mikrofirm korzystających z kredytów bankowych

BIK prognozuje, że mikrofirmy w 2024 r. zaciągną kredytów inwestycyjnych, kredytów obrotowych oraz kredytów w rachunku na kwotę 20,7 mld zł tj., o 12,5% więcej niż w roku 2023. Poprawie nastrojów i wzrostowi popytu na kredyty dla firm w 2024 roku sprzyjać będzie otoczenie gospodarcze, szczególnie oczekiwany wzrost gospodarczy.

Kontynuacja procesu dezinflacji inflacji typu PPI i prawdopodobieństwo obniżek stóp procentowych przez RPP mogą obniżyć koszt kredytów i zwiększyć dostępność ich dostępność dla mikrofirm. To czynniki, które mają znaczenie dla nastrojów panujących wśród właścicieli mikrofirm. Choć jest już normą przenikanie budżetów firmowych z prywatnymi, to perspektywa przyspieszenia wzrostu gospodarczego do 3 proc. może pobudzić rynek kredytów dla firm – wyjaśnia prof. Rogowski i dodaje:

- Większy popyt na produkty i usługi, a tym samym większe przychody i zyski, to czynniki, które mogą skłaniać właścicieli mikrofirm do planowania inwestycji. Dlatego z optymizmem patrzę na perspektywy tego produktu kredytowego i jego szanse na dodatnią dynamikę wzrostu, zwłaszcza od drugiej połowy 2024 r. Czynnikiem, który może się temu przysłużyć jest prognozowany wzrost inwestycji o 2,7% r/r. Inwestycje będą wspierać także programy z Krajowego Planu Odbudowy – dodaje główny analityk Grupy BIK.

W 2024 r. można również spodziewać się dalszego wzrostu kredytów obrotowych i w rachunku bieżącym, które służą do finansowania bieżącej działalności i pokrywania nagłych wydatków. Wzrost ten będzie napędzany przez oczekiwania co do poprawy perspektyw dla gospodarki Polski w 2024 r. Jednak spadek zapasów ograniczy zapotrzebowanie na te kredyty w porównaniu do 2023 r., co przełoży się na niższą dynamikę wzrostu w porównaniu do 2023 r.

Podsumowując, rok 2024 może być lepszy dla kredytów mikrofirm, jeśli spełnią się optymistyczne prognozy gospodarcze i łagodna polityka monetarna. Mikrofirmy będą miały większe możliwości rozwoju i finansowania swoich projektów z kredytów bankowych. Podobnie jak klienci indywidualni, także mikroprzedsiebiorcy powinni korzystać z kredytów w sposób rozsądny i odpowiedzialny, monitorując swoją sytuację finansową.

* GUS, Działalność przedsiębiorstw o liczbie pracujących do 9 osób w 2021 roku, 30.12.2022 r.

* GUS, Działalność przedsiębiorstw o liczbie pracujących do 9 osób w 2021 roku, 30.12.2022 r.

![Mniej kredytów dla mikrofirm w III 2025 [© Freepik] Mniej kredytów dla mikrofirm w III 2025](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Mniej-kredytow-dla-mikrofirm-w-III-2025-266396-150x100crop.jpg) Mniej kredytów dla mikrofirm w III 2025

Mniej kredytów dla mikrofirm w III 2025

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Kredyty dla mikrofirm w 2024 roku. Akcja kredytowa spadła o prawie 4% r/r [© Jakub Krechowicz - Fotolia.com] Kredyty dla mikrofirm w 2024 roku. Akcja kredytowa spadła o prawie 4% r/r](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Kredyty-dla-mikrofirm-w-2024-roku-Akcja-kredytowa-spadla-o-prawie-4-r-r-265163-150x100crop.jpg)

![O 43,5% mniej kredytów inwestycyjnych w X 2024 [© Tombaky - Fotolia.com] O 43,5% mniej kredytów inwestycyjnych w X 2024](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/O-43-5-mniej-kredytow-inwestycyjnych-w-X-2024-263550-150x100crop.jpg)

![Mniej kredytów dla firm we wrześniu 2024 [© Piotr Adamowicz - Fotolia.com] Mniej kredytów dla firm we wrześniu 2024](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Mniej-kredytow-dla-firm-we-wrzesniu-2024-262991-150x100crop.jpg)

![Wszystkie kredyty dla firm w lipcu 2024 na minusie [© Freepik] Wszystkie kredyty dla firm w lipcu 2024 na minusie](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Wszystkie-kredyty-dla-firm-w-lipcu-2024-na-minusie-261564-150x100crop.jpg)

![I połowa 2024 roku pod znakiem spadku liczby kredytów inwestycyjnych [© jcomp na Freepik] I połowa 2024 roku pod znakiem spadku liczby kredytów inwestycyjnych](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/I-polowa-2024-roku-pod-znakiem-spadku-liczby-kredytow-inwestycyjnych-261242-150x100crop.jpg)

![O 30% mniej kredytów inwestycyjnych w IV 2024, ale ich wartość wyższa o 35,1% r/r [© zest_marina - Fotolia.com] O 30% mniej kredytów inwestycyjnych w IV 2024, ale ich wartość wyższa o 35,1% r/r](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/O-30-mniej-kredytow-inwestycyjnych-w-IV-2024-ale-ich-wartosc-wyzsza-o-35-1-r-r-259983-150x100crop.jpg)

![O 37,4% mniej kredytów inwestycyjnych w III 2024 [© ewakubiak - Fotolia.com] O 37,4% mniej kredytów inwestycyjnych w III 2024](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/O-37-4-mniej-kredytow-inwestycyjnych-w-III-2024-259511-150x100crop.jpg)

![Kredyty inwestycyjne w II 2024 z ujemną dynamiką [© MAXSHOT - Fotolia.com] Kredyty inwestycyjne w II 2024 z ujemną dynamiką](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Kredyty-inwestycyjne-w-II-2024-z-ujemna-dynamika-258831-150x100crop.jpg)

![Kredyty inwestycyjne w styczniu 2024 na minusie [© zest_marina - Fotolia.com] Kredyty inwestycyjne w styczniu 2024 na minusie](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/Kredyty-inwestycyjne-w-styczniu-2024-na-minusie-258318-150x100crop.jpg)

![Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2% [© ESCALA - Fotolia.com] Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2%](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Popyt-na-kredyty-hipoteczne-mocny-nawet-bez-Bezpiecznego-kredytu-2-257773-150x100crop.jpg)

![Ceny pączków rosną, ale zadłużenie cukierni też [© Pexels z Pixabay] Ceny pączków rosną, ale zadłużenie cukierni też](https://s3.egospodarka.pl/grafika2/paczki/Ceny-paczkow-rosna-ale-zadluzenie-cukierni-tez-257882-150x100crop.jpg)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)

![Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny [© Freepik] Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny](https://s3.egospodarka.pl/grafika2/rynek-motoryzacyjny/Najczesciej-wyszukiwane-modele-samochodow-Nowy-ranking-zaskakuje-i-ujawnia-ceny-268068-150x100crop.jpg)

![Romans w pracy - pracownicy podzieleni, prawo nie zabrania [© wygenerowane przez AI] Romans w pracy - pracownicy podzieleni, prawo nie zabrania](https://s3.egospodarka.pl/grafika2/romans-w-pracy/Romans-w-pracy-pracownicy-podzieleni-prawo-nie-zabrania-268057-150x100crop.png)