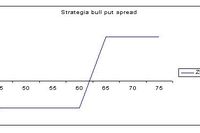

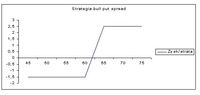

Strategia opcyjna bull put spread

2006-11-27 12:11

© fot. mat. prasowe

Postanowiłem dokończyć tematykę strategii wertykalnych, po bull call spreadzie i bear put spreadzie czas na bull put spread i bear call spread. Nazewnictwo może zniechęcać potencjalnego czytelnika, który mógłby odnieść wrażenie, że niczego nowego się z tego artykułu nie dowie - otóż nic bardziej mylnego! Między tymi 4 spreadami występują różnice konstrukcyjne oraz inne są ich profile salda początkowego i wypłaty.

Przeczytaj także: Strategia bear call spread

Zajmijmy się bull put spreadem – pierwszy człon nazwy oznacza „bycze” nastawienie strategii/inwestora/ - zysk pojawia się wraz ze wzrostem aktywa bazowego. Drugi człon wskazuje, z jakich opcji składa się spread – są to opcje sprzedaży.Strategia polega na jednoczesnej sprzedaży opcji put z wyższą ceną wykonania i kupna opcji sprzedaży z niższą ceną wykonania. Zagadka skierowana do czytelnika – która z tych opcji jest droższa?

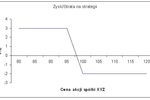

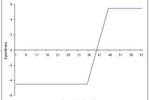

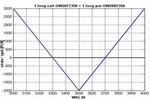

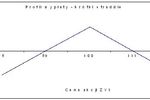

Opcja sprzedaży zyskuje na wartości wraz z podnoszeniem ceny wykonania – zwiększamy szansę na sprzedaż aktywa bazowego po cenie wyższej niż rynkowa. Dlatego też bull put spread jest strategią, która generuje wpływ środków w momencie jej implementacji – jest to również maksymalny możliwy do osiągnięcia zysk ze strategii. Przeanalizujmy wpływ poziomu kursu aktywa bazowego w dniu rozliczenia na zysk/stratę na transakcji. Jeżeli kurs będzie powyżej cen wykonania obu opcji, to obie wygasną bezwartościowe i inwestor zatrzyma całą premię. Punktem wyzerowania się wypłaty jest różnica między wyższą ceną wykonania, a zainkasowanym saldem obu premii. Wraz ze spadkiem kursu opcja, którą sprzedaliśmy zyskuje na wartości – możemy być zmuszeni do zaakceptowania niekorzystnej dla nas transakcji. Proces ten powstrzymuje kupiona opcja sprzedaży – jeżeli kurs spadnie poniżej jej ceny wykonania, to w dniu rozliczenia musimy kupić aktywo od nabywcy wystawionej przez nas opcji po wysokim kursie, ale sami mamy prawo do jego sprzedaży po niższym kursie, co ogranicza naszą stratę. Maksymalną stratą na strategii jest różnica między cenami wykonania opcji a zainkasowaną na samym początku premią. Poniżej wykres prezentujący działanie strategii w zależności od kursu akcji oraz jego składniki.

fot. mat. prasowe

Długa pozycja w opcji put na akcje spółki XYZ po kursie 65 PLN (załóżmy cenę na 1 akcję równą 4 złote)

Krótka pozycja w opcji put na akcje spółki XYZ po kursie 60 PLN (załóżmy cenę na 1 akcję równą 1,5 złotego)

Maksymalny zysk na strategii to (4 - 1,5) = 2,5 PLN na akcję

Maksymalna strata to 1,5 PLN na akcję

Przeczytaj także:

![Strategia opcyjna bear put spread Strategia opcyjna bear put spread]() Strategia opcyjna bear put spread

Strategia opcyjna bear put spread

Strategia opcyjna bear put spread

Strategia opcyjna bear put spread

oprac. : Piotr Denderski / AFS

Więcej na ten temat:

opcje, strategia opcyjna, bull call spread, opcja kupna, opcja sprzedaży, bear put spread, strategia wertykalna, bull put spread

![Opcje na akcje w ofercie GPW [© denphumi - Fotolia.com] Opcje na akcje w ofercie GPW](https://s3.egospodarka.pl/grafika/opcje-na-akcje/Opcje-na-akcje-w-ofercie-GPW-iQjz5k.jpg)

![Dla kogo jest hedging? [© Freepik] Dla kogo jest hedging?](https://s3.egospodarka.pl/grafika2/hedging/Dla-kogo-jest-hedging-263644-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)

![Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze [© wygenerowane przez AI] Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Cena-wygody-AI-Jak-ChatGPT-wplywa-na-nasz-mozg-i-oslabia-zdolnosci-poznawcze-268061-150x100crop.png)

![6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem [© wygenerowane przez AI] 6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/6-pomyslow-na-regenerujacy-wyjazd-firmowy-jak-polaczyc-odpoczynek-z-rozwojem-268036-150x100crop.png)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)